Un fonds d’urgence… de toute urgence!

Selon une croyance largement répandue, la constitution d’un fonds d’urgence ne concerne que les « petits salariés ». Elle est malheureusement erronée parce que personne n’est à l’abri d’un imprévu et que les impacts financiers d’un mauvais coup du sort peuvent affecter gravement, voire dramatiquement un individu, et ce, quelle que soit l’importance de ses revenus.

Pour ceux et celles qui en doutent, il faut savoir qu’un sondage réalisé il y a quelques années signalait que 35 % des ménages québécois dont le revenu se situe entre 40 000 $ et 100 000 $ reconnaissaient ne pas disposer d’un « coussin » de 500 $ pour faire face aux imprévus.

Une diminution des heures de travail, une perte d’emploi, une réclamation inattendue des autorités fiscales, un mauvais placement, une séparation ou un divorce, une maladie invalidante ou le décès d’un conjoint sont quelques exemples d’imprévus susceptibles d’être lourds de conséquences. Le cas échéant, ils s’avèrent une source de stress financier d’autant plus difficile à gérer en l’absence de marge de manœuvre pour faire face à ces épreuves.

Il suffit d’ailleurs de se rappeler qu’en cas d’invalidité, la plupart des polices d’assurance prévoient un délai de carence d’environ 90 jours, pour mesurer l’importance primordiale de disposer d’un fonds d’urgence couvrant cette période.

Un fonds de roulement d’abord

Constituer un fonds de roulement équivalant à un mois de dépenses fixes et prévisibles (nourriture, hypothèque ou loyer, électricité, téléphone, voiture, essence, titres de transport en commun, médicaments, assurances, remboursement de dettes, etc.) est indispensable pour éviter de se retrouver avec un compte d’opérations courantes à sec.

Un fonds d’urgence ensuite

Quant au fonds d’urgence, il sert essentiellement à faire face aux impacts financiers de dépenses imprévues (et non pas occasionnelles) sans être obligé de s’endetter (avance de fonds, prêt personnel, etc.). Pour le constituer, il faut donc avoir une idée précise de ses revenus et de ses dépenses pendant une période déterminée.

Comment constituer un tel fonds ? D’abord, planifier en déterminant le montant requis sur la base d’un portrait clair de ses revenus et de ses dépenses. Ensuite, investir au fur et à mesure et avec précaution le montant établi, en recourant à des prélèvements automatiques. Bien entendu, consulter son conseiller est une décision d’autant plus avisée qu’elle permet d’établir un plan optimal et de déterminer le meilleur véhicule de placement pour maximiser les retombées des efforts consentis pour établir le fonds d’urgence. Dans quel régime investir ?

Il est préférable d’accumuler le fonds d’urgence dans un compte distinct des comptes bancaires usuels. Le CELI s’y prête mieux que le régime enregistré d’épargne-retraite (REER) parce que tout retrait dans ce dernier est immédiatement assujetti à des retenues d’impôt et que le montant retiré s’ajoute au revenu imposable de l’année. Qui plus est, le CELI, contrairement à une croyance populaire, n’est pas uniquement un compte d’épargne pour des espèces. En effet, il permet de faire fructifier de l’argent à l’abri de l’impôt au moyen de divers types de placements dont les revenus ne sont pas imposés, même au retrait. Contrairement aux cotisations à un REER, celles à un CELI ne sont pas déductibles d’impôt. Et puisque de l’impôt a été payé sur l’argent versé, il n’y en a pas à payer sur les sommes retirées.

De fait, décaisser un REER pour combler un manque à gagner, c’est le détourner de sa finalité qui est de s’assurer une retraite confortable. Si vous n’avez plus de droits de cotisation CELI, vous pouvez accumuler votre fonds d’urgence dans un régime non enregistré.

Dans quel fonds investir ?

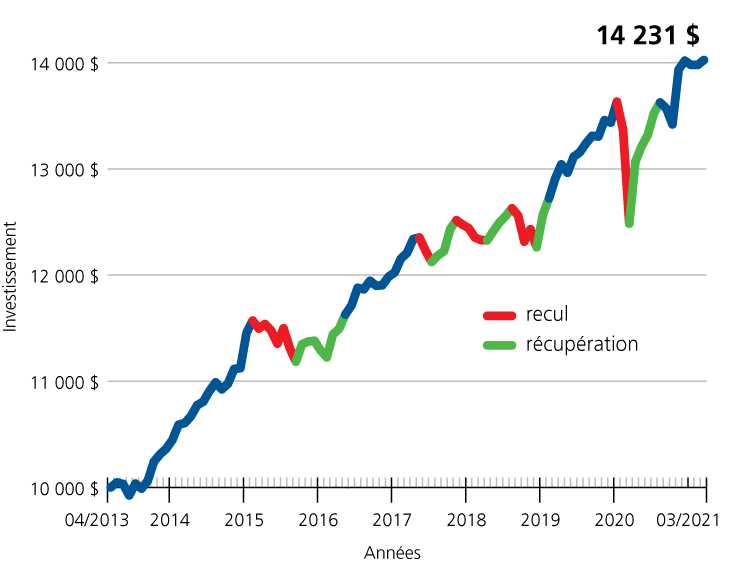

Le plus important est que l’argent soit accessible facilement et rapidement en cas d’urgence et idéalement, sans pénalité ni autres frais de transaction. De nombreux épargnants se contentent du maigre rendement offert par un fonds monétaire ou un compte à intérêt élevé, puisque ceux-ci répondent aux critères précités. Or, un fonds équilibré très prudent, comme le Fonds équilibré conservateur FMOQ, pourrait combler encore mieux ce besoin. Répondant aux critères d’accessibilité, il permet en plus d’espérer un minimum de rendement sur cette épargne (graphique). La décision de se tourner vers ce Fonds doit évidemment être prise en tenant compte de la situation financière et de la tolérance au risque de l’investisseur.

Combien épargner pour un fonds d’urgence ?

Même s’il y a autant d’avis sur « l’épaisseur du coussin » que de spécialistes financiers, la plupart s’entendent pour affirmer qu’il devrait couvrir l’ensemble des dépenses fixes et variables et donc représenter entre trois et six mois de salaire net (après impôts et cotisations). Bien entendu, le montant à accumuler varie selon la situation personnelle de chacun, mais cette fourchette fait consensus.

Un fonds… à « oublier »

Une fois le fonds d’urgence constitué, il faut impérativement oublier l’argent qu’il contient afin de résister à la tentation de s’en servir à d’autres fins que celle pour laquelle il est destiné, c’est-à-dire faire face à un imprévu majeur.

La discipline étant le facteur clé de la planification financière, il est souvent plus facile de se constituer un fonds d’urgence en y cotisant par des prélèvements automatisés. Votre conseiller peut vous accompagner dans cette démarche.

Graphique : Progression de l’épargne de 10 000 $ investie dans le Fonds équilibré conservateur FMOQ

Le graphique ci-dessus montre l’évolution d’un investissement de 10 000 $ dans le Fonds équilibré conservateur FMOQ depuis sa création en avril 2013. Comme vous pouvez le constater, les quelques périodes de recul (en rouge) ont été de courte durée et n’ont pas été très prononcées (sauf celle entre février et mars 2020 où on observe une baisse subite de 8 % due à la pandémie). Les périodes de récupération (en vert) ont aussi été assez rapides.

Pour votre fonds d’urgence, il est normal de privilégier les placements à faible risque pour réduire les fluctuations importantes. Le Fonds équilibré conservateur FMOQ est tout indiqué dans le contexte. Il contient une faible proportion (environ 30 %) d’actions majoritairement canadiennes et américaines, surtout celles qui versent de bons dividendes et celles dites à faible volatilité. Les autres 70 % du Fonds sont investis en obligations gouvernementales et corporatives de bonne qualité dont les échéances sont relativement courtes afin d’offrir des rendements plus stables dans le temps. Notez que ce Fonds a procuré un rendement annuel moyen de 4,43 % depuis sa création.