Épargner pour les études, un jeu d’enfant

L’éducation ouvre les portes à de meilleures opportunités d’emploi et à des conditions salariales souvent plus intéressantes. Toutefois, de nos jours, les dettes accumulées tout au long des études risquent de contredire le vieux dicton : qui s’instruit s’enrichit. L’endettement retarde des projets et décourage les jeunes de mener à bien leurs études postsecondaires.

S’il est vrai que les études peuvent coûter très cher, elles demeurent néanmoins un excellent investissement. Pour aider les parents ou les grands-parents à financer les études de leurs enfants ou petits-enfants et leur éviter l’endettement, le régime enregistré d’épargne-études (REEE) est un moyen efficace d’y parvenir.

Qu’est-ce c’est ?

Le REEE est un produit d’épargne spécialement conçu pour amasser un capital en vue d’études postsecondaires. En fait, il est possible d’y déposer, pour chaque enfant, jusqu’à 50 000 $, un montant qui fructifiera à l’abri de l’impôt et dont une partie donnera lieu à de généreuses subventions des deux paliers gouvernementaux. Le moment venu, le pécule accumulé servira à financer les études postsecondaires et autres dépenses inhérentes à l’éducation.

Quels en sont les principaux avantages ?

Les avantages du régime sont nombreux, notons entre autres :

- Les cotisations versées dans le REEE sont bonifiées par des subventions gouvernementales, peu importe le revenu familial :

- Subvention canadienne pour l’épargne-études (SCEE) de base : 20 % des sommes déposées jusqu’à concurrence de 500 $ par année. Chaque enfant a droit à un maximum cumulatif de 7 200 $.

- Incitatif québécois pour l’épargne-études (IQEE) : 10 % des cotisations versées jusqu’à 250 $ par année, sans excéder 3 600 $ à vie.

- Les familles à faible revenu bénéficient d’aides gouvernementales majorées : une SCEE et un IQEE supplémentaires, ainsi que le Bon d’études canadien (BEC).

- Les droits à la SCEE et à l’IQEE s’accumulent chaque année pour un enfant, même s’il n’a pas de REEE. On peut donc les récupérer graduellement selon les limites annuelles prescrites.

- Les cotisations appartiennent au souscripteur (personne qui les verse) et peuvent lui être remises à la fin du régime sans incidence fiscale.

- Les revenus de placement sont exempts d’impôt tant qu’ils demeurent dans le régime.

- Au retrait, les montants composés d’aides gouvernementales et de revenus de placement sont imposés entre les mains de l’étudiant, à un taux d’imposition souvent inférieur à celui des parents (ou grands-parents), surtout si le décaissement se fait de façon progressive.

- Les sommes du REEE versées au bénéficiaire ne sont pas considérées aux fins du calcul des prêts et bourses, ce qui lui permet de profiter de divers autres programmes de soutien aux études.

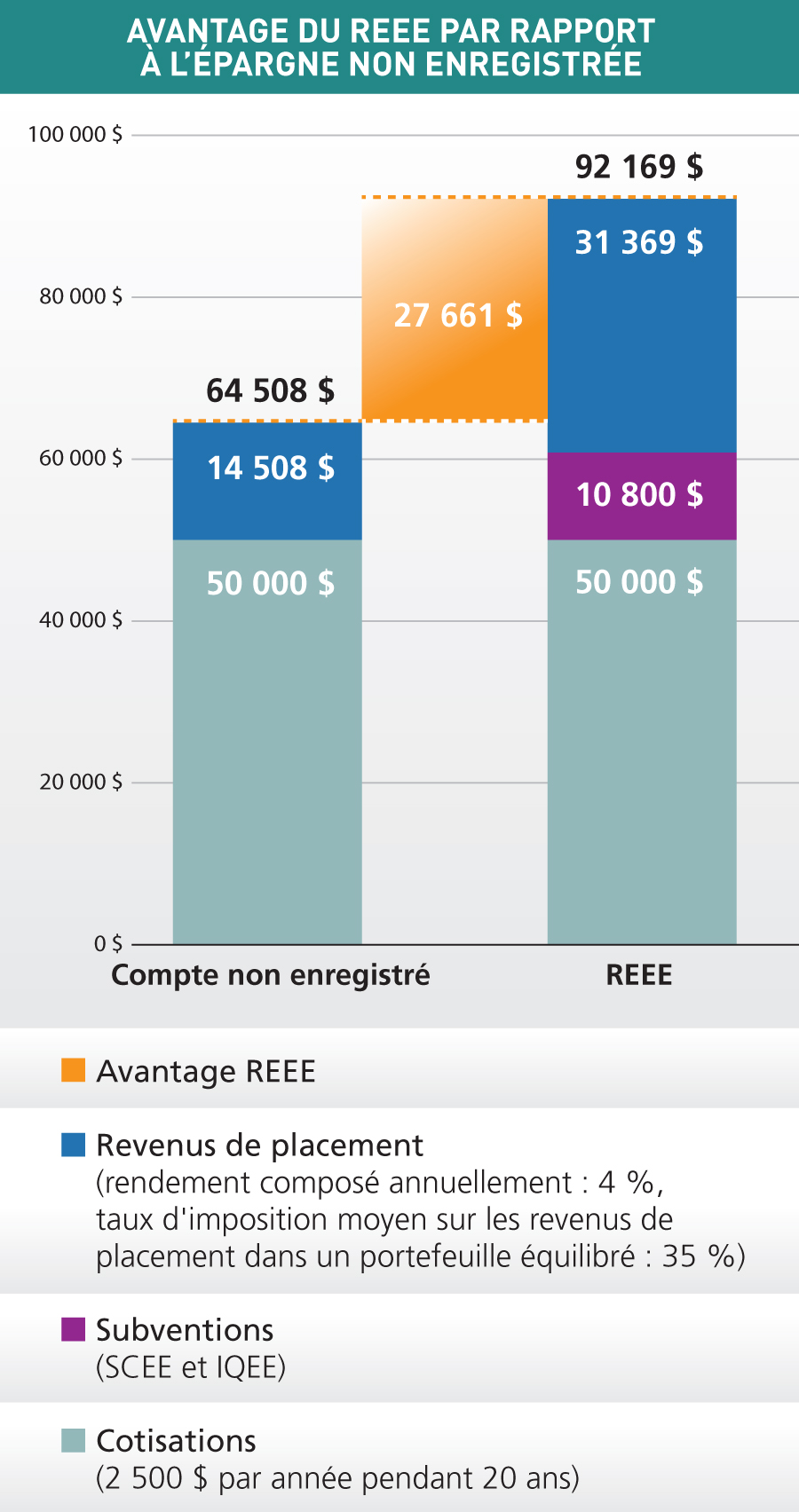

Afin d’illustrer les avantages du REEE, comparons-le à une épargne non enregistrée (voir graphique 1).

Quel type de REEE choisir ?

Avant de procéder, il est important de bien s’informer auprès des différents fournisseurs quant aux types de régimes offerts et à leurs conditions respectives, pour ainsi choisir celui qui répond le mieux à vos besoins :

- le REEE individuel est de loin le régime le plus flexible. Il n’impose aucun lien de parenté entre le souscripteur et le bénéficiaire. Le souscripteur décide de la fréquence et du montant des cotisations et sélectionne les types d’investissement en fonction de l’horizon de placement et de sa tolérance au risque. De plus, à certaines conditions, il permet les transferts entre les REEE de frères et sœurs, et ce, sans pénalité ni remboursement des subventions canadiennes d’épargne-études.

- Le REEE familial : où un souscripteur peut nommer plusieurs bénéficiaires, à condition que ces derniers lui soient tous liés par les liens du sang ou de l’adoption et aient moins de 21 ans.

- le REEE collectif met en commun le capital de plusieurs souscripteurs. Il s’agit d’un régime moins flexible, tant pour le choix de placements que pour le décaissement, puisque les revenus générés sur les cotisations seront répartis au profit du groupe si l’enfant ne poursuit pas d’études postsecondaires.

Comment fonctionne un REEE ?

En pratique, le souscripteur (personne qui ouvre le régime) verse des cotisations au nom de l’enfant. Les montants déposés sont administrés par le fournisseur (institution où le régime est ouvert), lequel se charge de demander les incitatifs et subventions aux gouvernements.

À partir du moment où le bénéficiaire désigné atteint l’âge de 16 ans et qu’il est inscrit à un programme d’études postsecondaires admissible, le souscripteur peut demander au fournisseur le versement d’un paiement d’aide aux études et récupérer ses cotisations ou les remettre au bénéficiaire. Quel que soit son choix, les cotisations restent exemptes d’impôt au retrait.

Le paiement d’aide aux études comprend les subventions et les revenus accumulés dans le REEE ; ces sommes sont imposables au bénéficiaire dans l’année où il les reçoit. Les étudiants ayant généralement un faible revenu, l’impôt payé devrait être minime, voire inexistant. Pour les treize premières semaines d’études postsecondaires à temps plein, le montant de PAE ne peut dépasser 5 000 $ (2 500 $ pour des études à temps partiel). Toutefois, il n’existe aucune limite par la suite.

Qu’arrive-t-il si l’enfant ne poursuit pas d’études* ?

Si le bénéficiaire ne fait pas d’études postsecondaires ou les abandonne, le souscripteur peut transférer les sommes amassées dans le REEE d’un autre bénéficiaire admissible. Il peut aussi récupérer son capital (cotisations et revenus accumulés), mais doit rembourser les subventions aux gouvernements. Si les cotisations sont libres d’impôt, les intérêts et gains en capital sont en revanche imposables. Toutefois, ces revenus peuvent être transférés dans un REER, si le souscripteur possède des droits inutilisés, jusqu’à un maximum de 50 000 $. Avant de demander un paiement de revenu accumulé, il devient primordial de consulter le fournisseur de REEE pour connaître les conditions applicables.

Comment faire pour en tirer le maximum ?

Cotiser tôt : Plus le régime est ouvert tôt, plus les cotisations et les subventions ont le temps de fructifier à l’abri de l’impôt, plus vite s’accumule et croît l’épargne.

Élaborer une stratégie de placement* : Privilégier les titres de croissance lorsque l’enfant est très jeune et sécuriser une partie du REEE à l’approche du début des études postsecondaires.

Décaisser graduellement : Ce faisant, il est possible de bénéficier d’un taux d’imposition moindre, voire inexistant.

S’informer : Le REEE étant assujetti à un nombre important de règles et de conditions, il vaut mieux toujours demander conseil à des professionnels pour faire des choix judicieux à chacune des étapes : dès l’ouverture du régime jusqu’au décaissement des sommes.

*Les modalités décrites ci-dessus s’appliquent au REEE individuel, type de régime que nous offrons. Pour les modalités gérant un REEE familial ou collectif, informez-vous auprès du fournisseur de ces types de régime.