Le prix de l’or : spéculation ou craintes inflationnistes ?

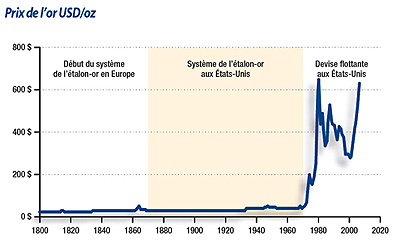

Un bref historique du prix de l’or

Période de l’étalon-or

Le système de l’étalon-or (gold standard) de gestion monétaire permet d’utiliser une monnaie papier en toute confiance, car la banque centrale du pays conserve des réserves d’or suffisantes pour échanger le nombre de billets en circulation contre leur valeur équivalente en or.

Ce système a été conçu au XIXe siècle pour créer un mécanisme d’ajustement automatique aux surplus et aux déficits commerciaux entre les pays. Le principe veut qu’un pays qui exporte plus qu’il n’importe (et qui dégage ainsi un surplus commercial avec un autre pays) accumule un surplus de devises étrangères. Cet excédent de monnaie étrangère peut être conservé pour consommation future ou échangé auprès de la banque centrale du pays étranger contre de l’or. Cette transaction augmente les réserves d’or du pays en situation de surplus commercial, ce qui fait monter la valeur de sa monnaie et des prix domestiques et rend ses produits moins concurrentiels a l’échelle mondiale. Ses exportations diminuent alors et sa consommation de biens étrangers s’accélère, ce qui a pour conséquence de rétablir l’équilibre commercial.

Les banques centrales pouvaient aussi exercer leur pouvoir sur la balance commerciale en haussant les taux d’intérêt, par exemple, pour contrer un déficit commercial. Cette mesure freinait les importations, attirait les capitaux étrangers et, par conséquent, éliminait le besoin d’expédier de l’or aux partenaires commerciaux.

L’Angleterre a été le premier pays à adopter le système de l’étalon-or, au début du XIXe siècle afin d’ancrer la valeur de sa devise et de régulariser la balance commerciale de son économie.

Au cours de la deuxième moitié du XIXe siècle, d’autres pays européens ont fait de même. En 1879, les États-Unis ont adopté à leur tour le principe de l’étalon-or, en permettant l’échange de billets verts pour leur équivalent en or.

Ainsi, durant la période de 1880 à 1914, la parité du dollar américain a été fixée à 20,67 $ US1 l’once, celle de la livre sterling à 4,24 GBP1 l’once, pour établir un taux de change de 4,87 USD/GBP.

Ce système s’est avéré efficace jusqu’au déclenchement de la Première Guerre mondiale qui a incité plusieurs pays européens à suspendre la convertibilité de leur devise en or afin d’éviter d’en expédier aux pays ennemis. Les taux de change se sont alors mis à fluctuer de manière importante, au gré de politiques monétaires et fiscales fort expansionnistes. Le dollar américain, en maintenant sa parité avec l’or, s’est grandement apprécié en regard des devises européennes qui flottaient en temps de guerre.

Ce système s’est avéré efficace jusqu’au déclenchement de la Première Guerre mondiale qui a incité plusieurs pays européens à suspendre la convertibilité de leur devise en or afin d’éviter d’en expédier aux pays ennemis. Les taux de change se sont alors mis à fluctuer de manière importante, au gré de politiques monétaires et fiscales fort expansionnistes. Le dollar américain, en maintenant sa parité avec l’or, s’est grandement apprécié en regard des devises européennes qui flottaient en temps de guerre.

1. Code du dollar américain selon la norme ISO 4217 relative aux codes des monnaies du monde

Après la guerre, les pays européens, inquiets de l’attrait grandissant du dollar (convertible en or) et des actifs américains, ont manifesté leur intention de retourner au système de l’étalon-or.

Après une tentative qui s’est avérée infructueuse, ce dernier a été abandonné par une grande partie de l’Europe, au début des années 30.

En 1934, le Congrès américain décidait d’augmenter le prix officiel de l’or de 20,67 USD l’once à 35 USD l’once, dévaluant ainsi la devise de plus de 65 % afin de rétablir la compétitivité de l’économie américaine.

En 1971, les États-Unis abandonnaient le système de l’étalon-or, mettant fin du même coup au rôle officiel de l’or dans le système monétaire international.

Période des devises flottantes

À la suite d’une politique monétaire des plus expansionnistes, alliée à une montée de l’inquiétude géopolitique causée par l’invasion de l’Afghanistan par l’Union soviétique ainsi que par la révolution islamique en Iran, l’or a recouvré son rôle de valeur refuge et son prix a bondi jusqu’au niveau record de

850 USD l’once, en 1980.

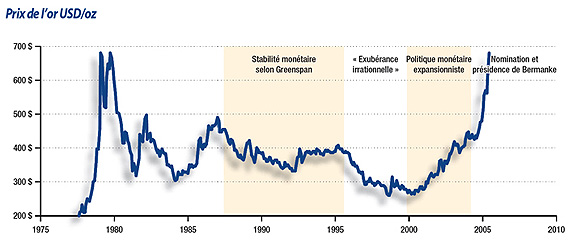

Paul Volker, en 1979, et Alan Greenspan, en 1987, sont entrés en scène, à titre de présidents de la Réserve fédérale américaine, avec le mandat de freiner les pressions inflationnistes et de rétablir les attentes à des degrés plus sains pour la durabilité des cycles économiques.

Durant la majeure partie de la présidence d’Alan Greenspan, de 1987 à 2006, le prix de l’or s’est maintenu dans une fourchette relativement stable et étroite, soit entre 350 USD et 400 USD l’once.

D’ailleurs, au cours d’une conférence de presse tenue en 1987, M. Greenspan laissait sous-entendre qu’afin de fonctionner efficacement, l’économie américaine exigeait une légère inflation de 2 % et, par conséquent, une dépréciation annuelle continue de 2%de l’or.

Entre 1997 et 2000, un dérapage de la politique monétaire a provoqué un sentiment d’« exubérance irrationnelle » sur les marchés financiers, en raison du miracle de la productivité américaine, du bogue de l’an 2000 et de la bulle technologique. La forte demande en dollars américains qui en résulta a favorisé une appréciation marquée du taux de change en regard de la plupart des devises, y compris la norme

de valeur que représente l’or. Autrement dit, le prix de l’or a baissé rapidement jusqu’à 256 USD l’once. Cette forte appréciation du dollar a entraîné, dans le tourbillon de la déflation financière, les grands emprunteurs de dollars américains comme les pays asiatiques, la Russie, le Brésil et le fonds spéculatif Long Term Capital Management (LTCM). Ceux-ci ont vécu successivement des crises fort nuisibles, voire ruineuses.

Inévitablement, ce dollar trop fort a occasionné un ralentissement marqué de l’économie américaine. De plus, avec l’éclatement de la bulle technologique, les attentats terroristes et la guerre en Irak, l’économie menaçait de prendre beaucoup de temps avant de recouvrer une vigueur certaine, d’où l’émergence de craintes de déflation, c’est-à-dire un mouvement baissier généralisé des prix à la consommation.

Face à cette menace, la Fed (la Réserve fédérale américaine) se devait d’agir vigoureusement. On se souvient qu’entre 2000 et 2001, les taux d’intérêt américains à court terme ont baissé de 6 % à moins de 1 %. Dans le contexte d’un taux d’inflation avoisinant 1,5 %, un taux de 1 % était particulièrement bas, car il représentait un taux d’intérêt réel négatif. En d’autres termes, la Fed offrait gratuitement l’argent à ceux qui voulaient bien en emprunter.

Effectivement, dans de telles conditions, la quantité de monnaie en circulation a bondi, affaiblissant du même coup la valeur du dollar américain, et poussant, à la fin de 2003, le prix de l’or vers son plafond de l’ère Greenspan, soit 400 USD l’once, où il s’est essentiellement maintenu jusqu’à la fin de 2005. Sous l’effet de cette politique monétaire des plus expansionnistes, l’économie a rebondi et connu une vigoureuse croissance.

C’est pour cette raison que, depuis 2004, la Fed s’affaire à rétablir progressivement le niveau des taux d’intérêt américains. Jusqu’à ce jour, elle les a déjà haussés de 1%à 5,25 %. Avec des taux d’intérêt plus élevés, le capital étranger a manifesté de nouveau son attrait pour les actifs américains, tandis que le dollar s’est progressivement apprécié durant cette période de normalisation monétaire

C’est pour cette raison que, depuis 2004, la Fed s’affaire à rétablir progressivement le niveau des taux d’intérêt américains. Jusqu’à ce jour, elle les a déjà haussés de 1%à 5,25 %. Avec des taux d’intérêt plus élevés, le capital étranger a manifesté de nouveau son attrait pour les actifs américains, tandis que le dollar s’est progressivement apprécié durant cette période de normalisation monétaire

Un défi pour le nouveau président de la Fed ?

Mais depuis la nomination de M. Ben Bernanke, à la présidence de la Fed, en octobre 2005, le prix de l’or a bondi de 470 USD l’once à plus de 660 USD l’once.

Il appartient au nouveau président de la Fed d’interpréter ce message de bienvenue des marchés. S’agit-il d’un manque de confiance envers la capacité de la nouvelle direction de la Fed de réduire les pressions inflationnistes ? Ou bien s’agit-il d’un phénomène propre à l’or qui ne saurait perdurer ?

La montée du prix de l’or fait craindre que les marchés n’anticipent un dérapage de la maîtrise de l’inflation par la Fed. Cependant, aucune autre variable susceptible d’être sensible au même développement ne semble en être affectée. Par exemple, bien que le dollar américain se déprécie vis-à-vis de l’or, il est relativement stable face à l’ensemble des monnaies étrangères. Aussi, le rendement des obligations à rendement réel continue-t-il d’évoluer très faiblement, ce qui constitue une possible indication que les attentes inflationnistes sont bien ancrées aux niveaux actuels.

Cependant, l’absence de validation des craintes de dérapage monétaire pourrait aussi s’expliquer par un

phénomène d’excès d’épargne à l’échelle mondiale, caractéristique des marchés d’aujourd’hui : le bas niveau des taux d’intérêt réels et la vigueur du dollar pourraient n’être que le reflet de cet excès de capital à investir et qui ferait donc mijoter, lentement mais sûrement, des pressions inflationnistes à venir. Dans ce scénario, la Fed devrait poursuivre résolument ses hausses de taux intérêt afin de mater ces pressions.

La montée rapide du prix de l’or pourrait aussi être le fruit d’un phénomène plutôt transitoire inhérent à :

- l’accroissement de la demande commerciale et personnelle d’or en provenance de l’Inde, du Moyen-Orient, de la Chine et du reste de l’Asie ;

- l’augmentation de l’incertitude géopolitique (guerre en Irak, prise de position en Iran, etc.) ;

- l’intégration rapide de la Chine dans l’économie mondiale, en l’occurrence des facteurs qui attirent les investisseurs vers le métal précieux comme valeur refuge. Dans ce cas, la Fed devrait ignorer le prix de l’or qui devrait éventuellement retomber.

Les marchés financiers ont donc lancé un défi au nouveau président de la Réserve fédérale américaine.

Le relèvera-t-il ? S’agit-il plutôt d’une distraction ? C’est à suivre…