Depuis le 1er janvier 2018, il n’est généralement plus avantageux pour les médecins incorporés de fractionner les dividendes avec les membres de leur famille.

Il existe toutefois une exception pour les dividendes versés au conjoint à compter du 1er janvier de l’année où le médecin incorporé atteint 65 ans (indépendamment de l’âge du conjoint). Pour recevoir un dividende, le conjoint doit obligatoirement détenir des actions de la société. L’utilisation de cette exception dépend cependant des caractéristiques rattachées aux actions détenues par le conjoint.

Au cours des dernières semaines, l’Agence du revenu du Canada a donné plusieurs interprétations concernant l’application des nouvelles mesures fiscales en matière de fractionnement des dividendes. Certaines de ces interprétations semblent contradictoires ou incomplètes en ce qui a trait aux revenus passifs gagnés par la société et lorsqu’il y a cessation de l’exploitation de l’entreprise (comme à la retraite).

Nous vous tiendrons informé dès que des clarifications seront apportées par l’Agence du revenu du Canada.

Harmonisation au provincial

Dans notre Bulletin d’information financière de mars 2018, nous vous avions informé de la nouvelle mesure fiscale annoncée par le gouvernement fédéral lors de son budget du 27 février 2018, portant sur la détention de placements passifs dans une société par actions privée.

Essentiellement, cette nouvelle mesure peut, dans certains cas, accroître le taux d’imposition fédéral applicable au revenu net de profession de la société lorsque ses revenus de placement dépassent 50 000 $ pour l’exercice financier antérieur.

Le 13 décembre dernier, le ministère des Finances du Québec a annoncé l’application de cette nouvelle mesure au Québec. Tout comme au fédéral, elle entrera en vigueur à compter des exercices financiers qui commenceront après le 31 décembre 2018.

Il convient cependant de préciser que cette harmonisation n’aura pas d’incidence pour la plupart des omnipraticiens constitués en société. En effet, depuis 2017, toute société dont les heures travaillées par ses employés n’excèdent pas 5 000 heures dans l’année, n’a pas droit au petit taux d’impôt du Québec sur son revenu net d’entreprise. Par conséquent, la nouvelle mesure au Québec touchera uniquement les sociétés qui accumulent plus de 5 000 heures par année, ce qui est peu fréquent.

La fin de l’année approche et nous souhaitons porter à votre attention un certain nombre d’éléments susceptibles d’optimiser votre situation fiscale et financière.

Services de garde subventionnés – Québec

Bien planifier la contribution additionnelle, pouvant atteindre 13,90 $ par jour de garde en 2018, vous évitera les mauvaises surprises lors de la production de la déclaration de revenus au printemps prochain.

RénoVert – Québec

En vigueur jusqu’au 31 mars 2019, ce crédit d’impôt temporaire s’applique aux rénovations résidentielles écoresponsables et peut attendre jusqu’à 10 000 $, soit 20 % des dépenses admissibles excédant 2 500 $. Vous pouvez devancer certaines rénovations prévues afin d’obtenir ce crédit dès votre prochaine déclaration de revenus.

Activités des enfants – Québec

Ce crédit d’impôt remboursable sur les activités physiques, artistiques, culturelles ou récréatives est accordé aux contribuables dont le revenu familial n’excède pas 136 195 $ en 2018.

Régime enregistré d’épargne-études (REEE)

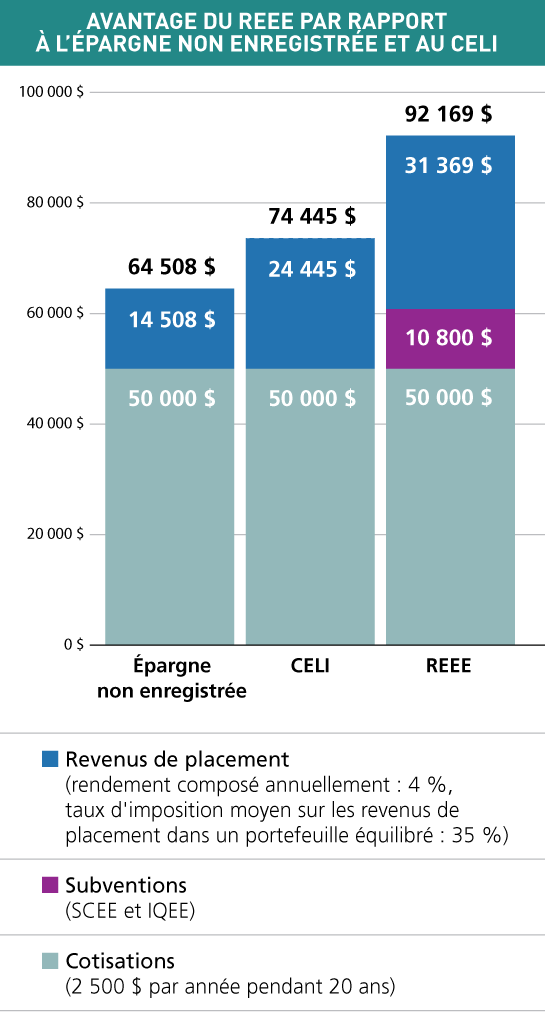

Une contribution de 2 500 $ durant l’année civile vous permet d’obtenir le maximum d’incitatifs gouvernementaux (subvention de 20 % au fédéral et 10 % au provincial sans égard au revenu familial).

Vous pouvez rattraper (une année à la fois) les subventions pour toutes les années antérieures pour lesquelles vous n’avez pas obtenu l’incitatif maximum, en effectuant une contribution supplémentaire dans l’année.

Souvenez-vous qu’en faisant vos contributions en début d’année, vous profiterez davantage du report d’impôt sur les rendements.

Régime enregistré d’épargne-invalidité (REEI)

Ce régime s’adresse à un résident du Canada admissible au crédit d’impôt fédéral pour personnes handicapées. Pour un revenu familial net supérieur à 93 208 $ en 2016, la subvention canadienne pour l’épargne-invalidité s’élève à 100 % sur les premiers 1 000 $ de cotisation. Comme pour le REEE, les cotisations doivent être effectuées dans l’année.

Frais médicaux

Les frais médicaux admissibles d’une période de 12 mois se terminant en 2018 pourront vous procurer un crédit d’impôt dans vos prochaines déclarations de revenus. Or, comme les premiers 3 % du revenu net (maximum 2 302 $) au fédéral ou les premiers 3 % du revenu net familial n’y donnent pas droit, il pourrait être avantageux de devancer des frais prévus au début de 2019 afin de maximiser ce crédit.

Autonomie des aînés – Québec

Les personnes de 70 ans et plus peuvent réclamer un crédit d’impôt pour les frais d’achat, de location ou d’installation des biens (de plus de 250 $) visant à maintenir leur autonomie (télésurveillance personnelle, barres adaptées de salle de bain, lit d’hôpital, etc.). Le regroupement de ces frais dans une même année permet d’optimiser ce crédit d’impôt.

Dons de bienfaisance

Le montant de vos dons admissibles au crédit est limité à 75 % de votre revenu net annuel et toute partie inutilisée peut être reportée sur un maximum de 5 années. Un total de dons supérieur à 200 $ procure un taux de crédit plus avantageux.

Les dons peuvent être faits en liquidité ou en utilisant des titres admissibles (actions, obligations, fonds de placement). L’utilisation de titres admissibles se fera sans inclusion du gain en capital à votre revenu, ce qui est préférable à la vente du titre pour donner de la liquidité ensuite. Vous obtiendrez encore plus d’avantages si votre société de gestion procède au don de titres admissibles. Résistez à la tentation des dons offrant un reçu fiscal supérieur à votre déboursé réel.

Cotisation excédentaire au REER

Votre maximum déductible au titre d’un REER figure sur votre avis de cotisation que l’Agence du revenu du Canada (ARC) vous fait parvenir à la suite de la production de votre déclaration. L’ARC tolère jusqu’à 2 000 $ de surplus viager de cotisation par rapport à votre maximum déductible.

Dès que vous dépassez cette limite, vous devrez payer un impôt mensuel de 1 % sur l’excédent. D’où l’importance de toujours valider vos droits de cotisation disponibles et de corriger la situation dans les meilleurs délais en cas de surcontribution.

REER doublé

Si vous avez atteint l’âge de 71 ans en 2018, il s’agit de votre dernière année pour cotiser à votre REER. Dans la mesure où vous savez que vous aurez de nouveaux droits de cotisation pour 2019, vous pourriez faire une deuxième cotisation à votre REER en décembre 2018. Vous devriez alors payer un impôt de 1 % pour un mois sur cette cotisation excédentaire, mais vous obtiendrez une déduction pour cette deuxième cotisation en 2019.

Par la suite, vous pourrez, tant que vous aurez des droits de cotisation, effectuer vos cotisations au REER de votre conjoint âgé d’au plus 71 ans. De plus, il s’agit de votre dernière année pour déduire votre solde de cotisations excédentaires accumulées.

71e anniversaire et REER

Si vous fêtez vos 71 ans cette année, vous devez transformer vos REER au plus tard le 31 décembre. Deux options s’offrent à vous : le fonds enregistré de revenu de retraite (FERR) ou la rente viagère. Nous vous recommandons d’utiliser l’âge du conjoint le plus jeune pour l’établissement du retrait minimum du FERR pour réduire les retraits obligatoires.

Retrait minimum du FERR

Si vous aviez un FERR avant 2018, vous devez effectuer le retrait minimum annuel au plus tard le 31 décembre.

Retrait REER ou retrait supplémentaire du FERR

Si vous prévoyez des retraits importants d’ici la fin de l’année ou en début 2019, une analyse de votre taux d’imposition marginal pour 2018 et 2019 pourrait vous permettre de réduire le fardeau fiscal afférent et parfois même de maximiser votre pension de la sécurité de vieillesse (PSV).

Retrait du compte d’épargne libre d’impôt (CELI)

Les montants retirés du CELI s’ajoutent, l’année suivante, aux droits de cotisation. Tenez-en compte pour éviter l’impôt mensuel de 1 % sur les cotisations excédentaires.

Gains ou pertes en capital

Les pertes en capital d’une année doivent être appliquées contre les gains en capital réalisés durant la même année d’imposition. L’excédent devient alors une perte nette en capital et peut être reporté contre des gains en capital imposables nets des trois dernières années (2015, 2016 et 2017). Il est possible de le conserver pour réduire les gains en capital des années futures.

La perte en capital devient toutefois une perte apparente si vous disposez d’un bien à perte et que vous-même, votre conjoint ou une société contrôlée par l’un de vous deux, achetez un bien identique au cours des 30 jours qui précèdent ou suivent la disposition initiale. La perte refusée sera ajoutée au coût fiscal du nouvel acquéreur, ce qui signifie que le bénéfice fiscal surviendra uniquement lorsqu’il y aura disposition du bien par le nouvel acquéreur.

Si vous prévoyez réaliser un important gain en capital d’ici la fin de 2018, vérifiez la possibilité de le faire au début de 2019 pour pouvoir reporter le paiement des impôts afférents au printemps 2020 plutôt que 2019.

Transfert de pertes entre conjoints

Le conjoint du couple ayant le taux d’imposition marginal le plus élevé peut utiliser les pertes latentes de son conjoint à l’encontre de ses gains en capital.

Acquisition de fonds de placement

Si vous envisagez d’acquérir des fonds de placement dans un compte non enregistré, il serait préférable de discuter avec votre conseiller de l’impact possible des distributions estimées de fin d’année.

Frais d’entretien d’un immeuble locatif

Les frais encourus en 2018 pour l’entretien d’un immeuble locatif sont déductibles des loyers perçus. Les dépenses plus importantes contribuant à augmenter la valeur marchande d’un immeuble seront quant à elles ajoutées au coût d’acquisition et pourront donner droit à une déduction pour amortissement.

Acomptes provisionnels

Assurez-vous d’avoir effectué les acomptes provisionnels suffisants compte tenu des soldes d’impôts à payer prévus pour 2018, sans quoi des intérêts et des pénalités pourraient vous être imputés.

Déduction pour gain en capital

Si vous prévoyez disposer de biens admissibles à la déduction pour gain en capital (actions de petite entreprise, bien agricole, bien de pêche) sur lesquels vous aurez un gain en capital atteignant la limite actuelle de 848 252 $, le report du gain au début de 2019 vous offrirait un allègement fiscal compte tenu de l’indexation annuelle de cette limite.

Frais de placement ou cotisations professionnelles

Assurez-vous de payer les frais de placement sur vos comptes non enregistrés ou vos cotisations professionnelles avant la fin de 2018 afin de pouvoir obtenir la déduction fiscale dans votre prochaine déclaration de revenus.

Fractionnement du revenu

De nouvelles règles fiscales sont en vigueur en 2018 afin de limiter le fractionnement de revenus entre les membres de la famille d’un propriétaire de société privée. Assurez-vous de bien valider cela avec votre conseiller, comptable ou fiscaliste afin d’éviter les mauvaises surprises lors de la production de vos déclarations de revenus.

Placements dans une société

De nouvelles règles fiscales relatives aux revenus de placement d’une société entrent en vigueur à compter de janvier 2019 et pourraient augmenter le taux d’imposition de vos revenus d’entreprise exploitée activement.

Pour plus d’information, référez-vous à l’article sur l’imposition des revenus passifs paru dans notre Bulletin d‘information financière de mars 2018. De plus, une conférence à ce sujet « La fiscalité des SPA » est disponible dans CyberStudio (www.cyberstudio.fondsfmoq.com).

À quand la prochaine récession ? Bien malin celui qui saura prédire son moment exact. Rassurez-vous, les plus grands investisseurs préfèrent généralement se concentrer sur la construction de leur portefeuille et laissent aux autres le jeu des prédictions économiques. Le célèbre Warren Buffet l’a d’ailleurs maintes fois répété.

Cela ne veut surtout pas dire qu’une récession n’aura aucune répercussion sur vos rendements. Une contraction de l’activité économique nuit aux marchés boursiers, car lors de la récession, les profits des compagnies sont généralement à la baisse, tout comme la confiance des investisseurs.

Habituellement, les Bourses chutent six à neuf mois avant que l’on sache que l’économie est entrée en récession. Pourtant, si vous avez un horizon de placement à long terme, donc qui dépasse la durée d’un cycle économique complet, vous devriez vous concentrer sur la répartition des actifs de votre portefeuille plutôt que de chercher le moment pour quitter le marché. Un fonds équilibré, composé à la fois d’actions et d’obligations, traversera beaucoup mieux les périodes de turbulence qu’un fonds composé uniquement d’actions. De plus, la période pour récupérer la perte sera aussi plus courte.

Pour illustrer ce propos, analysons l’évolution du marché boursier canadien lors des deux dernières récessions, soit de mars 1990 à avril 1992 et d’octobre 2008 à mai 2009. Son indice phare, le S&P/TSX, a chuté en moyenne de 31 %. La baisse aura duré, toujours en faisant la moyenne des deux dernières récessions, 6 mois et il aura fallu attendre 38 mois pour récupérer sa perte et retourner au précédent sommet. Ces statistiques s’appliquent à un portefeuille composé uniquement d’actions canadiennes. Il va de soi que nous recommandons plutôt d’investir de façon plus diversifiée géographiquement, en y ajoutant une portion d’obligations.

Cela dit, voyons maintenant comment le Fonds omnibus FMOQ s’est comporté lors de ces deux dernières récessions. Grâce à sa bonne diversification (55 % d’actions canadiennes et mondiales et 45 % d’obligations), il a baissé de 13 % en moyenne sur une période de 6 mois et a récupéré la perte en 13 mois seulement.

Et si vous pensez encore que vous pouvez tirer votre épingle du jeu en quittant les marchés pour quelque temps dans l’expectative de laisser la tempête passer, sachez qu’en vendant prématurément vos titres ou en réinvestissant vos avoirs un peu trop tard, votre manque à gagner risque d’être aussi significatif que les dégâts causés par une récession. Ainsi, il ne suffit pas d’anticiper le recul de l’économie, il faut en plus que le timing de sortie et d’entrée soit parfait pour obtenir une réelle valeur ajoutée. Avez-vous une boule de cristal ?

En terminant, notez que vous devez revoir périodiquement votre portefeuille avec votre conseiller afin de vous assurer qu’il correspond toujours à votre profil d’investisseur. Sachez également que les gestionnaires des Fonds FMOQ travaillent sans relâche pour sélectionner des titres et construire des portefeuilles capables de mieux résister aux différentes conditions de marché.

1. Importance d’un plan de retraite et des notions de base de la finance personnelle

Un plan de retraite est l’outil essentiel d’une retraite bien organisée

Un plan de retraite, établi par un planificateur financier en fonction de vos objectifs, constitue un outil indispensable. Il vous permettra de structurer votre situation de façon que vous arriviez à votre retraite bien préparé et que vous puissiez la prendre comme vous le souhaitez. Un suivi régulier de votre planification financière sera nécessaire afin de vous assurer que votre situation soit toujours en adéquation avec vos objectifs. N’oubliez pas qu’une retraite se structure longtemps d’avance afin d’épargner suffisamment et de faire fructifier vos avoirs.

Connaissez-vous les modalités des produits financiers dont vous êtes le bénéficiaire ?

Il est primordial de comprendre les produits financiers auxquels vous avez souscrit (hypothèque, polices d’assurance, fonds de pension, etc.). Répondent-ils toujours à vos besoins ? Connaissez-vous les modalités des contrats ? En cas de doute, il est primordial de vous informer.

Appropriez-vous le langage de la finance personnelle

Prenez le temps d’étudier les notions de base de la finance personnelle. Informez-vous, lisez et impliquez-vous dans la démarche de votre planification financière. Vous serez ainsi en mesure de faire des choix éclairés dans le but de profiter pleinement d’une retraite que vous aurez souhaitée. Vous pourriez commencer par vous familiariser avec des éléments comme :

- Le REER, le FERR, le CELI, le REEE, etc.

- La magie des intérêts composés sur vos placements ou la bête noire des intérêts composés sur vos dettes.

- L’épargne ou le remboursement des dettes par l’établissement d’un programme de virements automatiques et préprogrammés.

- La déductibilité (ou la non-déductibilité) des intérêts sur certaines de vos dettes.

- Les notions de base de notre système d’imposition (déductions et crédits fiscaux).

- Les types de placements et les spécialistes du domaine des finances.

2. Identification de vos sources de revenus

Évaluez vos sources de revenus qui seront disponibles à la retraite

Une des premières étapes de la planification financière consiste à définir les sources de revenus sur lesquelles vous pourrez compter à la retraite. Une fois cette étape franchie, des stratégies concrètes pourront être mises en œuvre pour faire évoluer ces sources en vue d’atteindre vos objectifs.

- Bénéficierez-vous d’un fonds de pension ? Si oui, assurez-vous d’en connaître les modalités.

- Quels seront les montants de vos prestations gouvernementales ?

- Avez-vous des épargnes personnelles (REER, CELI ou placements non enregistrés) ?

- Possédez-vous des immeubles à revenus ?

- Êtes-vous actionnaire d’une société par actions qui accumule des liquidités ?

3. Identification de vos dépenses

Évaluez le plus précisément possible vos dépenses actuelles et celles prévues à la retraite. Il est impératif de savoir où va votre argent.

Dans tout projet d’envergure comportant un aspect monétaire, l’identification des dépenses constitue une étape cruciale. Un entrepreneur qui souhaite se lancer en affaires doit établir un plan financier précis pour obtenir du financement. La retraite peut s’apparenter à un nouveau projet d’affaires qui se déroulera sur des dizaines d’années. Êtes-vous en mesure de déterminer combien vous dépenserez chaque année ?

Répertorier ses dépenses journalières par poste (catégorie) s’avère un geste profitable. Vous serez surpris de constater certaines de vos habitudes de consommation. Il est fort probable que vous conclurez par vous-même à la nécessité d’éliminer du superflu ou de réallouer votre argent à des dépenses vous procurant plus d’agrément. De fait, il est impossible de maîtriser ses finances personnelles si l’on n’a pas sous les yeux un portrait exact de ses habitudes de consommation.

Identifiez vos trois principaux postes de dépenses

Ce faisant, vous pouvez ajuster rapidement votre budget, si nécessaire.

- Pouvez-vous contrôler ou comprimer ces dépenses ?

- Êtes-vous en mesure de dégager des surplus pour éponger les dettes de consommation restantes et augmenter l’épargne ?

4. Optimisation de vos revenus et de vos dépenses, maximisation des avantages fiscaux

Remboursez vos dettes de consommation restantes

Rembourser vos dettes de consommation restantes est une priorité. Établissez un plan de remboursement comportant des virements automatiques préprogrammés et appliqués directement sur votre marge de crédit, vos cartes de crédit ou vos autres dettes. Automatisez le tout, car cette méthode s’avère efficace pour atteindre rapidement vos objectifs.

Maximisez votre épargne

- Vos placements : Vos placements respectent-ils toujours votre profil, votre seuil de tolérance au risque et vos objectifs ? Est-ce que les rendements générés optimisent la fiscalité propre à votre situation particulière ? Est-ce que les rendements de vos actifs sont justifiés, compte tenu de votre horizon de placement ? Faites l’inventaire de vos placements avec l’aide de votre conseiller financier. C’est d’autant plus important qu’il pourra ajuster vos portefeuilles en fonction de votre situation financière actuelle et de vos objectifs de retraite.

- Vos REER : Avez-vous des droits de cotisation inutilisés à votre REER ? Si oui, serait-ce à votre avantage d’établir une stratégie permettant de les maximiser tout en bénéficiant de remboursements d’impôt ? Serait-il préférable de cotiser au REER de votre conjoint ?

- Vos CELI : Avez-vous des droits de cotisation inutilisés à votre CELI ? Si oui, serait-ce à votre avantage d’établir une stratégie qui permettrait de les maximiser tout en bénéficiant de revenus de placement à l’abri de l’impôt ?

- Votre hypothèque : Devriez-vous plutôt songer à augmenter vos remboursements hypothécaires et tenter d’atteindre la retraite avec une résidence sans hypothèque ?

- Un fonds d’urgence : Auriez-vous plutôt avantage à prioriser la constitution d’un fonds d’urgence à la suite de l’élimination de vos dettes de consommation pour vous permettre de faire face à un éventuel pépin ?

Il est préférable d’effectuer ce genre d’analyse avec l’aide de votre planificateur financier. L’établissement d’objectifs financiers à court, moyen et long terme détermineront les stratégies optimales.

Serait-il opportun de vous incorporer ?

Différer l’imposition sur les sommes accumulées en justifierait-il les coûts afférents ? Serait-il pertinent d’épargner dans votre propre société par actions plutôt qu’à titre personnel ? Les nouvelles mesures fiscales relatives aux revenus passifs vous concerneraient-elles ? Le fractionnement de revenus entre conjoints, par le biais de versements de dividendes, serait-il envisageable dans votre situation ?

Serait-il opportun de simplifier votre structure d’entreprise ?

Serait-il à votre avantage de simplifier votre structure d’entreprise et, par le fait même, d’alléger les coûts afférents à celle-ci ? Vos placements sont-ils adaptés aux nouvelles réalités fiscales des sociétés ?

5. Inventaire des protections (assurance vie et autres)

Détenez-vous de l’assurance vie, invalidité, soins de longue durée ou maladies graves ? Vos protections actuelles sont-elles toujours pertinentes et répondent-elles à vos besoins ? Êtes-vous suffisamment couvert ou l’êtes-vous trop (surassurance) ?

6. Préparation ou révision du testament, du mandat de protection en cas d’inaptitude, de la procuration générale, etc.

Faites rédiger ou réviser votre testament, votre mandat de protection en cas d’inaptitude et votre procuration générale. Soyez sans crainte ! Cette démarche n’est pas annonciatrice d’une mort imminente, bien au contraire ! Voir à ce que vos documents légaux soient en ordre vous assurera une tranquillité d’esprit d’autant plus précieuse que vous aurez la certitude que les êtres qui vous sont chers seront protégés advenant votre départ prématuré.

7. Dernier point, mais non le moindre : le style de vie

Trop souvent, l’analyse des aspects financiers de la retraite occulte les autres liés à la vie quotidienne durant cette nouvelle étape de la vie.

Le style de vie à la retraite correspond généralement à celui d’avant cette nouvelle étape de la vie, c’est-à-dire au style de vie actuel. Ceci signifie que le style de vie dont vous rêvez à la retraite doit se préparer dès maintenant. Commencez à pratiquer les activités auxquelles vous aimeriez vous adonner à votre retraite. Vous allez ainsi développer un intérêt, prendre de nouvelles habitudes, éprouver un réel plaisir et, finalement, créer le style de vie auquel vous aspirez.

Est-ce que votre plan de retraite répond à vos besoins ? Vous avez cinq années pour réajuster le tir, si nécessaire.

Parmi les pistes de solution susceptibles de vous permettre de réaligner votre plan de retraite vers les objectifs que vous visez, vous pouvez envisager, entre autres, de réduire vos dépenses afin de pouvoir épargner davantage, ou de changer de lieu de résidence pour un moins onéreux, ou encore de repousser l’âge de la retraite d’une ou de quelques années.

Vos dépenses prévues à la retraite sont-elles connues ?

Évaluez et faites un plan des dépenses majeures à venir, en y incluant celles prévues durant les premières années de la retraite. Pensez à financer les dépenses les plus importantes dès maintenant, alors que vous êtes encore sur le marché du travail. Serez-vous en mesure de les rembourser avant le moment de votre départ à la retraite ou aurez-vous accumulé les fonds nécessaires pour éviter de les payer à crédit ?

Aurez-vous besoin d’une nouvelle voiture ? Il serait peut-être opportun de considérer un achat plutôt qu’une location.

Votre résidence aura-t-elle besoin de travaux ? Vous avez peut-être droit à des crédits d’impôt et des déductions pour les rénovations.

Votre salaire actuel étant probablement supérieur à vos revenus de retraite, tous ces points sont autant de pensez-y-bien !

Nous vous présentons un tableau comparatif regroupant nos plus récentes statistiques établies à partir des données de planification financière de médecins de plusieurs régions du Québec vivant seuls ou en couple.

Le coût de la vie correspond à la totalité des dépenses non déductibles au cours d’une année, à l’exclusion des impôts.

Dans le contexte où l’établissement du budget ne peut être obtenu, le coût de la vie peut être évalué à partir du revenu après impôts moins le montant épargné annuellement et des variations de la dette et de l’encaisse. Cette dernière méthode d’évaluation du coût de vie peut également servir pour vérifier le réalisme d’un budget.

Dans certains cas, une ventilation des dépenses courantes permet de déterminer de façon plus précise si :

- la constitution d’une société par actions est avantageuse ou non ;

- le financement d’un achat important est réaliste ;

- le capital accumulé est suffisant pour couvrir le niveau de vie à la retraite.

Estimation des dépenses annuelles

|

SEUL |

EN COUPLE |

|

Statistiques internes |

Statistiques internes |

Logement

Les versements hypothécaires, les frais de condo, le loyer, ainsi que les dépenses fixes de la maison incluant les taxes municipales et scolaires, l’électricité, le chauffage, l’assurance habitation, le câble, Internet, le téléphone résidentiel, le téléphone portable, l’entretien (extérieur et intérieur), les rénovations, l’ameublement. |

21 772 $ |

32 % |

24 362 $ |

26 % |

Alimentation

La nourriture, les restaurants, les vins et les spiritueux. |

11 668 $ |

17 % |

17 613 $ |

19 % |

Habillement et soins personnels

L’achat et l’entretien de vêtements, les produits de beauté, la coiffure, l’esthétique. |

3 841 $ |

6 % |

7 092 $ |

7 % |

Transport

Les dépenses liées à la voiture, incluant l’assurance, l’essence, l’entretien, les frais d’immatriculation et de permis de conduire, les frais de stationnement, les mensualités pour la location ou le remboursement du prêt d’achat, le transport en commun, les taxis. |

6 964 $ |

10 % |

13 054 $ |

14 % |

Soins de santé et assurances privées

Les frais médicaux non remboursables (dentiste, optométriste), les assurances (vie, invalidité, maladie, médicaments). |

6 257 $ |

9 % |

8 887 $ |

9 % |

| Livres, périodiques et matériel informatique |

929 $ |

1 % |

986 $ |

1 % |

| Loisirs et voyages |

10 700 $ |

16 % |

13 184 $ |

14 % |

Divers

Les frais financiers (marge de crédit, prêt, honoraires du comptable), l’aide aux enfants et aux petits-enfants, les dons, les cadeaux, les achats de loterie, les animaux, etc. |

6 080 $ |

9 % |

9 185 $ |

10 % |

| TOTAL |

68 211 $ |

100 % |

94 363 $ |

100 % |

Remarques complémentaires

Logement — Dans la majorité des cas présentés, il n’y a plus d’hypothèque à payer. De plus, les taxes municipales et scolaires varient en fonction de la localité et de la valeur de la maison.

Soins de santé — Les primes d’assurance invalidité se terminent à la retraite ; d’autres doivent être revues.

Voyages — Le budget de vacances des premières années de la retraite ne devrait pas être révisé à la baisse.

Divers — Le cas échéant, l’aide aux enfants et aux petits-enfants comprend les cotisations à un régime enregistré d’épargne-études (REEE).

En janvier 2009, le gouvernement du Canada a mis en place le compte d’épargne libre d’impôt (CELI) en s’appuyant sur un principe fort simple, soit de ne pas taxer le capital sur lequel les impôts ont déjà été payés ni les revenus de placement résultant de ce capital. Encore méconnu, le CELI est un outil d’épargne qui mérite considération.

En effet, le CELI est un compte enregistré auprès de l’Agence de revenu du Canada (ARC) qui permet de faire fructifier de l’épargne sans payer d’impôt sur les revenus générés par les placements admissibles ni sur les montants retirés (peu importe la raison du retrait).

Les revenus gagnés dans le CELI et les montants qui en sont retirés n’ont aucune conséquence fiscale et n’affectent donc pas l’admissibilité aux différents crédits et prestations fondés sur le revenu que sont :

- la Prestation fiscale canadienne pour enfants (PFCE) ;

- l’Allocation canadienne pour enfants (ACE) ;

- la Prestation fiscale pour le revenu de travail (PFRT) ;

- les prestations d’assurance-emploi (AE) ;

- les prestations de la sécurité de la vieillesse (SV) ;

- le Supplément de revenu garanti (SRG) ;

- le Crédit pour la taxe sur produits et services/taxe de vente harmonisée (TPS/TVH).

Quelle est l’utilité d’un CELI ?

Le CELI sert souvent à épargner dans le but de réaliser des projets (voyages, rénovations), de constituer un fonds de prévoyance afin de pouvoir répondre à des besoins urgents, ou d’obtenir des revenus de placement à l’abri de l’impôt.

Quel outil choisir : le CELI ou le REER ?

Alors que beaucoup d’investisseurs s’interrogent sur le régime le plus approprié entre le CELI et le régime enregistré d’épargne-retraite (REER), les spécialistes s’entendent pour dire qu’il ne devrait pas être question de choisir l’un ou l’autre, mais de viser un usage optimal des deux.

Il faut se rappeler qu’un CELI permet de placer de l’argent après impôts : les cotisations ne donnent pas droit à des déductions et les retraits ne sont pas imposables. L’argent placé dans un REER l’est avant impôts : les cotisations sont déductibles et les retraits sont imposables (capital et revenu de placement).

OUVERTURE

Qui peut ouvrir un CELI ?

Un résident canadien majeur (c’est-à-dire âgé de 18 ans au Québec) qui détient un numéro d’assurance sociale (NAS) valide peut ouvrir un CELI. Une personne morale (p. ex. une société par actions ou une fiducie) ne peut donc pas le faire.

Il n’est pas nécessaire de gagner un revenu pour pouvoir ouvrir un CELI et y cotiser. Les droits de cotisation s’accumulent dès l’âge de 18 ans.

Combien de CELI est-il possible d’ouvrir ?

Il est possible d’ouvrir plus d’un CELI sous réserve toutefois du respect des limites relatives aux droits de cotisation. Autrement dit, le total des cotisations à tous les CELI ne peut pas dépasser les droits de cotisation autorisés pour l’année.

COTISATIONS

Y a-t-il un âge limite pour cotiser ?

Non. Contrairement au REER, il n’y a pas d’âge limite pour cotiser à un CELI, mais seul le titulaire du compte peut le faire.

Y a-t-il une date limite pour cotiser ?

Il est possible de cotiser au CELI jusqu’au 31 décembre de l’année en cours.

Les cotisations sont-elles limitées ?

Oui, et le plafond de cotisation est déterminé en fonction :

- de la cotisation annuelle maximale établie par l’ARC (voir le tableau ci-dessous) ;

- des sommes retirées au cours de l’année précédente ;

- des droits de cotisation inutilisés des années précédentes.

| Année |

Droits annuels |

Cumulatif |

| 2009 |

5 000 $ |

5 000 $ |

| 2010 |

5 000 $ |

10 000 $ |

| 2011 |

5 000 $ |

15 000 $ |

| 2012 |

5 000 $ |

20 000 $ |

| 2013 |

5 500 $ |

25 500 $ |

| 2014 |

5 500 $ |

31 000 $ |

| 2015 |

10 000 $ |

41 000 $ |

| 2016 |

5 500 $ |

46 500 $ |

| 2017 |

5 500 $ |

52 000 $ |

| 2018 |

5 500 $ |

57 500 $ |

Les droits de cotisation sont la partie inutilisée du montant maximal annuel. Ils commencent à s’accumuler année après année dès le 18e anniversaire de naissance, peu importe la date d’ouverture du compte, ou depuis 2009, à condition que durant l’année civile, la personne qui cotise soit âgée de 18 ans ou plus et réside au Canada.

Exemples

- Une personne née avant 1991 et qui était donc âgée de 18 ans ou plus en 2009 possède des droits de cotisation cumulatifs et rétroactifs de 57 500 $ en 2018, à condition de n’avoir jamais cotisé à un CELI.

- De son côté, une personne née en 1997 et qui était donc âgée de 18 ans en 2015, peut cotiser un montant maximal de 26 500 $ en 2018 (10 000 $ + [5 500 $ x 3]), à condition de n’avoir jamais cotisé à un CELI.

Qu’arrive-t-il en cas de cotisation excédentaire ?

Toute cotisation excédant le plafond est assujettie à un impôt de 1 % par mois à compter du mois où l’excédent survient. Cette pénalité est maintenue tant et aussi longtemps que la cotisation excédentaire reste dans le compte et elle prend fin lorsque l’excédent est retiré entièrement, ou encore lorsque le plafond de cotisation permet de l’absorber.

Les cotisations sont-elles déductibles d’impôt ?

Non. Contrairement au REER, les cotisations versées à un CELI ne sont pas déductibles d’impôt et ne réduisent donc pas le revenu imposable.

Est-il possible de cotiser au CELI du conjoint ?

Non. Il n’est pas possible de contribuer au CELI d’un conjoint.

RETRAITS

Quand est-il possible de retirer de l’argent ?

Il est possible d’effectuer des retraits en tout temps.

Quelles sont les conséquences d’un retrait ?

Un retrait ne réduit pas le montant total des cotisations déjà versées pour l’année. Les montants de retrait admissibles s’ajoutent aux droits de cotisation de l’année suivante. Les retraits n’ont aucun impact sur les régimes de retraite publics.

Est-il possible de rembourser l’argent retiré ?

L’argent retiré d’un CELI peut être remboursé à compter de l’année suivant le retrait.

Exemple

Une personne ayant retiré 5 500 $ de son CELI en mars 2018 doit patienter jusqu’en janvier 2019 avant de pouvoir cotiser de nouveau ce montant.

Il est donc préférable d’effectuer des retraits dans un CELI le plus tard possible dans l’année de sorte qu’ils soient ajoutés rapidement aux droits de cotisation.

Les retraits sont-ils imposables ?

Non. Peu importe la raison, un retrait d’un CELI n’est pas imposable.

PLACEMENTS

Est-il exact qu’un CELI peut contenir uniquement des liquidités ?

Non. La désignation du CELI peut porter à confusion en ce sens que bien des gens croient qu’à l’instar d’un compte chèques ou d’épargne d’une institution financière, il est destiné à recevoir uniquement des liquidités.

En règle générale, les placements admissibles dans un CELI sont les mêmes que ceux dans un REER :

- Liquidités

- Fonds communs de placement

- Actions (dont certaines de sociétés exploitant une petite entreprise)

- Titres de créance du gouvernement

- Obligations de sociétés

- Certificats de placement garanti

Comme il n’y a pas d’imposition, la stratégie de placement peut privilégier des titres qui génèrent toutes sortes de revenus (intérêts, dividendes, gains en capital).

TRAITEMENT FISCAL

Les revenus de placement sont-ils imposables ?

Les revenus de placement d’un CELI (intérêts, dividendes, gains en capital) ne sont généralement pas imposables, qu’ils soient détenus dans le compte ou lors du retrait. L’ARC rappelle cependant qu’« il y a certaines circonstances dans lesquelles un ou plusieurs impôts pourraient devoir être payés pour un CELI » ; ce sont principalement les cotisations excédentaires et les placements non admissibles.

TRANSFERTS

Est-il possible d’effectuer des transferts entre CELI ?

L’ARC définit un transfert admissible comme « un transfert direct entre les CELI d’un titulaire ou un transfert direct entre le CELI d’un titulaire et celui de son ancien ou actuel époux ou conjoint de fait, si le transfert est lié à des paiements effectués à la suite d’une ordonnance, d’un jugement de la cour ou d’un accord écrit lié à la séparation des biens suivant le règlement des droits découlant de la rupture de la relation et s’ils vivaient séparément au moment du transfert ».

Sous réserve du respect de la condition susmentionnée, un CELI peut être transféré directement à un ex-conjoint sans conséquence fiscale. Les droits inutilisés de cotisation au CELI de l’un ou l’autre des conjoints ne sont pas affectés, mais le transfert ne crée pas de droit de cotisation pour le titulaire du CELI. Tout transfert admissible doit être effectué par une institution financière.

Quelles sont les conséquences fiscales d’un transfert ?

Les transferts de fonds d’un CELI à un autre ou d’un émetteur à un autre sont sans conséquence fiscale s’ils sont effectués directement par l’émetteur au nom du titulaire. Par contre, si le titulaire retire les fonds lui-même pour cotiser à un autre CELI, cette transaction n’est pas considérée comme un transfert direct et elle comporte des conséquences fiscales :

- les fonds sont considérés comme une cotisation régulière réduisant les droits de cotisation à un CELI pour l’année ;

- s’il n’y a pas suffisamment de droits de cotisation, il y aura une cotisation excédentaire et un impôt de 1 % à payer sur l’excédent CELI le plus élevé pour le mois, et ce, pour chacun des mois durant lesquels l’excédent demeurera dans le compte.

Qu’en est-il des transferts à la suite d’une rupture ?

Advenant la rupture du mariage ou de l’union de fait, une somme peut être transférée directement du CELI d’un ex-époux ou ancien conjoint de fait au CELI de l’autre, sans affecter les droits de cotisation à un CELI de l’un ou de l’autre. Les conditions suivantes doivent être respectées :

- les personnes concernées doivent vivre séparément au moment du transfert ;

- le droit de recevoir (ou l’obligation de payer la somme) doit être confirmé par une ordonnance, un jugement d’un tribunal ou un accord écrit de séparation visant à partager les biens en règlement des droits découlant de la rupture de l’union.

Le transfert doit être effectué directement entre les CELI par l’émetteur. Le cas échéant, le transfert n’élimine pas tout excédent CELI dans le compte du payeur.

Est-ce que le CELI fait partie du patrimoine familial ?

Non. Le CELI ne fait pas partie du patrimoine familial.

FRAIS

Les frais liés à un CELI sont-ils déductibles d’impôt ?

Non. Les frais administratifs et autres frais liés à un CELI ne sont pas déductibles d’impôt.

DÉCÈS DU TITULAIRE

Qu’arrive-t-il en cas de décès ?

Il n’y a pas d’imposition au décès du titulaire d’un CELI.

Au Québec, l’avoir détenu dans un CELI fait partie de la masse successorale du défunt et se trouve donc assujetti aux dispositions testamentaires.

Le transfert entre conjoints n’affecte pas les droits de cotisation de celui qui hérite.

Qu’advient-il des droits de cotisation inutilisés ?

Contrairement au REER, les droits inutilisés de cotisation au CELI sont perdus au décès du titulaire.

POUR PLUS D’INFORMATIONS

Nos conseillers sont à votre entière disposition pour répondre à vos questions sur le CELI. N’hésitez pas à les solliciter car chaque cas mérite une attention spécifique… et professionnelle.

Budget fédéral du 27 février 2018 : le fractionnement familial des dividendes versés par une société par actions privée

C’est le 13 décembre dernier que le gouvernement fédéral a déposé les nouvelles mesures législatives visant à restreindre le fractionnement fiscal des dividendes versés aux membres de la famille. Ces mesures sont d’ailleurs en vigueur depuis le 1er janvier 2018.

À l’occasion du budget, le gouvernement en a profité pour confirmer qu’il allait de l’avant avec ces nouvelles mesures.

Il vaut la peine de rappeler que depuis le 1er janvier dernier, le versement de dividendes par votre société en faveur de votre conjoint et des enfants majeurs n’est plus fiscalement avantageux. En effet, dorénavant, ces dividendes seront généralement imposés au taux maximum applicable aux dividendes. Le fractionnement familial des dividendes constituait de loin l’avantage fiscal le plus généreux dans le cadre de l’incorporation de la pratique médicale.

Il y a toutefois une exception : à compter de vos 65 ans, vous pourrez généralement verser des dividendes à votre conjoint sans que les nouvelles mesures s’appliquent. Par contre, à compter de la retraite, il existe également d’autres mécanismes qui permettent le fractionnement fiscal avec le conjoint.

La détention de placements passifs dans une société par actions privée

Cette nouvelle mesure fiscale vise à restreindre les sociétés quant à l’accumulation de revenus d’entreprise afin d’acquérir des placements passifs, tels que des titres financiers et des immeubles locatifs.

Contrairement à ce qui avait été annoncé par le gouvernement fédéral en octobre 2017, il n’y a aucune exclusion à l’égard des placements passifs accumulés avant le 27 février 2018.

La nouvelle mesure s’appliquera aux exercices financiers débutant après le 31 décembre 2018.

Par exemple, si l’exercice financier se termine le 31 août, cette mesure s’appliquera à compter du 1er septembre 2019.

En résumé, la mesure prévoit que le montant annuel des revenus de placement de la société pourra, dans certains cas, faire augmenter le taux d’impôt fédéral applicable au revenu net de profession gagné par la société au cours de la même année. Cette incidence fiscale vise directement le taux réduit au fédéral (appelé aussi « petit taux1 ») qui s’applique à la première tranche de 500 000 $ de revenu net de profession.

La mesure n’a donc pas d’impact sur le taux d’impôt fédéral applicable aux revenus de placement de la société.

Voici les trois paliers de revenus de placement aux fins de cette mesure :

- Si les revenus de placement n’excèdent pas 50 000 $, il n’y aura aucune incidence fiscale.

- Si les revenus de placement se situent entre 50 000 $ et 150 000 $, le plafond de 500 000 $ sera réduit de façon proportionnelle (chaque dollar [1 $] additionnel qui excédera 50 000 $ viendra réduire de cinq dollars [5 $] le plafond de 500 000 $).

- Si les revenus de placement excèdent 150 000 $, le plafond de 500 000 $ sera réduit à zéro. La société ne pourra donc pas bénéficier du petit taux d’impôt fédéral au cours de l’année.

Pour le moment, ces paliers ne prévoient aucune indexation pour les prochaines années.

Un exemple pour 2019

- Montant imposable des revenus de placement : 62 000 $

- Réduction du plafond de 500 000 $ : (62 000 $ – 50 000 $) X 5 $ = 60 000 $

- Nouveau plafond : 500 000 $ – 60 000 $ = 440 000 $

Dans cet exemple, la société pourra continuer à bénéficier du petit taux d’impôt fédéral de 9 % sur son revenu net de profession qui ne dépasse pas 440 000 $ (au lieu de 500 000 $).

Tout revenu net de profession qui excédera 440 000 $ sera maintenant imposé au taux fédéral de 15 %.

Le revenu net de profession se calcule en soustrayant des honoraires les dépenses et les salaires. À noter que les dividendes versés par la société ne réduisent pas le revenu net de profession.

Il faut remarquer que cette mesure fiscale n’aura aucune incidence si la société ne réalise aucun revenu de profession dans une année, quel que soit le montant de ses revenus de placement pour l’année. Ce sera le cas à compter de votre retraite ou si le revenu net de profession de la société vous est entièrement versé sous forme de salaire.

Aux fins de cette mesure, les revenus de placement sont constitués du montant imposable des revenus suivants :

- Intérêts

- Dividendes de sociétés cotées en Bourse

- Revenus de placements étrangers

- Revenus de placement attribués par un fonds commun de placement

- Gain en capital (calculé à 50 %) attribué par un fonds commun de placement

- Gain en capital (calculé à 50 %) réalisé sur la vente de titres (actions de sociétés cotées en Bourse, obligations et unités de fonds communs de placement)

- Revenus nets de location immobilière

- Gain en capital (calculé à 50 %) réalisé sur la vente d’un immeuble

- Pertes en capital subies dans l’année : elles vont réduire les gains en capital de l’année (ce qui exclut les reports de pertes en capital provenant d’une autre année)

- Récupération d’amortissement réalisée sur la vente d’un immeuble

À noter que le profit réalisé sur la vente d’un placement n’est jamais calculé à 50 % dans les états financiers comptables de la société.

Puisque le gain en capital doit avoir été réalisé dans l’année, l’accroissement annuel de la valeur (et la baisse de valeur) sur un placement ne sera pas considéré dans ce calcul.

Si vous détenez une autre société par actions privée (comme une société de gestion), vous devrez regrouper les revenus de placement des deux sociétés aux fins de cette mesure. Par ailleurs, ces deux sociétés doivent aussi se partager un seul plafond de 500 000 $.

L’application ou non de cette nouvelle mesure fiscale à votre société nécessitera une analyse complète de votre propre situation financière et fiscale. Sachez toutefois qu’il existe plusieurs stratégies visant à limiter les incidences fiscales.

Le remboursement partiel de l’impôt payé sur les revenus de placement d’une société par actions privée

Cette mesure technique a pour but de corriger une lacune qui existe dans la loi. Elle vise principalement à empêcher une société d’obtenir le remboursement d’une portion de l’impôt fédéral qu’elle a déjà payé sur ses revenus de placement, lorsqu’elle verse à ses actionnaires un dividende « déterminé » (qui est moins imposé que le dividende « ordinaire »).

Ce sera généralement le cas lorsque votre société gagnera un revenu net de profession excédant le plafond de 500 000 $ (ou son plafond réduit, tel que calculé selon la mesure précédente), qui ne donne pas droit au petit taux d’impôt fédéral.

La mesure vise à créer un deuxième compte de l’impôt en main remboursable au titre de dividendes (IMRTD « déterminé ») qui sera composé essentiellement de l’impôt de 38,33 % applicable aux dividendes reçus de sociétés cotées en Bourse. Dorénavant, le versement d’un dividende « déterminé » par votre société ne permettra que le remboursement de cet IMRTD « déterminé ».

La nouvelle mesure prévoit également un mécanisme de transition en ce qui concerne le montant déjà accumulé dans le compte IMRTD. Elle s’appliquera aux exercices financiers débutant après le 31 décembre 2018.

Le régime enregistré d’épargne-invalidité (REEI)

Selon le droit civil du Québec, une personne majeure qui n’a pas la capacité de conclure un contrat doit être obligatoirement représentée par un tuteur, curateur ou mandataire en cas d’inaptitude.

Si la personne majeure et inapte n’a pas un tel représentant légal, les lois fiscales prévoient que la mère, le père ou le conjoint fiscal de cette personne pourra souscrire, à titre de titulaire, un REEI dont cette personne sera l’unique bénéficiaire. Cette mesure d’exception vise les REEI conclus au plus tard le 31 décembre 2018.

Le budget fédéral propose que cette mesure d’exception soit prolongée jusqu’au 31 décembre 2023.

À noter que la mère, le père ou le conjoint fiscal qui devient titulaire d’un tel REEI avant la fin de 2023 pourra le demeurer par la suite.

Exigences en matière de déclaration pour les fiducies

Actuellement, une fiducie qui ne réalise aucun revenu dans une année et qui n’effectue aucune distribution en faveur d’un bénéficiaire n’est pas tenue de produire une déclaration de revenus auprès des autorités fiscales.

Par ailleurs, une fiducie qui est tenue de produire une telle déclaration de revenus n’a pas à fournir de renseignements sur l’identité des bénéficiaires, des fiduciaires et du constituant.

Dans le premier cas, le budget fédéral propose que la fiducie soit maintenant tenue de produire une déclaration de revenus fédérale, en y joignant une annexe qui détaillera l’identité des bénéficiaires, des fiduciaires et du constituant.

Dans le deuxième cas, la fiducie devra joindre cette annexe à sa déclaration de revenus fédérale.

Cette mesure fiscale s’appliquera à l’égard des déclarations de revenus qui devront être produites pour les années 2021 et suivantes. Elle vise essentiellement les fiducies constituées du vivant et les fiducies constituées dans un testament. Par conséquent, est notamment visée par cette mesure la fiducie familiale discrétionnaire que vous auriez constituée aux fins du fractionnement familial des dividendes versés par votre société par actions.

1 Le petit taux d’impôt est le taux qui s’applique au revenu net de profession gagné par votre société jusqu’à concurrence d’un montant maximal de 500 000 $. Au fédéral, ce petit taux est de 10 % pour l’année 2018, et de 7 % au Québec depuis le 27 mars 2018. Par ailleurs, le taux québécois de 7 % ne sera pas disponible si les heures travaillées sont inférieures à 5 000 heures pour l’année, auquel cas le taux sera plutôt de 11,7 % en 2018. L’excédent du revenu net de profession sur ce plafond de 500 000 $ est imposé à un taux plus élevé ; pour l’année 2018, il est de 15 % au fédéral et de 11,7 % au provincial.

Budget provincial du 27 mars 2018 : déduction progressive du petit taux d’imposition des sociétés par actions privées

Le budget québécois propose de réduire le taux d’imposition applicable à la première tranche de 500 000 $ de revenus nets d’entreprise gagnés par une société par actions privée (pour les secteurs d’activité autres que primaire et manufacturier), qui passera progressivement de 8 % à 4 % (une réduction de 50 %).

Il est à noter cependant que plusieurs sociétés d’omnipraticiens ne pourront pas bénéficier de cette baisse importante du petit taux d’impôt au Québec, étant donné qu’elles ne sont généralement pas admissibles à ce petit taux d’impôt (les heures travaillées dans la société étant généralement inférieures à 5 000 heures annuellement). Seules les sociétés qui ont plus de 5 000 heures travaillées par année pourront bénéficier de cette réduction substantielle du petit taux d’impôt.

Cette mesure fiscale s’applique à compter du 28 mars 2018. Voici un tableau qui expose cette réduction d’impôt progressive. À titre informatif, nous avons également inclus les taux d’imposition du fédéral.

TABLEAU – SYNTHÈSE DES TAUX D’IMPOSITION DES SOCIÉTÉS

| Revenu net de profession |

0 à 500 000 $ |

| Nombre d’heures travaillées |

0 à 5 000 heures |

5 500 heures et plus |

|

Canada

(%) |

Québec

(%) |

Combiné

(%) |

Canada

(%) |

Québec

(%) |

Combiné

(%) |

| 2017 |

10,5 |

11,8 |

22,3 |

10,5 |

8,0 |

18,5 |

| 01/01 au 27/03/2018 |

10,0 |

11,7 |

21,7 |

10,0 |

8,0 |

18,0 |

| 28/03 au 31/12/2018 |

10,0 |

11,7 |

21,7 |

10,0 |

7,0 |

17,0 |

| 2019 |

9,0 |

11,6 |

20,6 |

9,0 |

6,0 |

15,0 |

| 2020 |

9,0 |

11,5 |

20,5 |

9,0 |

5,0 |

14,0 |

| 2021 |

9,0 |

11,5 |

20,5 |

9,0 |

4,0 |

13,0 |

À noter que si les heures travaillées se situent entre 5 000 et 5 500 heures, le taux d’imposition du Québec sera réduit proportionnellement.

| Revenu net de profession |

Excédent de 500 000 $ |

| Indépendamment du nombre d’heures travaillées |

|

Canada

(%) |

Québec

(%) |

Combiné

(%) |

| 2017 |

15,0 |

11,8 |

26,8 |

| 01/01 au 27/03/2018 |

15,0 |

11,7 |

26,7 |

| 28/03 au 31/12/2018 |

15,0 |

11,7 |

26,7 |

| 2019 |

15,0 |

11,6 |

26,6 |

| 2020 |

15,0 |

11,5 |

26,5 |

| 2021 |

15,0 |

11,5 |

26,5 |

Hausse de l’imposition des dividendes versés par les sociétés par actions privées

En raison des récentes et multiples baisses d’impôt des sociétés privées à l’égard de leurs revenus nets d’entreprise, le gouvernement du Québec a annoncé des hausses progressives concernant l’imposition des dividendes versés par ces sociétés, et ce, afin d’assurer une meilleure intégration entre l’imposition globale des revenus gagnés par l’entremise d’une société par actions et celle des particuliers. Le 24 octobre dernier, le fédéral avait également annoncé des mesures similaires.

Voici un tableau qui expose les nouveaux taux d’imposition maximums en ce qui concerne les dividendes reçus par un particulier jusqu’en 2021.

TABLEAU – SYNTHÈSE DES DIVIDENDES (taux estimés)

| Taux d’imposition combiné (maximum) des particuliers |

| Dividendes versés par une société par actions privée |

|

Dividende

ordinaire

(%) |

Dividende

déterminé

(%) |

| 2017 |

43,84 |

39,83 |

| 01/01 au 27/03/2018 |

43,94 |

39,83 |

| 28/03 au 31/12/2018 |

44,83 |

39,89 |

| 2019 |

46,25 |

40,00 |

| 2020 |

47,14 |

40,11 |

| 2021 |

48,02 |

40,11 |

Si vous prévoyez que votre société versera des dividendes imposables dans les prochaines années, il pourrait être avantageux, dans certains cas, d’effectuer des versements plus tôt.

Réduction des cotisations au Fonds des services de santé (FSS)

Une cotisation au FSS est exigée de tout employeur québécois qui verse un salaire à un employé. Dans le cas d’un omnipraticien, cette cotisation est payable lorsque sa société par actions médicale lui verse un salaire.

Pour ce type de société, cette cotisation est actuellement de 2,30 % à l’égard des salaires versés (qui n’excèdent pas 1 000 000 $ annuellement). Cette cotisation constitue une dépense fiscalement déductible pour la société. Le budget québécois propose que ce taux de 2,30 % soit réduit progressivement, de la façon suivante :

- salaires versés du 28 mars au 31 décembre 2018 : 1,95 % ;

- salaires versés en 2019 : 1,80 % ;

- salaires versés en 2020 : 1,75 % ;

- salaires versés en 2021 : 1,70 % ;

- salaires versés en 2022 et après : 1,65 %.

Cette cotisation est également exigée de l’omnipraticien non incorporé qui verse un salaire à un employé, par exemple à son conjoint.

Amortissement fiscal pour l’achat d’équipement informatique neuf

Lorsqu’un omnipraticien dont la pratique n’est pas incorporée ou une société par actions acquièrent de l’équipement informatique aux fins d’exercice de la pratique médicale, ils ont généralement droit à une dépense annuelle d’amortissement fiscal correspondant à 55 % du coût d’acquisition non amorti.

Si le bien a été acquis après le 28 mars 2017 et qu’il est neuf, une déduction additionnelle de 35 % est actuellement accordée à l’égard du montant de la dépense annuelle d’amortissement fiscal. Cette déduction additionnelle est admissible sur une période de deux ans.

Le budget propose de bonifier ce taux de 35 % qui passera maintenant à 60 %. Ce nouveau taux sera accordé à l’égard du bien neuf acquis entre le 28 mars 2018 et le 31 mars 2019. Cette déduction additionnelle sera également admissible sur une période de deux ans.

Harmonisation avec les mesures fédérales

Fractionnement familial des dividendes – Il a été annoncé que la loi provinciale sera entièrement harmonisée avec les nouvelles mesures fédérales (publiées le 13 décembre dernier) qui visent à restreindre le fractionnement familial des dividendes versés par une société par actions privée. Tout comme au fédéral, ces mesures s’appliqueront à compter du 1er janvier 2018.

Placements passifs détenus par une société – Selon ce qui a été annoncé dans le budget, nous comprenons que la décision de s’harmoniser avec la nouvelle mesure fédérale visant à restreindre l’accumulation de placements passifs dans une société par actions privée (qui ne sera en vigueur qu’à compter de 2019), ne sera connue qu’ultérieurement. Toutefois, mentionnons que l’adoption de cette mesure au Québec n’aura généralement pas d’incidence pour plusieurs omnipraticiens, étant donné que les heures travaillées au sein de la société médicale sont généralement inférieures à 5 000 heures par année ; par conséquent, une telle société n’a déjà pas droit au petit taux d’impôt québécois à l’égard de ses revenus nets de profession.

Déclarations de revenus des fiducies – Pour ce qui est de l’harmonisation avec la mesure fédérale qui concerne les nouvelles exigences en matière de production pour les fiducies (qui ne sera en vigueur qu’à compter de 2021), la décision ne sera également connue qu’ultérieurement.

Autres mesures fiscales

Un nouveau crédit d’impôt pour l’achat d’une première habitation – De façon rétroactive au 1er anvier 2018, l’achat d’une première habitation donnera droit à un crédit d’impôt de 750 $. L’habitation doit être détenue par l’un ou l’autre des conjoints, ou par les deux. Pour être admissible, la propriété doit être le lieu principal de résidence et être située au Québec.

Le crédit de 750 $ peut être réclamé par l’un ou l’autre des conjoints, ou être partagé entre les deux conjoints, sans jamais excéder la limite de 750 $ par habitation. Par ailleurs, aucun des conjoints ne doit avoir été propriétaire d’une telle habitation depuis le début de la quatrième année qui précède l’année de l’achat admissible.

Un tel crédit d’impôt sera également disponible pour l’achat d’une habitation destinée à une personne handicapée (pour soi-même ou un membre de la famille), même s’il ne s’agit pas d’une première habitation.

Nouvelle prolongation du crédit d’impôt RénoVert – Il existe actuellement un crédit d’impôt pour les dépenses attribuables à la réalisation de travaux de rénovation écoresponsable à l’égard d’une habitation admissible. D’une valeur maximale de 10 000 $ par habitation, l’aide financière correspond à 20 % des dépenses admissibles qui excèdent 2 500 $. Pour être admissibles, les dépenses doivent avoir été payées au plus tard le 31 décembre 2018.

Ce crédit d’impôt est prolongé d’un an de façon que les dépenses payées jusqu’au 31 décembre 2019 puissent être admissibles. Cependant, l’entente de rénovation devra avoir été conclue au plus tard le 31 mars 2019.

Bonification du crédit d’impôt pour frais de garde d’enfants – Les parents d’un enfant de moins de 16 ans ou d’un enfant handicapé peuvent, sous certaines conditions, réclamer un crédit d’impôt remboursable à l’égard des frais de garde admissibles payés pour cet enfant. Le taux du crédit d’impôt varie entre 26 % et 75 % des frais admissibles, selon le niveau du revenu familial. Les plafonds annuels pour ces dépenses sont actuellement les suivants :

- 0 à 6 ans : 9 000 $ ;

- 7 à 15 ans : 5 000 $ ;

- handicapé : 11 000 $.

Le budget propose d’augmenter ces plafonds de la façon suivante, et ce, rétroactivement au 1er janvier 2018 :

- 0 à 6 ans : 9 500 $ ;

- 7 à 15 ans : 5 000 $ (inchangé) ;

- handicapé : 13 000 $.

Par ailleurs, il est proposé que ces montants soient indexés annuellement à compter de 2019.

Un rappel sur la baisse d’impôt générale pour les particuliers en 2017 – Dans le cadre de la mise à jour du plan économique du Québec prononcée le 21 novembre 2017, le ministre des Finances a annoncé une baisse d’impôt générale des particuliers en réduisant le taux d’imposition applicable à la première tranche de revenu imposable (moins de 42 705 $ pour 2017) de 16 % à 15 %, et ce, de façon rétroactive au 1er janvier 2017. Par la suite, le plafond de cette tranche de revenus devrait être indexé annuellement.

Dans le cas d’un particulier dont le revenu imposable excède 42 705 $, le montant maximal de cette réduction d’impôt sera généralement de 278 $ pour 2017.

Des études postsecondaires, ça peut coûter cher. Que faire si vous voulez aider vos enfants ou petits-enfants à les financer ?

Un étudiant canadien inscrit à temps plein dans un cégep, un établissement d’enseignement professionnel, un collège ou une université peut s’attendre à payer actuellement de 2 500 $ à 8 000 $, ou même plus, par année en frais de scolarité seulement.

Certains domaines sont plus chers que d’autres. En dentisterie, par exemple, un étudiant canadien paie en moyenne 21 012 $ pour la première année d’université, et 12 551 $ annuellement pour les deuxième et troisième cycles. Ces montants n’incluent pas les autres frais exigés par l’institution (les fameux frais afférents) ni les dépenses, telles que le logement, l’alimentation, le transport, les manuels, etc.

Au cours des dernières années, un étudiant canadien inscrit à temps plein a déboursé en moyenne 16 600 $ pour vivre et étudier durant chaque année d’études postsecondaires. En quatre ans, la facture s’est donc élevée à 66 000 $. Si l’enfant vient de naître et qu’on présume une inflation moyenne d’environ 1,5 %, ce montant sera de l’ordre de 85 000 $ au moment où il entreprendra son parcours postsecondaire. Et l’on ne parle ici que d’un seul enfant !

Le constat est clair. D’ici à ce que vos rejetons soient prêts à commencer leurs études collégiales, vous devrez avoir engrangé un pécule important si vous désirez assumer, ne serait-ce qu’en partie, ce lourd fardeau financier. À cet égard, le régime enregistré d’épargne-études (REEE) vaut son pesant d’or.

DE L’ARGENT QUI TOMBE (PRESQUE) DU CIEL

Le REEE est un régime d’épargne enregistré qui permet aux parents ou à toute autre personne d’accumuler de l’argent dans le but de financer les études d’un enfant après le secondaire. Pourquoi devriez-vous privilégier ce régime plutôt que le CELI, par exemple ? Parce qu’en plus de faire croître l’épargne à l’abri de l’impôt (avantage qu’offre aussi le CELI), le REEE permet de bénéficier de subventions gouvernementales substantielles, sans égard au revenu.

Comment l’utiliser ? Vous devez d’abord souscrire un régime auprès d’un fournisseur autorisé. Les conditions sont fort simples : que l’enfant soit un résident canadien et qu’il ait un numéro d’assurance sociale. Dès que vous avez ouvert le REEE, vous pouvez commencer à y cotiser. Il n’y a aucune limite aux cotisations que vous pouvez y verser annuellement, mais un plafond cumulatif est établi à 50 000 $ par bénéficiaire.

Même si les cotisations ne sont pas déductibles d’impôt, elles donnent droit automatiquement aux subventions suivantes :

- La Subvention canadienne pour l’épargne-études (SCEE)La subvention annuelle de base équivaut à 20 % de la première tranche de 2 500 $ de cotisation, pour un maximum de 500 $ par an. Un montant additionnel peut s’ajouter en fonction du revenu familial. La subvention totale peut atteindre jusqu’à 7 200 $ par bénéficiaire à vie. Les montants sont déposés directement dans le régime.

- L’Incitatif québécois à l’épargne-études (IQEE)L’IQEE correspond à 10 % des cotisations, jusqu’à concurrence de 250 $ annuellement et jusqu’à 3 600 $ à vie par bénéficiaire. Cette subvention peut être supérieure lorsque le revenu familial se trouve sous un certain seuil.

Une troisième subvention, le Bon d’études canadien (BEC), est destinée aux familles à faible revenu.

Selon les sommes dont vous disposez, il est possible d’envisager diverses stratégies pour maximiser le REEE. Par exemple, étant donné qu’il n’y a pas de plafond de cotisations annuelles, vous pourriez décider de cotiser d’un seul coup jusqu’à 50 000 $ dans le REEE la première année plutôt que d’y déposer des cotisations chaque année, dans le but de récolter le maximum de subventions. Il est vrai que vous ne toucheriez alors qu’une année de subventions. En revanche, vous feriez croître les revenus à l’abri de l’impôt sur une plus longue période. Au final, cette stratégie pourrait s’avérer plus payante.

QUAND PEUT-ON UTILISER LES FONDS ?

Il faut faire une distinction entre les deux types d’actifs amassés dans le régime, car ils ne sont pas utilisables de la même façon.

- Les cotisationsC’est l’argent que le souscripteur (vous en l’occurrence) a déposé dans le régime. Même si cet argent se trouve dans le régime, il vous appartient toujours. Vous avez le choix de le récupérer, libre d’impôt, ou encore de le donner à l’enfant, ce qui se fait aussi sans incidence fiscale.

- Les subventions et les revenus générés dans le régime (par les cotisations et les subventions).Ils constituent ce qu’on appelle les paiements d’aide aux études (PAE). Ils sont versés à l’étudiant, à votre demande, à partir du moment où il est inscrit à temps plein ou à temps partiel à un programme de formation postsecondaire d’une durée minimale de trois semaines consécutives. Les cours par correspondance font partie des programmes admissibles. La formation peut être dispensée par une université, un collège ou un autre établissement agréé situé au Canada. Les études à l’étranger sont également admissibles, mais dans ce cas, le programme doit durer au moins 13 semaines.

Les PAE doivent servir à payer les dépenses liées aux études : droits de scolarité, matériel, logement, etc. Ils sont imposables entre les mains du bénéficiaire, mais comme celui-ci a en principe peu ou pas de revenu, l’impôt à payer est minime, voire inexistant. En outre, ces paiements ne sont pas considérés aux fins du calcul des prêts et bourses.

SI ÇA NE SE PASSE PAS COMME PRÉVU

Si l’enfant ne poursuit pas d’études postsecondaires, qu’arrive-t-il avec les fonds amassés dans le REEE ? Quatre scénarios sont possibles :

-

- Attendre que l’enfant change d’idée : un REEE peut demeurer ouvert pendant une période maximale de 35 ans. On peut donc y laisser les fonds au cas où le bénéficiaire retournerait sur les bancs de l’école plus tard.

-

- Remplacer le bénéficiaire : s’il s’agit d’un régime individuel, il est possible, sous certaines conditions, de nommer un autre bénéficiaire.

-

- Transférer les fonds à votre REER : si vous avez des droits de cotisation inutilisés, vous pouvez transférer jusqu’à 50 000 $ de revenus exempts d’impôt provenant du REEE dans votre REER ou dans celui de votre conjoint.

- Fermer le REEE : les cotisations vous sont alors remises sans imposition. Cependant, toutes les subventions inutilisées devront être rendues aux gouvernements. Quant aux revenus, vous pouvez les retirer si le REEE est ouvert depuis 10 ans et que le bénéficiaire a au moins 21 ans. Ces revenus seront imposables et soumis à une pénalité de 20 %.

PIERRE PAR PIERRE…

Les études postsecondaires représentent un réel défi financier. Pour le relever, le temps est votre meilleur allié. N’oubliez pas que chaque année qui passe réduit le montant des subventions auquel vous avez droit en plus de vous priver de la magie des intérêts composés.

Communiquez avec votre conseiller. Consacrer quelques minutes pour assurer l’avenir de ceux que vous aimez, c’est un geste payant sur tous les plans.

Note : Veuillez noter que le texte ci-dessus traite du régime enregistré d’épargne individuel.

ATTENTION AU REEE COLLECTIF !

Cet autre type de régime est souvent présenté comme un « programme de bourses d’études ». Les cotisations sont établies par un actuaire ; leur montant et la fréquence des versements demeurent fixes jusqu’à ce que le bénéficiaire atteigne l’âge de 18 ans. Les sommes ainsi investies sont mises en commun et gérées selon le groupe d’âge ; à titre d’exemple, les contrats établis pour des bénéficiaires âgés de 11 ans sont administrés ensemble.

Ce régime comporte certaines contraintes : outre les frais d’inscription élevés et divers autres types de frais, les organisations qui les offrent sont souvent plus rigides et leurs exigences varient considérablement de l’une à l’autre.

Il est donc essentiel de bien s’informer avant d’adhérer à un REEE collectif.

Le Fonds omniresponsable FMOQ vient tout juste de terminer une première année civile complète. Excellente à tous égards pour le Fonds, comme en témoigne éloquemment le nombre d’investisseurs qui l’ont adopté rapidement, 2017 s’est avérée très rentable avec un rendement de 8,19 %.

À l’évidence, la bonne performance de la portion investie en actions explique ce rendement remarquable. Tout au long de l’année, les gestionnaires ont conservé une surpondération en actions par rapport à la cible du Fonds qui se situe à 60 %, de sorte que celui-ci était sous-pondéré en obligations. La gestion active des actions canadiennes a également rapporté des dividendes en permettant de devancer le principal indice de la Bourse canadienne (S&P/TSX) pour cette portion du portefeuille. Les meilleurs rendements ont été générés par les actions hors Canada qui sont détenues par le biais de fonds négociés en Bourse intégrant des considérations environnementales, sociales et de gouvernance (ESG).

Comme mentionné lors du lancement officiel du Fonds, en septembre 2016, les honoraires de gestion sont identiques à ceux des autres Fonds FMOQ, soit 0,95 % (hormis le Fonds monétaire dont les honoraires sont de 0,40 %). Rappelons que les Fonds FMOQ ne comportent aucuns frais d’achat, de vente, ni d’administration, et qu’ils sont parmi les plus bas de l’industrie. De plus, il est important de savoir qu’il faut généralement payer davantage pour accéder à des fonds qui comportent des mesures spécifiques à l’investissement responsable en sus de l’analyse financière traditionnelle.

Un Fonds bien spécial

Dans le cas du Fonds omniresponsable FMOQ, ces mesures sont au nombre de trois.

1. Un filtre éthique

Appliquer un « filtre éthique » consiste à exclure d’emblée, d’un portefeuille de placement, des titres d’entreprises dont les revenus proviennent de secteurs d’activité qui ne cadrent pas avec certaines valeurs privilégiées aux fins de l’investissement. En ce qui concerne le Fonds omniresponsable FMOQ, il s’agit de titres de sociétés canadiennes dont plus de 10 % du chiffre d’affaires dépend directement ou indirectement des secteurs du divertissement pour adultes, des contrats militaires, de l’armement, de l’énergie nucléaire, des jeux de hasard, de l’alcool et du tabac.

2. L’environnement, le social et la gouvernance (ESG)

La sélection des actions canadiennes effectuée par les gestionnaires est fondée sur une analyse fondamentale des entreprises à la lumière de critères environnementaux, sociaux et de gouvernance (ESG). Les gestionnaires s’interrogent, par exemple, sur les pratiques de l’entreprise en matière de protection de l’air, de l’eau et de l’environnement, de santé et de sécurité du travail, ou encore sur l’indépendance de son conseil d’administration.

Les sociétés dont les titres sont les plus susceptibles d’être retenus sont celles qui sont les plus performantes quant aux critères ESG en regard de leurs concurrentes. Les titres de celles qui le sont moins ne sont pas pris en considération.

En ce qui concerne les titres étrangers de fonds négociés en Bourse, leur sélection est basée sur des indices ESG ou d’autres indices de la catégorie socialement responsable. Ceux-ci permettent de profiter des rendements généraux des principales Bourses américaines, européennes, asiatiques et des pays émergents. En général, les indices s’appuient sur la capitalisation boursière des entreprises : en conséquence, le poids accordé à un titre dans l’indice est plus élevé si la compagnie a une valeur plus importante. Quant aux indices ESG, ils accordent une place prépondérante aux sociétés qui obtiennent un meilleur pointage ESG que leurs compétitrices du même secteur économique.

Règle générale, les organisations bien gérées adoptent des normes éthiques et environnementales élevées, traitent équitablement leur personnel et respectent les droits de la personne et les communautés avec lesquelles elles font affaire.

3. Le vote par procuration

Parmi les objectifs de l’investissement responsable, celui de faire « bouger » les multinationales et les industries revêt une grande importance. À cet égard, le vote par procuration s’avère un moyen indispensable pour faire valoir des orientations souhaitées par le Fonds auprès de sociétés dont il détient des titres. Au cours des assemblées d’actionnaires, le gestionnaire exerce ses droits de vote de façon que les normes les plus élevées en matière de gouvernance soient maintenues, que la durabilité des entreprises soit assurée et que les pratiques d’affaires les plus responsables soient encouragées.

Grâce à la mise en place des trois mesures particulières susmentionnées, le Fonds s’assure que les entreprises dans lesquelles il investit soient non seulement rentables, mais fassent également une réelle différence pour la planète et les communautés.

Si vous comptez parmi les personnes susceptibles de considérer l’investissement socialement responsable comme une solution avantageuse, et ce, tant sur le plan individuel que collectif, prenez le temps de discuter avec votre conseiller de la meilleure manière d’intégrer le Fonds omniresponsable FMOQ à votre actif en fonction de vos objectifs financiers, de votre horizon de placement et de votre profil d’investisseur.