Marc Pineault

Directeur adjoint Solutions cliniques Fonds FMOQ

La santé numérique prend de plus en plus de place au Québec. Alors qu’une poignée de premiers utilisateurs dans le monde médical embrasse les plus récentes avancées technologiques, une majorité de personnes prend son temps avant d’intégrer ces nouveautés, soupesant le pour et le contre. Malgré les coûts à défrayer pour équiper une clinique de logiciels de prise de rendez-vous et d’une borne d’accueil, entre autres, la convergence des soins de santé et de la technologie peut augmenter son efficacité. Marc Pineault, directeur adjoint Solutions cliniques, explique comment.

Les avantages de la technologie en clinique

Il existe plusieurs barrières à l’intégration de nouvelles technologies, notamment la nécessité d’établir un lien de confiance entre médecins et patients. Lorsque la mise en place est bien faite, la technologie engendre une réduction des coûts administratifs et une meilleure coordination des soins.

À titre d’exemple, la simplification des tâches administratives est un des avantages notables. Certains logiciels permettent l’intégration des rendez-vous avec d’autres systèmes, comme les dossiers médicaux électroniques (DMÉ), les réseaux d’ordonnance électronique et les systèmes de facturation. Plusieurs processus, autrefois faits manuellement, peuvent ainsi être automatisés, ce qui crée une économie de temps.

« Oui, il y a des frais lorsqu’on se dote d’un nouveau logiciel, mais il nous aide ensuite à mieux naviguer. Il permet de sauver du temps et génère des données qui seront utiles pour prendre de bonnes décisions de gestion », explique Marc Pineault.

Par où commencer ?

Une clinique d’envergure et très achalandée aura avantage à se doter de technologies visant à libérer l’accueil. Par exemple, une borne d’enregistrement numérique où les patients indiquent leur arrivée est idéale. Le processus peut s’accompagner d’un message programmé qui leur confirme qu’ils peuvent s’asseoir dans la salle d’attente jusqu’à ce qu’on les appelle. Le personnel de l’accueil sera ainsi plus efficace pour exécuter d’autres tâches.

« La gestion du changement est cruciale pour bien intégrer la technologie », souligne Marc Pineault. « On doit impliquer tout le monde afin que les personnes concernées comprennent la raison qui motive le changement. Par exemple, une secrétaire pourrait craindre que les technologies n’alourdissent sa charge de travail. Alors qu’à l’exception d’une courte période de transition, c’est l’inverse qui se produira. »

Les exemples d’outils utiles abondent. Un système de rendez-vous en ligne permet de diminuer le volume d’appels, ce qui libère le secrétariat, qui peut alors se concentrer sur d’autres tâches. Pour les médecins et les autres professionnels, le recours à des formulaires intégrés ou à un système de dictée compatible avec les DMÉ évite de travailler en double. La prise de notes s’en trouve simplifiée !

La recette du succès

Pour être efficace, un logiciel doit répondre à un besoin et s’intégrer avec les technologies déjà présentes en clinique. Le logiciel permettra-t-il de servir plus de patients ? Améliorera-t-il la satisfaction de la clientèle ? Réduira-t-il les erreurs de facturation ?

« L’important est de réfléchir en amont », précise Marc Pineault. « Un système de prise de rendez-vous, par exemple, peut poser des questions aux patients pour mieux comprendre le problème et leur attribuer une priorité. Il existe des mécanismes de contrôle pour éviter d’être débordé par des rendez-vous inutiles. »

Marc Pineault souligne également l’importance de ne pas sous-estimer la clientèle. « Même les patients âgés sont capables d’utiliser les technologies. En cas de doute, on recommande d’offrir de l’accompagnement durant une courte période de transition pour s’assurer que la techno-logie est bien adoptée. »

L’intégration de la technologie dans la gestion des cliniques médicales est une démarche essentielle pour améliorer l’efficacité et la satisfaction des patients. En planifiant soigneusement sa mise en place et en accompagnant les patients et le personnel dans cette transition, toutes les cliniques peuvent tirer parti des avancées technologiques. Contactez notre équipe Solutions cliniques pour mieux comprendre comment notre expertise peut soutenir votre transition numérique.

Depuis avril 2024, les acheteurs d’une habitation admissible bénéficient d’une augmentation de la limite de retrait au titre du régime d’accession à la propriété (RAP). Vous pouvez désormais retirer jusqu’à 60 000 $ (35 000 $ avant cette date) de votre régime enregistré d’épargne-retraite (REER). Pour les couples, cela représente un retrait non imposable total de 120 000 $ pour financer leur premier achat immobilier.

Les cotisations à votre REER vous donnent droit à une déduction fiscale et les revenus de vos placements sont à l’abri de l’impôt. Les retraits effectués dans le cadre du RAP pour l’achat d’une habitation admissible sont également exonérés d’impôt. Vous pourriez cotiser jusqu’à 60 000 $ à votre REER dès maintenant et retirer ces fonds 90 jours plus tard pour acheter votre maison. Pour augmenter encore plus votre mise de fonds, vous pouvez utiliser le RAP conjointement au compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP).

Cependant, il est important de se rappeler que les sommes retirées par le biais du RAP devront être remboursées à votre REER. Si vous effectuez votre premier retrait au plus tard le 31 décembre 2025, vous bénéficierez d’une période de grâce de cinq ans avant de devoir commencer les remboursements.

Le gouvernement fédéral augmente l’impôt minimum de remplacement (IMR) et le Québec s’est harmonisé avec ces changements. L’IMR est un calcul fiscal parallèle visant à garantir que les particuliers et la plupart des fiducies paient leurs impôts de manière équitable. Au moment de produire votre déclaration de revenus, vous devez payer le montant le plus élevé entre l’IMR et l’impôt régulier.

En 2024, le taux de l’IMR passe de 15 % à 20,5 % et l’exemption de base de 40 000 $ passe à 173 205 $. Si vous avez des revenus élevés et que vous vous prévalez d’avantages fiscaux qui réduisent vos impôts, comme un gain en capital important, ce changement peut vous concerner.

Il est toutefois possible de récupérer l’impôt additionnel payé sur les sept années suivantes, si l’impôt régulier excède l’IMR au cours de cette période. Nous pouvons évaluer les répercussions que ces changements peuvent avoir dans votre cas, et vous accompagner dans la planification des solutions.

La valeur du dollar canadien nous paraît souvent bien mystérieuse. Pendant la seule période des 25 dernières années, le huard a déjà atteint un creux historique de 0,62 $ contre le billet vert en janvier 2002, puis un sommet de 1,09 $ en novembre 2007. Ce qui représente un écart considérable pour qui a déjà échangé des devises. Le vol du huard nous apparait ainsi bien erratique ; il existe néanmoins quelques clés pour comprendre et anticiper ses fluctuations.

Première clé : le prix des matières premières

C’est connu, le Canada est un grand exportateur de matières premières et de pétrole. Lorsque la demande pour les produits de base progresse, le prix de l’énergie et des matériaux de base augmente et le dollar canadien tend à s’apprécier. Une première clé pour prévoir les fluctuations du dollar consiste donc à prévoir les soubresauts du prix de l’énergie.

Deuxième clé : la parité des pouvoirs d’achat

Plus largement, une devise vaut donc ce qu’elle « achète ». La parité des pouvoirs d’achat (PPA), c’est-à-dire l’idée selon laquelle la valeur d’un panier de biens et services devrait être la même d’un pays à l’autre, est une façon d’évaluer le degré de sous- ou de surévaluation des devises. En cas d’écart important, le taux de change devrait théoriquement s’ajuster pour maintenir la parité. Il est possible de valider cette hypothèse en s’intéressant aux écarts d’inflation entre le Canada et les États-Unis. Ainsi, si l’inflation américaine demeure supérieure à l’inflation canadienne, le dollar canadien devra s’apprécier pour maintenir la parité des pouvoirs d’achat entre les deux devises. Il convient d’être prudent cependant, la PPA est un outil qui nous aide, certes, à apprécier les grandes tendances sur la devise, mais elle est peu utile comme outil de synchronisation du marché.

Troisième clé : l’écart de taux d’intérêt

Dans un troisième temps, les gestionnaires de portefeuille exercent une influence non négligeable sur la détermination des taux de change. Car, après tout, nous échangeons aussi des actifs. À court terme, une devise vaut ce qu’elle « rapporte », et en ce sens, les taux d’intérêt de part et d’autre de la frontière peuvent également influencer le vol de l’oiseau. Pour prévoir les courants de migration, une attention particulière doit être portée sur les politiques monétaires des banques centrales.

Sans entrer dans les détails, il faut comprendre que les gestionnaires de portefeuille sont constamment à la recherche des meilleurs placements pour faire fructifier nos avoirs. Les taux d’intérêt plus élevés attirent donc les capitaux comme des aimants. Donc, si on prévoit que la Réserve fédérale américaine (Fed) maintiendra ses taux d’intérêt plus haut et plus longtemps que la Banque du Canada, le dollar américain aura tendance à s’apprécier vis-à-vis du dollar canadien. C’est d’ailleurs en partie pour cette raison que ce dernier a perdu près de 2,5 % de sa valeur face au dollar américain depuis le début de 2024. Anticiper les politiques monétaires de part et d’autre de la frontière devient donc impératif pour qui veut comprendre les mouvements de devises.

Conclusion

Comprendre les clés qui influencent la valeur du dollar canadien est essentiel à bien des égards. Il existe toutefois une quatrième clé pour qui souhaite s’attaquer à la prévision de devise : la confiance. Une hausse de la demande pour le huard aujourd’hui, parce que l’on croit à son appréciation future, aura pour effet de rehausser la valeur de la devise aujourd’hui. La psychologie des masses possède un important pouvoir explicatif sur la valeur des devises. Dommage qu’il soit si difficile d’anticiper les mouvements de foule !

Contexte économique

Après un premier trimestre relativement robuste, la croissance de l’économie mondiale a été moins forte au deuxième trimestre. Aux États-Unis, la croissance de l’emploi a ralenti, mais le marché de l’emploi demeure tendu. Le taux de chômage demeure faible et le nombre des offres d’emploi, bien qu’en baisse, reste élevé comparé au niveau d’offre pré-pandémique. Malgré un ralentissement de la croissance du PIB, la demande pour les services s’est accélérée. C’est pourquoi, les prix des services augmentent, nuisant ainsi au combat contre l’inflation. Ce contexte a incité la Réserve fédérale américaine (la Fed) à repousser la première baisse de son taux directeur.

Au cours des derniers mois, la croissance du PIB au Canada a été supérieure aux attentes. Il importe de mentionner que cette croissance est surtout attribuable à l’augmentation exceptionnelle de la population canadienne. Si on examine plutôt le PIB per capita, on réalise que l’économie canadienne traverse une période de déclin. Elle progresse maintenant à un rythme inférieur à son potentiel. La croissance de l’emploi accuse aussi un retard sur celle de la population. Les tensions sur le marché du travail se sont relâchées de sorte que l’inflation des salaires ne constitue plus une menace. Les hausses de taux d’intérêt affectent de plus en plus ménages et entreprises : ils doivent faire des choix et concentrer leurs dépenses sur les biens et services essentiels. Par ailleurs, la baisse de l’inflation semble s’enraciner de plus en plus profondément. Ce contexte a incité la Banque du Canada à procéder, le 5 juin dernier, à une première baisse du taux directeur.

En Europe, l’inflation mesurée par les prix à la consommation a continué de se rapprocher de la cible de 2 %. On a également observé une baisse de l’inflation sur les prix des services, passée désormais sous la barre des 4 %. Lors de sa rencontre du 6 juin dernier, la Banque centrale européenne (BCE) a décidé d’abaisser de 0,25 % ses taux directeurs. Parallèlement, la BCE a augmenté ses prévisions de croissance du PIB en zone euro : celui-ci devrait croître de 0,9 % en 2024 et de 1,4 % en 2025.

Les données économiques en provenance de la Chine soulignent que la deuxième économie mondiale continue de souffrir de déséquilibre entre l’offre et la demande. Cela suscite des doutes quant à la durabilité de la reprise économique. Au printemps, la croissance de la production industrielle s’est accélérée alors que la consommation et l’investissement privé se sont détériorés. Les énormes difficultés du secteur immobilier ont constitué le principal frein à l’investissement. Les autorités misent sur la croissance des exportations pour compenser la baisse de la consommation intérieure.

Le prix du pétrole brut (WTI) se négociait à environ 83 $ US à la fin mars. Malgré l’intention des pays de l’OPEP de limiter la production, le prix du pétrole s’est maintenu. On observe une augmentation de la production des pays non membres de l’OPEP. Cela crée une situation de surplus de production qui limite la hausse de prix souhaitée par l’OPEP. En fin de trimestre, le baril de pétrole se négocie à environ 82 $ US.

Politique monétaire et titres à revenu fixe

Durant le deuxième trimestre, les différents indicateurs d’inflation ont continué de progresser dans la bonne direction. Le ralentissement de l’activité économique et la baisse des taux d’inflation ont incité plusieurs banques centrales à abaisser les taux directeurs.

Après les banques centrales de Suisse et de Suède, le 5 juin, la Banque du Canada a décidé d’abaisser son taux directeur de 0,25 % : l’inflation baissant, elle a estimé que la politique monétaire n’avait plus besoin d’être aussi restrictive. La croissance moins forte que prévu du PIB réel a également été prise en compte. En outre, la Banque a mentionné que la croissance de la population dépassait celle de l’emploi. Cette situation a permis à l’offre de main-d’œuvre de pourvoir les postes vacants, contribuant ainsi à faire ralentir graduellement la croissance des salaires. Le 25 juin, les données d’inflation de mai ont été publiées. La hausse de 2,7 % à 2,9 % du taux d’inflation a surpris les analystes. Elle a aussi refroidi les attentes des investisseurs quant au rythme des prochaines baisses du taux directeur au Canada.

Le 6 juin, la Banque centrale européenne a emboité le pas du Canada en abaissant à son tour ses taux directeurs de 0,25 %. La BCE a fait fi de la croissance de plus de 4 % des salaires. Elle semble rassurée par le fait que les entreprises ont tendance à absorber les hausses des salaires en réduisant leurs bénéfices plutôt que d’augmenter leurs prix. Dans l’ensemble, l’inflation devrait atteindre 2 % d’ici 18 mois. En attendant, les investisseurs se questionnent sur le rythme des prochaines baisses de taux en Europe. On peut croire que la réduction sera très graduelle pour le reste de 2024. Notons par ailleurs que la Banque d’Angleterre n’a pas modifié son taux directeur à cause, notamment, de l’inflation persistante du côté des services.

Aux États-Unis, la situation est bien différente. Le 12 juin, la Fed a encore une fois décidé de maintenir son taux directeur. Plusieurs facteurs justifient sa décision : l’activité économique a continué de progresser à un rythme solide ; la création d’emplois demeure forte ; et l’inflation progresse trop lentement vers la cible de 2 %. En cette fin du deuxième trimestre, la Fed ne juge pas opportun de réduire la fourchette cible du taux directeur tant qu’elle n’est pas certaine que l’inflation se dirige durablement vers 2 %. Lors de sa rencontre de juin, la Fed a publié ses plus récentes prévisions économiques. Elle a augmenté de 0,2 % ses prévisions du taux d’inflation moyen pour 2024, ce qui indique qu’elle risque de procéder à la première baisse de taux directeur vers la fin de 2024.

Dans ce contexte, les taux obligataires américains ont évolué en dents de scie durant le trimestre. Après une forte augmentation en avril, ils sont revenus lentement près du niveau du début du trimestre. Au Canada, le rendement des obligations à échéance de 10 ans a diminué d’environ 0,25 %, soit une diminution équivalente à la baisse du taux directeur. Cela a contribué au rendement positif du marché obligataire canadien.

Le dollar canadien a été sous l’influence du mouvement des taux d’intérêt. Au début du trimestre, il se négociait à 0,7370 $ US. Puis, il a touché un creux de 0,7230 $ US à la mi-avril, lorsque les taux obligataires américains ont fortement augmenté. Il s’est ensuite renforcé, pour fléchir à nouveau début juin, lorsque la Banque du Canada a abaissé son taux directeur. Il a terminé le trimestre à environ 0,7325 $ US.

Marchés boursiers

Après un bref recul en avril, le marché boursier américain a repris sa tendance à la hausse en mai et juin. La hausse des cours n’est toutefois pas généralisée. Elle est attribuable à la forte progression des titres de technologie, des télécommunications, des services publics et de la consommation de base. Les autres secteurs du S&P 500 accusent de légers reculs trimestriels. Il faut dire que l’optimisme des investisseurs a été refroidi par le discours des dirigeants de la Fed. Tout porte à croire que la première baisse de taux directeur ne sera décrétée qu’après les élections présidentielles de novembre.

L’écart entre les marchés boursiers canadien et américain s’est creusé durant le deuxième trimestre. Les bénéfices des sociétés canadiennes paraissent davantage affectés par la politique monétaire restrictive. Par ailleurs, les investisseurs étrangers semblent bouder le marché boursier canadien. À cet effet, d’importantes sorties de fonds ont été effectuées par ces derniers au cours des derniers mois.

Au cours du deuxième trimestre, les actions canadiennes de petite capitalisation ont fait du surplace. La bonne tenue des secteurs des ressources naturelles (énergie et matériaux) a été annulée par les difficultés de plusieurs titres des secteurs de la consommation discrétionnaire et des produits industriels.

À l’horizon

Après des mois d’attente, une étape importante dans la conduite des politiques monétaires a été franchie. La décision de la Banque du Canada et de la BCE d’assouplir leurs politiques monétaires en abaissant les taux donne une dose d’air frais aux consommateurs et aux entreprises.

En Amérique du Nord, le maintien durant une longue période de taux d’intérêt élevés a été crucial pour ramener l’inflation vers la cible de 2 % fixée par les banques centrales. La bonne nouvelle est que cette période de combat contre l’inflation n’a pas provoqué de récession importante. Les marchés financiers n’ont pas été bouleversés outre mesure par l’austérité monétaire des banques centrales. La situation particulière du marché de l’emploi a aidé à soutenir l’activité économique au Canada comme aux États-Unis.

On peut donc dire que l’atterrissage en douceur de l’économie, tant souhaité, est en train de se matérialiser. Cette situation devrait persister au cours des 12 à 18 prochains mois.

Durant cette période, l’inflation continuera à se rapprocher des cibles et les banques centrales pourront accélérer la baisse des taux directeurs.

À court terme, les baisses de taux directeurs ne seront pas nécessairement synchronisées. L’économie canadienne a souffert davantage de la période de taux élevés. C’est pourquoi la Banque du Canada devrait abaisser son taux directeur plus rapidement que la Fed. Suite à cela, le dollar canadien pourrait être temporairement affecté. Il devrait remonter lorsque le rythme de la croissance économique s’accélérera.

La réalisation de cet atterrissage en douceur permettra le début d’un nouveau cycle économique. Au cours des 12 à 18 prochains mois, les marchés boursiers devraient donc connaître une période faste. Les rendements boursiers pourraient largement dépasser ceux des obligations.

En début de cycle économique, les actions des pays émergents et le marché boursier canadien sont normalement privilégiés. Ces marchés ont récemment accusé un peu de retard sur le marché boursier américain. Sur la base des ratios cours/bénéfices, le marché boursier canadien constitue actuellement une aubaine, par rapport au marché américain.

À cet égard, dans les portefeuilles équilibrés où la politique nous le permet, nous surpondérons actuellement les actions canadiennes et celles des pays émergents. En contrepartie, nous sous-pondérons légèrement les actions américaines et celles des autres marchés étrangers développés.

Chers clients,

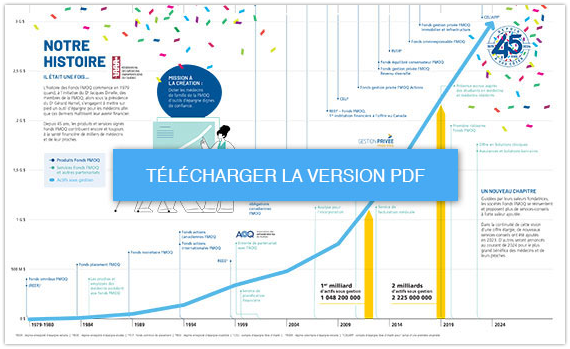

Découvrez dans ce numéro comment, depuis 45 ans, les Fonds FMOQ se sont construits et solidifiés grâce à vous et pour vous, devenant la référence financière de confiance des médecins et de leurs proches.

Aujourd’hui, Fonds FMOQ est plus qu’un partenaire financier privilégié des médecins : la bonification dynamique de son offre de services-conseils démontre sa volonté d’accompagner les médecins dans l’optimisation de leur environnement de travail, en mettant à disposition l’expérience et l’expertise pointue nécessaires.

Pour marquer cette année importante, sous le signe de votre bien-être et votre tranquillité d’esprit, nous poursuivons avec un nouveau concours qui peut vous faire gagner des lots festifs.

Merci de votre confiance,

Bonne lecture !

Emmanuel Matte,

Président

Julie Drolet, Pl. Fin.

Représentante en épargne collective

Les personnes cotisant à leur régime enregistré d’épargne-retraite (REER) profitent généralement de la déduction fiscale lors de leur prochaine déclaration de revenus. Toutefois, savez-vous qu’il peut être intéressant de la reporter, par exemple, si vous cotisez en 2024 et demandez la déduction en 2026 ? Julie Drolet, Représentante en épargne collective chez Fonds FMOQ, explique les avantages de cette stratégie.

Pourquoi reporter votre déduction ?

Cette stratégie est efficace lorsque vous prévoyez que vos revenus augmenteront au cours des prochaines années, ce qui est souvent le cas des étudiants en médecine ou médecins résidents.

Par exemple, si votre revenu annuel avoisine les 52 000 $ en 2024, votre taux marginal d’imposition est de 31,53 %. « Supposons que vous cotisez 5 000 $ à votre REER. En demandant votre déduction immédiatement, vous économisez 1 576,50 $ (31,53 % de votre cotisation). Si vous reportez votre déduction au moment où vos revenus atteindront 250 000 $, avec un taux d’imposition de 53,31 %, vous économiserez 2 665,50 $ », illustre-t-elle. En résumé, vous pourriez obtenir 1089 $ de plus en reportant la déduction.

Pour connaître le montant que vous pouvez cotiser à votre REER, vérifiez si vous avez des droits de cotisation en consultant votre dernier avis de cotisation de l’Agence du revenu du Canada, ou accédez à « Mon dossier » sur leur site Web. La cotisation maximale est toujours de 18 % de votre revenu de l’année précédente, jusqu’à un certain plafond, soit 31 560 $ en 2024. Les droits non utilisés des années précédentes s’ajoutent à ce montant maximal.

Qui devrait reporter sa déduction REER ?

Cette stratégie s’adresse principalement aux personnes anticipant une augmentation de leurs revenus dans les prochaines années, les plaçant ainsi dans une tranche d’imposition supérieure.

Julie Drolet donne l’exemple des médecins résidents, des médecins en début de pratique et des médecins en congé de maternité ou parental. Ces personnes auraient avantage à cotiser à leur REER et à reporter la déduction à une année ultérieure où leurs revenus seront certainement plus élevés. Il est toutefois essentiel de disposer des liquidités nécessaires.

Y a-t-il des inconvénients ?

Si vous ne demandez pas votre déduction fiscale l’année de votre cotisation, vous ne recevrez pas de remboursement d’impôt immédiat. C’est le principal inconvénient de cette stratégie, selon Julie Drolet. Le report de la déduction implique de retarder un remboursement d’impôt qui aurait pu être investi, générant ainsi un rendement plus rapidement. Cependant, il est peu probable que ce rendement aurait atteint 1 089 $, soit le montant supplémentaire de remboursement d’impôt que vous obteniez en reportant la déduction d’un an ou deux dans l’exemple précédent.

« Reporter la déduction fiscale d’une cotisation REER est une excellente stratégie à utiliser à court terme. Elle vous permet d’augmenter votre remboursement d’impôt futur sans sacrifier le rendement pendant une trop longue période », résume Julie Drolet. Notez également que le report des déductions s’applique aussi bien au compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) qu’au REER. Il est possible de cotiser aux deux et de reporter ses déductions à un moment ultérieur afin de maximiser le montant de son retour d’impôt. Pour élaborer une stratégie sur mesure, communiquez avec nous.

Marc Pineault

Directeur adjoint Solutions cliniques Fonds FMOQ

Alors que le Québec continue d’afficher un taux de chômage historiquement faible, à 4,5 % en janvier 2024, les cliniques médicales font face à un défi de taille : la rétention du personnel. Dans le cadre de son offre de service, notre équipe Solutions cliniques rencontre des médecins pris au dépourvu par le départ de leur gestionnaire ou leurs secrétaires médicales qui ont reçu une meilleure offre salariale de la part d’un autre employeur. Or, en gestion de clinique comme en santé, la prévention est essentielle. Il n’est jamais trop tard pour évaluer et ajuster les salaires de vos employés.

Le contexte : un marché caractérisé par une forte concurrence

Le coût de la vie ayant augmenté rapidement au cours des dernières années, les travailleurs tentent d’améliorer leurs conditions salariales pour boucler leur budget. Les employeurs n’ont d’autre choix que de proposer des salaires plus élevés en raison de la hausse de la concurrence dans certains secteurs. Par ailleurs, l’Ordre des conseillers en ressources humaines agréés prévoit une hausse de 3,6 % des salaires en 2024.

Au Québec, par exemple, les salaires des secrétaires oscillent entre 18 $ et 26,50 $ de l’heure, selon les données du gouvernement du Canada. Cette fourchette masque toutefois des disparités notables d’une région à l’autre, en plus d’être appelée à augmenter. Même s’il y a peu de

cliniques médicales et de soins de santé dans la ville où vous êtes situé, des concurrents indirects pourraient recruter votre personnel. Des compagnies de toutes tailles et de tous secteurs d’activité cherchent activement des secrétaires, souligne Marc Pineault. Comment réagir face à la concurrence de ces entreprises ?

La solution : analyser votre offre salariale

Lorsqu’un employé décide de quitter un emploi, il tient compte de nombreux facteurs : l’attachement à son équipe, la fierté d’exercer son travail, des considérations pécuniaires, etc. Votre clinique peut s’efforcer d’offrir un environnement de travail stimulant et satisfaisant, cependant, si votre personnel a un salaire inférieur à la moyenne du marché, il pourrait être tenté de changer d’emploi.

Le seul moyen de savoir si les salaires de vos employés sont comparables à ceux offerts par vos concurrents est d’évaluer rigoureusement le marché. Notre service de validation des salaires vous donne l’heure juste. Il repose sur une collecte de données ciblées sur le marché de l’emploi et tient compte des différents secteurs qui recrutent des secrétaires, qu’il s’agisse de cliniques médicales ou d’une usine incontournable de la région.

Notre équipe analyse votre situation afin de déterminer les conditions salariales concurrentielles pour votre personnel.Parfois une augmentation, somme toute modeste (1 $ ou 2 $ de l’heure) vous permettra de garder une employée remarquable.

L’impact financier de cette décision sera probablement inférieur aux coûts potentiels de recrutement, formation et intégration d’un nouvel employé (tableau).

Tableau : Comparaison du coût annuel supplémentaire pour la clinique en cas d’augmentation salariale de 1 $ et de 2 $.

| Augmentation du salaire d’une secrétaire |

Coût annuel pour la clinique* |

| 1 $/heure |

1 820 $ à 2 080 $ |

| 2 $/heure |

3 640 $ à 4 160 $ |

* Ces montants excluent les charges de l’employeur qui peuvent varier d’une clinique à l’autre.

La gestion d’une clinique est exigeante, reconnaît Marc Pineault. Le recrutement et la rétention sont aujourd’hui le plus grand défi des cliniques médicales. Les experts de l’équipe Solutions cliniques Fonds FMOQ vous accompagnent à toutes les étapes de recherche, d’embauche et de rétention du personnel pour une bonne continuité de vos opérations.

Contexte économique

Au cours des derniers mois, les taux d’intérêt élevés ont continué de ralentir l’activité économique mondiale. Plusieurs pays industrialisés comme l’Allemagne, la France, le Royaume-Uni et le Japon ont connu des baisses de leur PIB réel.

On constate également que la guerre entre Israël et le Hamas a eu des effets collatéraux, notamment sur le trafic maritime de la mer Rouge. Depuis quelques mois, les attaques de rebelles yéménites sur les navires commerciaux ont causé des délais de livraison et une forte hausse des prix du transport maritime. Cela n’aide en rien les efforts pour abaisser le taux d’inflation.

Aux États-Unis, après une année 2023 étonnamment vigoureuse, on s’attendait à un certain ralentissement de l’activité économique. Force est de constater que depuis le début de 2024, la création d’emplois continue de surpasser les prévisions. Par ailleurs, les indicateurs d’inflation semblent résister et tardent à baisser davantage. Par exemple, le taux d’inflation mesuré par l’indice des prix à la consommation affichait 3,2 % en février. Il est encore supérieur à la fourchette cible de 1 % à 3 % fixé par la Réserve fédérale. Malgré tout, la plupart des analystes sont optimistes et prévoient toujours une baisse du taux directeur en juin, suivie de deux baisses supplémentaires d’ici la fin de 2024.

Du côté canadien, la croissance économique est un peu plus faible. Au cours des derniers mois, les ménages canadiens ont toutefois démontré une certaine résilience. En effet, les ventes au détail, en particulier les ventes d’automobiles, ont affiché une croissance intéressante. Il est important de noter qu’au cours des douze derniers mois, la population canadienne a connu une croissance exceptionnelle permettant de soutenir la progression du PIB. Toutefois, la croissance du PIB réel et de la consommation par habitant a diminué. Notons qu’au Québec, les grèves dans les secteurs de l’éducation et de la santé ont affecté l’activité économique à la fin de 2023 et au début de 2024. L’économie du Québec traverse donc actuellement une période de légère contraction, voire de récession technique.

L’économie européenne stagne. La zone euro est déjà en récession technique, c’est-à-dire que les deux derniers trimestres de 2023 ont affiché des baisses du PIB réel. Les indicateurs économiques publiés durant le premier trimestre montrent peu de changement. Une telle situation milite en faveur d’une baisse du taux directeur dès le mois de juin.

En Chine, l’économie semble se raffermir après un début d’année timide. En février, la production industrielle a enregistré une hausse de 7 % par rapport à 2023. Les ventes des détaillants sont pour leur part en hausse de 5,5 %. Cela est de bon augure pour l’économie chinoise. Pour 2024, les dirigeants ont établi la

cible de croissance du PIB à 5 %. Cette cible est particulièrement ambitieuse dans un contexte de faible croissance de la demande de la part des pays occidentaux pour les produits chinois. Rappelons qu’en 2023, le PIB réel chinois s’est accru de 5,2 %.

Notons enfin que l’escalade d’attaques contre les navires en mer Rouge a aussi provoqué une hausse du prix du pétrole. Les pays exportateurs ont également contribué à cette hausse en prolongeant les coupes de production. Le prix du pétrole brut (WTI) se négociait à environ 71 $ US en début d’année. Il a touché 83 $ US à la mi-mars, ce qui représente une hausse de près de 17 %.

Politique monétaire et titres à revenu fixe

Au premier trimestre, les banques centrales nord-américaines ont maintenu leur taux directeur inchangé. De part et d’autre de la frontière, les autorités monétaires estiment qu’il est encore trop tôt pour abaisser le taux de base.

La Banque du Canada affirmait, début mars, qu’il y a trop de composantes de l’indice des prix à la consommation dont la croissance est supérieure à 3 %. Selon elle, les progrès en matière d’inflation sont inégaux et des pressions inflationnistes demeurent présentes. Le maintien de taux d’intérêt élevés a modéré la demande : la croissance économique a ralenti et le marché du travail s’est assoupli. La Banque mentionne toutefois qu’elle souhaite « voir d’autres signes que la croissance des salaires se modère » avant de baisser son taux directeur.

C’est sans surprise que la Fed a décidé de maintenir son taux directeur lors de ses deux rencontres du premier trimestre. En effet, la croissance économique demeure forte et la création d’emplois dépasse les attentes. En conséquence, la Fed n’a pas de pression pour abaisser son taux, et peut attendre que les indicateurs d’inflation soient revenus à l’intérieur de la fourchette cible, soit entre 1 % et 3 %. Le président de la Fed a clairement annoncé que le taux ne monterait plus et que le prochain mouvement sera une baisse. En date du 20 mars 2024, les dirigeants de la Fed prévoient trois baisses de taux directeur d’ici la fin de 2024, une tendance qui devrait se poursuivre en 2025.

Au cours du premier trimestre, les mouvements du marché obligataire ont évolué en fonction des prévisions relatives au début de la baisse du taux directeur. En fin de trimestre, la majorité des investisseurs prévoyaient au moins trois baisses aux États-Unis et quatre au Canada, d’ici la fin de 2024. En janvier et février, la ténacité de l’inflation a refroidi les ardeurs des investisseurs obligataires. Il est devenu évident que le taux directeur ne serait pas abaissé en mars. La première baisse sera sans doute en juin.

Les taux obligataires ont augmenté durant les trois premiers mois de 2024, et ce, tant au Canada qu’aux États-Unis. À titre d’exemple, le taux des obligations gouvernementales américaines et canadiennes d’échéance de 10 ans a grimpé d’environ 35 points centésimaux. Cette hausse des taux explique le moins bon rendement des obligations, à comparer au trimestre précédent. Notons par ailleurs que la perspective d’un atterrissage en douceur de l’économie a permis une diminution des écarts de taux des obligations de sociétés.

Marchés boursiers

Durant le premier trimestre de 2024, le marché boursier américain a continué d’être aspiré par la poussée des entreprises de technologie, particulièrement celles liées à l’intelligence artificielle. Le groupe d’entreprises technologiques qu’on a surnommé les « Magnificent 7 », ou les « Sept magnifiques », ont permis aux indices américains de poursuivre sur leur lancée. La progression de près de 10 % des indices américains a donc éclipsé la hausse trimestrielle de moins de 6 % du marché boursier canadien.

Outre la hausse des titres technologiques, la perspective de baisse de taux directeurs aux États-Unis et au Canada a également soutenu l’optimisme des investisseurs.

Notons que les actions canadiennes de petite capitalisation ont livré un rendement semblable à celui des actions de grande capitalisation. Cette bonne performance est surtout attribuable à la hausse des titres du secteur de l’énergie et à leur place prépondérante dans l’indice canadien. Aux États-Unis, l’indice des actions de petite capitalisation a affiché un rendement très inférieur à celui des grandes sociétés.

L’étoile du premier trimestre est sans contredit le marché boursier japonais : celui-ci a grimpé de plus de 20 % en trois mois. Après une très longue période de léthargie de plus de 20 ans, le marché japonais s’est réveillé en 2023. L’enthousiasme des investisseurs est notamment attribuable au fait que le Japon est enfin libéré des pressions déflationnistes qui freinaient sa croissance. Par ailleurs, au premier trimestre, le marché européen a grimpé de plus de 9 %, soutenu lui aussi par la perspective de baisse du taux directeur et une reprise éventuelle de la demande mondiale.

L’indice MSCI des actions de marchés émergents a connu de fortes fluctuations durant le trimestre. En effet le marché chinois a été particulièrement volatil. L’amélioration des perspectives économiques a toutefois permis à l’indice de terminer le trimestre en hausse.

À l’horizon

Les principales banques centrales continuent de parler d’une même voix. Après avoir combattu ensemble l’inflation excessive qui a suivi la pandémie de COVID-19 et l’invasion de l’Ukraine, elles annoncent maintenant la fin des hausses de taux. La prochaine étape, disent-elles, sera un mouvement à la baisse. Il faudra toutefois attendre que les pressions inflationnistes se soient résorbées de façon durable. Dans ce contexte, il est possible que les baisses de taux ne soient pas coordonnées. Elles se matérialiseront en fonction de l’évolution de l’inflation et de la situation économique de chaque pays.

Depuis que les taux d’intérêt sont élevés, l’économie mondiale s’est montrée particulièrement résiliente. Malgré les politiques très restrictives des banques centrales, aucun pays développé ne s’est enfoncé dans une récession profonde. Dans les faits, on a plutôt observé une stagnation de l’économie dans la majorité des pays industrialisés.

En Amérique du Nord, le phénomène de rareté de la main-d’œuvre était tel que les hausses de taux ont à peine fait augmenter le taux de chômage. De fait, le ralentissement causé par la hausse des taux a permis d’éponger le nombre de postes vacants que les employeurs peinaient à combler.

Au cours des prochains mois, on pourra constater que les banques centrales ont réussi à réaliser un atterrissage en douceur de l’économie. L’inflation reviendra suffisamment proche des cibles pour que la baisse des taux directeurs débute enfin. On passera d’une politique d’attente à une période de réduction rapide.

L’économie canadienne a davantage souffert de la période de taux élevés. C’est pourquoi la Banque du Canada pourrait abaisser son taux directeur plus rapidement que la Réserve fédérale américaine. En conséquence, le dollar canadien pourrait être temporairement affecté. Il devrait remonter lorsque le rythme de croissance économique s’accélérera.

La réalisation de cet atterrissage en douceur permettra le début d’un nouveau cycle économique. Au cours des 12 à 18 prochains mois, les marchés boursiers devraient donc connaître une période faste. Les rendements boursiers pourraient largement dépasser ceux des obligations.

En début de cycle économique, les actions des pays émergents et le marché boursier canadien sont normalement privilégiés. À cet égard, dans les portefeuilles équilibrés où la politique nous le permet, nous avons diminué la liquidité et alloué des sommes supplémentaires aux actions américaines et celles des pays émergents.

Magda Tavares, B.A.A., Pl. Fin., CIMMD

Représentante-conseil adjointe, Gestionnaire de portefeuille – Gestion privée

En collaboration avec Jacinthe Faucher, Pl. Fin., D. Fisc.

Planificatrice financière, notaire et fiscaliste

Marie-Claude*, omnipraticienne de 62 ans, possède un appartement et un chalet qu’elle utilise quelques semaines par an. Elle souhaite vendre le chalet et désire connaître ses options pour optimiser sa vente d’un point de vue fiscal.

Marie-Claude a acheté son chalet il y a 25 ans au prix de 150 000 $. Elle a dépensé 100 000 $ en rénovations depuis, pour lesquelles elle a conservé ses factures. Si la vente est réalisée au prix de 600 000 $, son gain en capital constitue 350 000 $ (gain en capital = prix de vente 600 000 $ – [prix d’achat 150 000 $ + rénovations 100 000 $]). Du montant de gain en capital de 350 000 $, seuls 50 % sont déclarés comme gain en capital imposable. Dans sa déclaration de revenus, Marie-Claude doit ajouter à son revenu un gain en capital imposable de 175 000 $, assujetti à l’impôt selon son taux d’imposition personnel.

Quelles solutions s’offrent à Marie-Claude pour réduire les incidences fiscales d’un gain en capital important ?

1. Utiliser l’exemption pour résidence principale

Cette option consiste à exonérer d’impôt le gain sur la résidence principale. Il n’est pas nécessaire que le bien soit utilisé en tant que résidence principale au sens strict du terme. Vous pouvez désigner un chalet, une maison de campagne ou saisonnière, habitée uniquement durant les vacances, comme résidence principale. Le calcul de cette exemption s’effectue comme suit :

Gain en capital x ((1 + nombre d’années où la propriété est désignée comme résidence principale) / nombre d’années où vous étiez propriétaire de la propriété).

Cette résidence doit appartenir personnellement au contribuable (ici Marie-Claude) et être normalement habitée au cours de l’année par le contribuable, son conjoint, l’ancien conjoint (qui était marié ou de fait) ou l’enfant du contribuable. L’exonération n’est pas admise dans le cas d’une résidence louée qui n’a jamais été habitée par l’une de ces personnes.

Ce choix n’a pas à être fait avant la vente de l’une des résidences ; il est important de consulter un spécialiste afin de déterminer le meilleur choix dans les circonstances, dès que l’une des résidences est en processus de vente, car l’équation pour le calcul d’exemption pour résidence principale peut être différente suivant les choix faits.

2. Vérifier son solde de cotisations inutilisées au REER

Si ce solde existe au moment de la vente de la résidence secondaire, Marie-Claude pourra cotiser à ses REER pour réduire les conséquences fiscales de son gain en capital.

3. Vérifier les pertes en capital nettes déductibles reportées des années antérieures

Si Marie-Claude possède ce type de perte à la suite de la disposition d’autres biens (comme des actions ou fonds communs de placement non enregistrés) dans des années antérieures, elle peut les utiliser à l’encontre du gain en capital imposable créé par la vente de sa résidence secondaire. Ces pertes en capital nettes sont reportables dans les trois années antérieures et indéfiniment pour le futur.

4. Augmenter, si possible, le prix de base rajusté de ses résidences

Au coût du bien, on ajoute généralement les dépenses engagées pour en faire l’acquisition, tels que les frais de notaire et les droits de mutation. Le gain en capital sera diminué d’autant, car il correspond à la différence entre le produit de disposition et le prix de base rajusté de l’immeuble.

Marie-Claude pourra aussi inclure les travaux d’amélioration capitalisées apportés au chalet. Ces derniers doivent correspondre à des dépenses de nature capitale, donc réalisées pour augmenter la valeur de l’immeuble, contrairement à des dépenses de nature courante. À titre d’exemple, les rénovations pour un agrandissement de la salle de bain sont des dépenses capitalisables, alors que la réfection du toit ou le remplacement des fenêtres sont généralement des dépenses de nature courante qui ne sont pas déductibles (sauf si l’immeuble est loué).

5. Utiliser la provision pour gains en capital

La Loi de l’impôt sur le revenu permettrait à Marie-Claude de reporter son gain en capital sur un maximum de 5 ans. Toutefois, le produit de la vente doit également être reporté sur le même nombre d’années choisies, permettant de diminuer la facture fiscale globale, puisqu’en principe, le taux d’imposition ne serait augmenté que partiellement durant ces années.

Cette alternative est souvent recommandée pour les membres d’une famille ou des proches dont on connaît l’historique financier, car elle paraît certes avantageuse d’un point de vue fiscal, mais le vendeur prend le risque financier de ne pas être payé en totalité, si la capacité financière de son acheteur diminue au fil des ans. Pour atténuer ces risques, Marie-Claude (le vendeur) pourrait exiger une hypothèque immobilière sur la propriété vendue, afin de garantir le solde du prix de vente.

6. Isoler la valeur des biens meubles vendus avec la résidence secondaire

Pour les biens meubles garnissant la résidence et inclus dans la vente (par exemple les électroménagers), si le chalet de Marie-Claude ne bénéficie pas de l’exemption de résidence principale, il est possible d’isoler leur valeur du produit de disposition de la résidence pour diminuer l’impôt sur le gain en capital.

Certains biens meubles, rattachés à son chalet sans en perdre leur individualité, sont considérés par la loi comme des immeubles tant qu’ils restent rattachés à l’immeuble (un spa, une piscine hors terre, un cabanon, etc.). Marie-Claude pourra capitaliser leur coût d’origine à celui de son chalet vendu, ce qui augmentera le prix de base rajusté du chalet et réduira le gain en capital imposable.

7. Choisir un autre moment pour vendre la résidence secondaire

Si la vente de son chalet n’est pas nécessaire, Marie-Claude pourrait envisager de le conserver jusqu’à son décès, afin de reporter cet impôt sur le gain en capital. Au moment de son décès, il y aura une disposition présumée de la résidence secondaire déclenchant ainsi l’impôt sur le gain en capital.

8. Utiliser une police d’assurance vie

Marie-Claude pourrait détenir une police d’assurance vie, payable après son décès (comme propriétaire de la résidence secondaire). Cette protection d’assurance vie sera versée aux héritiers, qui acquitteront la facture fiscale à même ce produit d’assurance. Une protection qui peut couvrir tout ou partie des impôts, permettant ainsi à la succession de conserver l’immeuble.

Cet article ne traite pas de toutes les solutions existantes pour réduire l’incidence fiscale d’un gain en capital important; il ne reflète qu’une situation parmi d’autres. Pour faire le tour complet de toutes les possibilités person-nalisées à votre situation, nous vous invitons à communiquer avec nous.

* Nom fictif