Vous souhaitez vous désabonner de la version papier de vos relevés ?

Rien de plus simple.

- Accédez à votre espace client sécurisé (bouton « Se connecter » en haut à droite de notre site).

- Choisissez l’onglet « Documents », cliquez sur « Mes relevés en ligne ou par la poste ». Faites le choix du mode de réception souhaité pour vos relevés trimestriels.

Si vous avez des questions ou n’arrivez pas à accéder à votre espace client, communiquez avec votre conseiller.

Savez-vous que ?

Votre espace client sécurisé met à votre disposition du contenu bonifié sur vos investissements. L’information qu’il contient est plus complète que celle de votre relevé de placement et présente l’avantage d’être constamment à jour.

- Sommaire et détail à jour de vos placements

- Répartition d’actifs pour chacun de vos comptes

- Possibilité de transiger en ligne (dépôts, retraits)

- Aperçu des transactions passées et en attente

- Données à jour sur la performance devos investissements

- Accès à l’ensemble de vos relevés et reçusde cotisation

- Possibilité de modifier vos prélèvements automatiques

- Échanges sécuritaires avec votre conseiller via lafonction « Message et transfert sécurisé »

- Et bien plus

Contexte économique

La croissance de l’économie mondiale s’est poursuivie durant le quatrième trimestre de 2021. Il est toutefois clair que la pandémie de la COVID-19 est loin d’être terminée et que ses conséquences sur l’économie demeurent une source de préoccupations. Ses effets se répercutent notamment sur ce qu’on appelle la chaîne d’approvisionnement, c’est-à-dire tout au long de la fabrication et de la distribution des biens. Des délais s’accumulent dans l’approvisionnement de matières premières, de pièces et de composantes électroniques. Puis, les usines fonctionnent parfois à une fraction de leur capacité. Ensuite, les délais et coûts de transport maritime et routier connaissent des soubresauts imprévisibles. Et enfin, la rareté de main-d’œuvre diminue l’efficacité de la distribution des produits jusque chez les consommateurs. Le secteur automobile nord-américain constitue un exemple concret de l’impact des problèmes d’approvisionnement sur la vente des produits finaux.

Par ailleurs, ces problèmes de chaînes d’approvisionnement et la rareté de main-d’œuvre ont contribué à une forte augmentation des prix au cours des derniers mois. Aux États-Unis, le taux d’inflation a grimpé à 6,6 % en octobre, son plus haut niveau depuis 1990. Au Canada, le taux d’inflation a atteint 4,7 %, soit un niveau inégalé depuis 2003.

Durant le quatrième trimestre, la croissance de l’emploi en Amérique du Nord a été inégale : elle ralentit aux États-Unis, mais se maintient au Canada. Au sud de la frontière, le nombre d’emplois est encore presque quatre millions de moins qu’avant la pandémie, en février 2020. Dans les deux pays, le nombre de postes vacants a toutefois explosé et la rareté de main-d’œuvre contribue à limiter la croissance.

Notons que l’arrivée du variant Omicron, qui s’avère plus contagieux que les variant précédents, a forcé les autorités de plusieurs pays à resserrer les mesures sanitaires. De telles mesures, si elles sont nécessaires du point de vue de la santé publique, ne sont pas sans conséquence pour l’activité économique.

Les investisseurs ont donc dû jongler avec, d’une part, l’impact potentiel du variant Omicron sur le rythme de croissance de l’économie mondiale et, d’autre part, les signes voulant que la Réserve fédérale américaine (Fed) s’apprête à redoubler ses efforts pour contenir l’inflation. Les difficultés rencontrées par le président Biden pour l’adoption de son projet d’investissements sociaux Build Back Better Act ont également contribué à la volatilité des cours en fin d’année. Cela n’a toutefois pas empêché les principaux indices de toucher de nouveaux sommets, et ce, jusqu’à la toute fin de l’année.

L’économie de la zone euro est pratiquement revenue à son niveau d’avant la pandémie. Comme certains pays ont dû resserrer les mesures sanitaires en réponse à la vague de cas du variant Omicron, le rythme de croissance devrait ralentir à court terme. La situation est semblable au Royaume-Uni, qui a connu un rebond spectaculaire de croissance au cours de l’été 2021.

En Chine, les signes de ralentissement de la croissance se multiplient. Le secteur manufacturier fait face à des contraintes de production d’électricité. De plus, les problèmes financiers du géant immobilier Evergrande ont mis en lumière les graves difficultés de l’ensemble du secteur immobilier chinois. Cette situation pourrait continuer d’affecter la croissance du PIB chinois en 2022.

Après avoir touché un sommet de 84 $ le baril au début de novembre, le prix du pétrole a été affecté par la recrudescence des cas de COVID-19 à la suite de l’apparition du variant Omicron. La décision des pays producteurs d’augmenter l’offre de pétrole a également contribué à la baisse du prix de l’or noir.

Politique monétaire et titres à revenu fixe

Au quatrième trimestre, les craintes de ralentissement du rythme de croissance de l’économie mondiale ont incité les investisseurs à se réfugier vers des valeurs sûres. Les obligations gouvernementales ont donc profité de ce mouvement, provoquant une légère baisse des taux obligataires.

La flambée de l’inflation a toutefois été au centre des préoccupations des banques centrales à travers le monde. Pour le président de la Fed, le haut niveau du taux d’inflation n’est plus une « situation transitoire », comme il s’efforçait de nous convaincre il y a à peine quelques mois. Comme son homologue de la Banque du Canada, il indique vouloir mettre fin à la stimulation monétaire. Les deux hommes ont mentionné que les hausses de taux directeur pourraient survenir plus tôt que prévu.

Les taux d’intérêt obligataires n’ont pas évolué de façon linéaire durant le trimestre. Les taux des obligations de 5 ans et moins ont été affectés par les perspectives du devancement des hausses de taux directeurs par la Fed et la Banque du Canada. Ils ont donc été tirés vers le haut. À l’opposé, les taux des obligations de plus longues échéances ont connu une légère baisse. Celle-ci a été provoquée par la perspective de ralentissement de croissance causée par les conséquences du variant Omicron sur l’activité économique.

Durant le quatrième trimestre, le dollar américain a gagné du terrain contre la majorité des devises. Des données économiques généralement supérieures aux attentes et un regain des investisseurs vers les valeurs refuges ont bénéficié à la devise américaine.

Marchés boursiers

Les marchés boursiers ont touché de nouveaux sommets durant le trimestre. Le chemin a toutefois été parsemé d’obstacles. Parmi les sources de volatilité sur les marchés boursiers, citons, entre autres, l’incertitude relative à la COVID-19, la possibilité des hausses plus rapides et plus importantes des taux directeurs, la baisse des ventes liée aux problèmes dans les chaînes d’approvisionnement et la rareté de main-d’œuvre dans une majorité des secteurs d’activité.

En dépit de ce contexte difficile, une majorité de sociétés a affiché des résultats financiers trimestriels supérieurs aux attentes. Malgré les hausses de prix, la demande pour les biens demeure forte. Du côté des services, la demande des consommateurs a repris de la vigueur. Ce contexte est donc favorable aux entreprises. Certains secteurs liés au tourisme et à la restauration connaissent une croissance plus fragile. Cela se répercute sur les valeurs boursières.

Au cours du quatrième trimestre, la volatilité des cours boursiers a été accompagnée d’une diminution du niveau de risque de la part des investisseurs. Les perturbations des cours boursiers en novembre et décembre ont donc été plus importantes sur les marchés émergents que sur les marchés développés. Pour les mêmes raisons, les actions de plus petite capitalisation ont accusé un certain recul sur les titres des plus grandes sociétés.

Dans l’ensemble, 2021 aura été une autre très bonne année boursière. Plusieurs indices de marchés développés terminent l’année avec un rendement de plus de 20 %.

À l’horizon

L’économie mondiale devrait poursuivre sa croissance au cours des 12 à 18 prochains mois. Le rythme de croissance devrait demeurer supérieur à la moyenne et le resserrement des politiques monétaires devrait se manifester par une hausse progressive des taux directeurs des banques centrales.

Grâce à la poursuite de la vaccination et au développement de médicaments contre la COVID-19, les autorités devraient lever les mesures de confinement et de distanciation sociale. Cela permettra un regain de confiance et un retour à une situation économique plus normale.

Le niveau élevé du taux d’inflation dans plusieurs pays du monde constitue toutefois un risque qu’il ne faut pas négliger. En effet, les banques centrales admettent que cette situation n’est peut-être pas aussi « transitoire » qu’elles le croyaient. Si les pressions inflationnistes devaient perdurer, les perspectives de croissance de l’économie mondiale pourraient s’assombrir considérablement. On pourrait alors vivre une période de stagflation, c’est-à-dire une combinaison de stagnation et d’inflation.

Une situation de stagflation aurait un impact négatif sur les perspectives boursières puisque les coûts des entreprises seraient en hausse alors que la demande pour leurs produits s’affaiblirait. Les obligations subiraient également un recul, puisque l’inflation élevée inciterait les investisseurs à exiger un rendement supérieur.

Ce scénario de stagflation n’est toutefois pas le plus probable. Dans l’ensemble, le contexte actuel demeure positif. La Banque du Canada et la Fed sont très conscientes du travail d’équilibriste qui leur incombe. Elles devraient donc hausser les taux directeurs avec doigté et ainsi préserver la croissance de l’économie et l’équilibre des marchés.

Nous croyons que le contexte actuel est favorable aux actions, au détriment des obligations. De plus, la forte demande mondiale pour les ressources naturelles et le caractère cyclique de la reprise actuelle favorisent le marché boursier canadien.

Du côté des marchés

Les marchés boursiers ont d’abord bien performé durant l’été pour ensuite se dégonfler quelque peu en septembre. Les rendements ont été variables à cause de divers enjeux. D’abord, des craintes liées aux répercussions du variant Delta sur la reprise économique, alors que le secteur des services (restauration, hôtellerie, tourisme, etc.) demeure toujours le plus touché par cette situation. Ensuite, les chiffres d’inflation ont aussi de quoi faire sourciller : plus de 5 % aux États-Unis et plus de 4 % au Canada. La chaîne d’approvisionnement mondiale non pleinement rétablie et le manque de main-d’œuvre sont pointés du doigt. Est-ce que l’inflation retrouvera son niveau cible sans une intervention musclée des banques centrales ? Pour le moment, ces dernières semblent patienter pour éviter de nuire à la reprise. Il faut dire que la cause de ces hausses de prix ne réside pas uniquement dans le niveau bas des taux d’intérêt actuels. À titre d’exemple, la pénurie de puces électroniques donne des maux de tête aux constructeurs automobiles et fait également monter le prix des voitures usagées.

On espère surtout éviter de se retrouver dans une période de faible croissance jumelée à une inflation galopante. Les économistes ont un terme qui caractérise ces situations peu communes : stagflation. Souhaitons-nous un meilleur dénouement, puisque la stagflation demeure peu propice à l’appréciation des actions et des obligations.

Précisons néanmoins que, depuis le début de l’année, les périodes de repli ont été de courte durée et, somme toute, d’une amplitude peu significative en comparaison des gains enregistrés depuis le creux de mars 2020. Certains craignent d’ailleurs une surévaluation, voire une bulle susceptible d’éclater à tout moment. Nous sommes plutôt rassurés de constater que les évaluations boursières, mesurées par le ratio cours-bénéfice, n’ont pas progressé cette année et ont même fléchi légèrement étant donné la hausse importante des profits réalisés et attendus des sociétés.

Ristourne annuelle Fonds FMOQ

Le 15 septembre dernier, pour la deuxième année consécutive, les sociétés Fonds FMOQ ont versé une ristourne à leurs clients détenteurs de Fonds FMOQ. Comme vous pourrez le constater à l’examen de votre relevé de placement au 30 septembre, ladite ristourne, basée sur votre détention moyenne de Fonds FMOQ (à l’exception du Fonds monétaire FMOQ) au cours des douze mois précédents, a été réinvestie directement dans vos Fonds.

Puisqu’il s’agit d’une ristourne annuelle, vous bénéficiez au maximum de cette politique, en privilégiant les Fonds FMOQ dans vos choix d’investissement. Outre la ristourne, les Fonds FMOQ comportent des frais de gestion nettement inférieurs à la concurrence. Pour plus d’information, visitez www.fondsfmoq.com/ristourne.

Retour à la normale

Au cours du dernier trimestre, nous avons amorcé un retour graduel à la normale, en prenant toutes les précautions requises au niveau sanitaire. Ainsi, il est maintenant possible de rencontrer votre conseiller, comme auparavant, à l’endroit qui vous convient (nos bureaux, votre résidence, votre lieu de travail ou autre). Nous avons également repris les visites de nos conseillers en région. La visioconférence demeure toujours une option et offre plusieurs avantages, notamment la rapidité d’organisation et l’absence de déplacement. N’hésitez pas à communiquer avec votre conseiller pour prendre rendez-vous, selon la forme que vous préférez.

Tournée des associations

Fidèles à une tradition bien établie, nous participerons cette année à toutes les assemblées des associations affiliées à la FMOQ ainsi qu’à tous les congrès de formation continue qui se tiendront cet automne. Nous espérons avoir le plaisir de vous y rencontrer.

Présence au Salon Vision

Dans le cadre de l’entente de partenariat avec l’Association des Optométristes du Québec (AOQ), nous aurons le plaisir de participer au Salon Vision virtuel qui se tiendra le 13 novembre. Nous apprécions cette occasion de rencontrer les membres de l’Association et de répondre à leurs questions. À bientôt !

Programme de conférences hiver–printemps 2022

Comme vous le savez, à cause de la pandémie et des mesures restrictives, seule la conférence sur les perspectives économiques a été diffusée en mode virtuel en 2021. Nous travaillons actuellement à organiser notre programme de conférences hiver-printemps 2022, que nous souhaitons pouvoir effectuer en présentiel. Il y a tout lieu de croire que certaines mesures sanitaires devront toutefois être respectées, particulièrement au niveau de la formule du repas et du nombre de personnes admises. Nous devrons sûrement limiter l’activité à nos clients et effectuer un tirage au sort si la demande est trop importante. Afin de satisfaire tout le monde, nos conférences seront, comme à l’habitude, enregistrées et rapidement disponibles sur CyberStudio. Nous vous en informerons dès que tous les détails seront arrêtés.

Enregistrement des conversations téléphoniques

Selon les règles de l’Autorité des marchés financiers, lorsque nous acceptons de prendre vos transactions par téléphone ou en visioconférence, nous devons :

- nous assurer que vous avez consenti à une telle procédure par le biais du formulaire d’autorisation limitée recommandé par l’Institut des fonds d’investissement au Canada (IFIC) . Beaucoup de nos clients l’ont déjà fait; si tel n’est pas votre cas, veuillez communiquer avec votre conseiller ;

- mettre en place, sur support électronique ou manuel, des procédés d’enregistrement et de conservation des instructions verbales ou écrites données par les clients pour l’exécution des opérations.

Afin d’être en mesure de conserver les instructions verbales de nos clients, nous utilisons un système d’enregistrement des conversations téléphoniques et des visioconférences de nos conseillers. Ce système, qui répond aux exigences réglementaires, nous permet de vérifier, si nécessaire, l’exactitude d’une transaction afin de nous assurer en tout temps de la conformité et de la justesse des recommandations formulées par notre équipe. Bien entendu, ce système contribue aussi à l’amélioration continue de la qualité de notre service à la clientèle.

Pour les mêmes raisons, une visioconférence avec votre conseiller fait également l’objet d’un enregistrement. Nous ne conservons toutefois que la version sonore de la conversation.

Régimes collectifs FONDS FMOQ

La Loi sur les régimes volontaires d’épargne-retraite oblige tous les employeurs de cinq employés et plus à leur offrir un régime d’épargne-retraite avec retenues sur le salaire.

Afin de répondre aux besoins des médecins employeurs, nous avons mis sur place trois régimes d’épargne-retraite collectifs, soit le régime volontaire d’épargne-retraite (RVER), le régime enregistré d’épargne-retraite (REER) collectif et le compte d’épargne libre d’impôt (CELI) collectif. Pour plus d’information, nous vous invitons à communiquer avec nous.

DISTRIBUTION DE REVENUS ET DE GAINS EN CAPITAL NETS DE FIN D’ANNÉE

Comme par les années passées, les Fonds FMOQ distribueront en fin d’année les revenus et les gains en capital nets, le cas échéant. Considérant que les valeurs unitaires des parts des Fonds FMOQ sont établies sur une base quotidienne, les distributions se feront aux dates indiquées dans le tableau ci-dessous.

Les participants qui souhaiteraient effectuer des transactions avant la distribution de fin d’année pourront le faire chaque jour ouvrable, jusqu’à la date limite indiquée dans le même tableau.

| Fonds FMOQ |

Date de distribution |

Date limite pour transiger avant la distribution |

Revenu mensuel

Obligations canadiennes

Actions canadiennes

Actions internationales

Omniresponsable |

20 décembre 2021 |

17 décembre 2021 |

Omnibus

Placement

Équilibré conservateur |

22 décembre 2021 |

21 décembre 2021 |

| Monétaire |

31 décembre 2021 |

s.o. |

Il est à noter que les dates de distribution déterminées permettront aux participants d’effectuer, avant la fin de l’année fiscale, des transactions sur leurs titres en portefeuille comportant des pertes potentielles afin de réduire, voire annuler, l’impact fiscal des distributions reçues. Il faut toutefois être vigilant pour ne pas créer une perte apparente. Afin de vous aider dans cette planification fiscale, les montants distribués par part seront publiés dans notre site Internet l’avant-midi du premier jour ouvrable suivant la date de la distribution. Nos conseillers demeurent disponibles pour vous guider dans cette démarche.

LA CYBERSÉCURITÉ, UNE PRÉOCCUPATION CONSTANTE

Sans entrer dans les détails des mesures prises, car la discrétion et l’humilité sont en elles-mêmes des mesures de protection, nous tenons à vous assurer que nous prenons toutes les dispositions requises pour protéger le mieux possible l’intégrité de nos systèmes et la confidentialité de vos informations personnelles. Dans cet objectif, il se peut que des modifications soient apportées aux façons d’accéder à vos comptes. Pour assistance, n’hésitez pas à communiquer avec nous au 514 868-2082 (1 888 558-5658) poste 261, ou par courriel à accesweb@fondsfmoq.com.

PROJECTION DE RETRAITE

Nous avons constaté, au cours de nos divers contacts avec la communauté des médecins omnipraticiens, que plusieurs d’entre vous songent ou ont déjà planifié prendre leur retraite au cours des prochaines années. La principale question qui se pose est généralement celle de la capacité financière. Nous pouvons vous aider à y répondre par le biais d’une projection de retraite que nous offrons à notre clientèle. N’hésitez pas à contacter votre conseiller à ce sujet, et ce, peu importe votre âge, car une retraite, ça se planifie tôt.

Lancé il y a cinq ans, le Fonds omniresponsable FMOQ a vite mérité sa place au sein des portefeuilles de notre clientèle. Son actif se chiffre actuellement à 124,4 M$ et son rendement annuel composé depuis sa création, en septembre 2016, atteint 7,50 % à ce jour (tableau I).

Tableau I : Rendements annuels composés (%)

| Fonds FMOQ |

1 an |

2 ans |

3 ans |

4 ans |

5 ans |

| Omniresponsable |

11,59 |

9,30 |

8,87 |

8,07 |

7,50 |

La clé du succès du Fonds est pourtant simple : il s’agit d’un Fonds équilibré avec un niveau de risque moyen pour un horizon de placement à long terme, basé sur une approche d’investissement responsable. Ce dernier met l’accent sur la prise en compte des critères environnementaux, sociaux et de gouvernance (ESG).

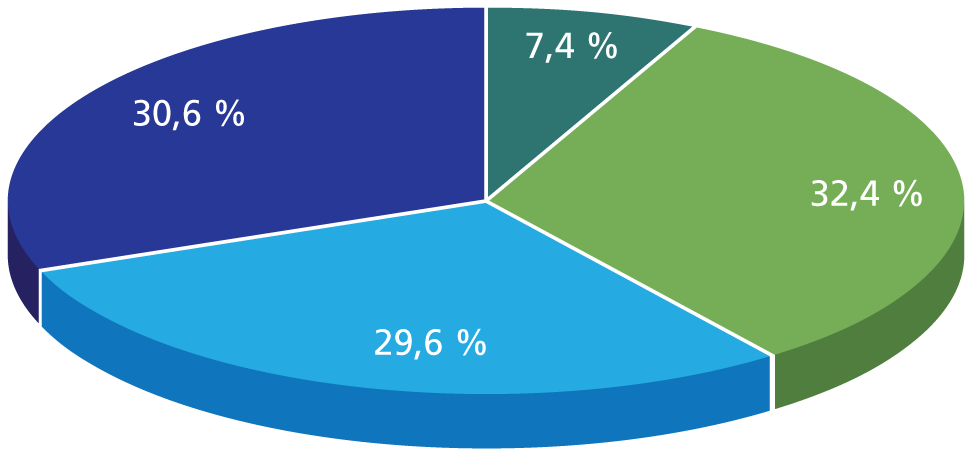

L’actif du Fonds se compose d’obligations et placements à court terme (autour de 40 %) et d’actions (environ 60 %). Les gestionnaires du Fonds peuvent toutefois dévier tactiquement de ces cibles afin de favoriser la catégorie d’actifs au meilleur potentiel (tableau II). La portion en actions est ensuite divisée moitié-moitié entre un gestionnaire actif en actions canadiennes et des fonds négociés en Bourse (FNB) indiciels ESG pour la portion en actions étrangères.

Tableau II : Répartition d’actifs au 30 septembre 2021

|

Court terme |

7,4 % |

|

Obligations |

34,2 % |

|

Total titres à revenu fixe |

39,8 % |

|

Actions canadiennes |

29,6 % |

|

Actions étrangères |

30,6 % |

|

Total actions |

60,2 % |

Le gestionnaire d’actions canadiennes sélectionne ses titres selon une approche axée sur la qualité. Les caractéristiques recherchées sont la stabilité des profits, un bilan enviable (ex.: faible endettement), un avantage concurrentiel, ainsi que des barrières importantes à l’entrée.

Dans ses analyses, le gestionnaire considère les risques financiers en y intégrant les enjeux ESG, c’est-à-dire l’environnement, le social et la gouvernance. Un filtre éthique est aussi appliqué systématiquement afin d’exclure les entreprises qui tirent plus de 10 % de leurs revenus des secteurs controversés, comme le nucléaire, les jeux de hasard, l’armement, le tabac, etc.

En jetant un œil aux principaux titres canadiens qui composent le Fonds, vous remarquerez l’absence de compagnies pétrolières (tableau III). Notons que le Fonds pourrait en détenir et en a déjà détenu. Toutefois, au cours des dernières années, la volatilité du prix du pétrole a rendu très imprévisible la profitabilité du secteur et le gestionnaire a préféré s’en éloigner. C’est d’ailleurs pour cette raison, qu’historiquement, le gestionnaire a peu investi dans le pétrole ainsi que dans les matières premières, deux secteurs détenant une place importante au sein du principal indice de la Bourse canadienne.

Tableau III : Principaux titres canadiens composant le Fonds

| CCL Industries |

Dollarama |

| Chemin de fer Canadien Pacifique |

Metro |

| Toromont Industries |

Banque Royale |

| Thomson Reuters |

Brookfield Asset Management |

| Quebecor |

Intact Financial |

| Telus |

Constellation Software |

Pour la portion en actions étrangères, nous utilisons deux types de FNB. Les premiers sont basés sur des indices favorisant les entreprises ayant un bon pointage ESG. Les deuxièmes représentent des FNB spécialement conçus pour avantager les entreprises moins dépendantes des combustibles fossiles et qui génèrent donc moins d’émissions de carbone.

Comme vous pouvez le constater, le rendement du Fonds omniresponsable FMOQ n’a rien à envier à la performance des fonds basés sur des critères qu’on pourrait qualifier de traditionnels. Son succès s’inscrit dans la tendance actuelle où l’investissement responsable connaît une croissance rapide. Les investisseurs y voient une valeur ajoutée à la performance financière des entreprises; en d’autres mots, on observe une corrélation positive entre les critères ESG et le rendement.

Quels sont les critères ESG ?

Voici les principales considérations dont tiennent compte les gestionnaires lors de la sélection des titres ESG.

| Facteurs environnementaux (E) |

- Changements climatiques et émission de carbone

- Émissions de gaz à effet de serre (GES)

- Pollution et substances toxiques

- Désinvestissement des combustibles fossiles

- Gestion de l’eau et des déchets

- Ressources naturelles durables

- Efficacité énergétique

- Technologies propres

- Édifices verts

|

| Facteurs sociaux (S) |

- Droits de la personne

- Santé et sécurité

- Conditions de travail des employés

- Impacts sur la communauté

- Diversité

- Évolution démographique

- Modèles de consommation

- Réputation des actionnaires

- Régimes terroristes ou oppressifs

|

| Facteurs de gouvernance (G) |

- Rémunération des dirigeants

- Indépendance des administrateurs

- Diversité des membres du conseil d’administration

- Alignement des actionnaires et des dirigeants

- Droit des actionnaires

- Transparence et divulgation

- Éthique et culture des affaires

|

La famille recomposée pourrait se définir comme étant l’union amoureuse de deux personnes, dont l’une ou chacune d’elles ont un ou des enfants issus d’une union antérieure. Les conjoints peuvent aussi avoir un ou des enfants communs. Bien que, dans le contexte, l’union de fait soit plus fréquente, le couple peut également opter pour le mariage.

On peut imaginer le niveau d’organisation requis lorsque toutes ces personnes habitent sous le même toit, et surtout en cas de garde partagée des enfants avec les ex-conjoints. Par ailleurs, la gestion financière au sein des familles recomposées présente également un important casse-tête : les conjoints doivent jongler avec le budget, les dépenses, les passifs et les revenus de chacun.

Avec la famille recomposée, chaque conjoint devrait revoir son testament, car le décès prématuré de l’un d’eux pourrait constituer un réel cauchemar pour le conjoint survivant et pour les enfants du parent décédé.

Penchons-nous sur le cas suivant. Lucie (42 ans), omnipraticienne, et Nicolas (45 ans), ingénieur, vivent en union de fait depuis sept ans. Lucie a deux enfants mineurs qu’elle a eus avec son ex-conjoint. Nicolas a un fils (Antoine 12 ans) issu de son union précédente avec Sophie. Lucie et Nicolas habitent ensemble dans une maison acquise conjointement il y a cinq ans. Ils vivent en union de fait, n’étant pas mariés. Aucun d’eux n’a un testament. Posons l’hypothèse que Nicolas est récemment décédé à la suite d’un accident.

Le décès sans testament

Comme Nicolas n’a pas de testament, tous ses biens (effets personnels, meubles, automobile, REER, CELI, REEE, autres placements, compte bancaire et sa moitié indivise de la maison) seront transmis à son fils Antoine, conformément au Code civil du Québec. À noter que la plupart des emprunts et dettes de Nicolas (incluant les impôts sur le revenu) devront être remboursés avant la distribution de l’héritage, sous réserve de l’emprunt hypothécaire.

Comme Antoine est mineur, sa mère (Sophie), sa tutrice légale, sera chargée de l’administration de son héritage jusqu’à ses 18 ans, après le règlement complet de la succession. À compter de 18 ans, il pourra prendre possession de son héritage.

Pour le règlement de la succession, un liquidateur devra être désigné. Sophie pourrait aussi être désignée à titre de liquidatrice de la succession.

L’imposition de la valeur du REER de Nicolas peut être étalée jusqu’aux 18 ans d’Antoine, si le REER est transféré dans un contrat de rente établi au nom de l’enfant. Le CELI et le REEE ne sont jamais imposables au décès. La succession devra cependant payer des impôts sur la plus-value accumulée sur les autres placements de Nicolas, déterminée selon leur valeur marchande au jour du décès. En ce qui concerne la moitié indivise de la maison, elle devrait pouvoir bénéficier de l’exemption pour gain en capital sur résidence principale.

Puisque Lucie et Nicolas n’étaient pas mariés, Lucie n’a aucun droit à l’égard de la succession de Nicolas, que ce soit comme héritière ou à titre de conjointe, et ce, peu importe la durée de leur union de fait. Les enfants de Lucie n’y ont aucun droit non plus, n’étant pas issus de l’union avec Nicolas.

Si Nicolas avait fait un testament comportant un legs universel en faveur d’Antoine, il aurait pu prévoir que l’héritage soit administré par une autre personne que son ex-conjointe (Sophie) et même au-delà des 18 ans de l’héritier. Deux options principales sont possibles : la fiducie testamentaire ou le régime de pleine administration. Un liquidateur peut aussi être désigné dans le testament, avec un remplaçant en cas d’impossibilité ou de refus.

Et si Nicolas avait voulu avantager Lucie ?

Le legs testamentaire

Dans un testament, Nicolas aurait pu prévoir le legs à titre particulier de son REER et de son CELI en faveur de Lucie, sa conjointe aux fins fiscales (la durée de leur vie commune étant supérieure à 12 mois). Ce type de legs permet d’éviter les impôts au décès sur le REER, à condition que Lucie le transfère dans son propre REER par roulement fiscal (sans diminuer ses droits de cotisation). Le CELI de Nicolas peut également être transféré dans le CELI de Lucie par roulement fiscal (sans réduire ses droits de cotisation). Dépendamment de l’importance monétaire de ces legs, ils pourraient être assortis d’une obligation pour le conjoint survivant de verser une somme d’argent aux enfants du défunt s’il veut hériter.

Le legs du REER au conjoint devrait toujours prévoir que tout impôt sur le REER devra être entièrement assumé par le conjoint, par exemple en optant pour le roulement fiscal. Si le legs ne prévoit pas cette condition, le conjoint pourra encaisser la valeur totale du REER du défunt sans impôt ni roulement fiscal, auquel cas les impôts au décès seront alors à la charge exclusive des légataires universels, soit les enfants du défunt. Ce serait un véritable désastre pour leur héritage. À noter qu’il n’y a aucune retenue d’impôt sur le versement d’un REER au décès.

Nicolas aurait pu également prévoir, dans un testament, de léguer tous ses biens à Lucie, sous réserve d’un legs d’argent et du REEE à Antoine. Toutefois, au décès subséquent de Lucie, tous ses biens (incluant l’héritage reçu de Nicolas) seront transmis à ses propres enfants. Dans ce cas, Antoine sera privé à jamais de l’héritage de son père. Bien que Lucie ait pu prévoir un legs en faveur d’Antoine dans son propre testament, elle sera toujours libre de changer d’avis dans le futur.

La fiducie testamentaire

La meilleure protection pour Antoine serait alors de remplacer le legs universel à Lucie par un legs universel consenti à une fiducie testamentaire constituée au bénéfice de Lucie. Il serait alors prévu qu’à compter du décès de Lucie, le résidu des biens en fiducie sera dorénavant détenu pour le bénéfice exclusif d’Antoine. À noter qu’il faut généralement éviter le legs du REER et du CELI à une fiducie testamentaire et opter plutôt pour un roulement fiscal en faveur du conjoint.

Il existe d’autres mécanismes juridiques permettant de retourner aux enfants du défunt les biens légués au conjoint (incluant les REER et CELI) au décès subséquent de ce dernier.

En ce qui concerne les autres biens transmis à Lucie ou à sa fiducie testamentaire (ex. : les placements et la moitié indivise de la maison), ils pourront bénéficier du roulement fiscal entre conjoints.

Les assurances vie

Vu les legs consentis à Lucie, Nicolas aurait pu souscrire à une police d’assurance vie payable à Antoine. Toutefois, pour éviter la tutelle de sa mère (en raison de l’âge mineur de l’enfant), il serait préférable que la prestation de décès soit payée à la succession de Nicolas afin d’être incluse dans le legs à Antoine, lequel sera administré par un fiduciaire ou un administrateur choisi par Nicolas, selon le cas.

Par ailleurs, les legs consentis à Lucie pourraient aussi être remplacés par un produit d’assurance vie payable en sa faveur au décès de Nicolas.

| Dans tous les cas de legs consentis en faveur de Lucie, le testament de Nicolas devra prévoir que si elle ne lui survit pas, ces legs seront alors consentis en faveur d’Antoine. |

Qu’en est-il de la maison suite au décès de Nicolas ?

Le contrat d’achat de la maison indique qu’il y a deux acheteurs, soit Lucie et Nicolas. Il n’y a aucune mention sur le pourcentage de chacun; chaque conjoint détient donc une part indivise de 50 %. La mise de fonds de 100 000 $ a été entièrement payée par Lucie.

L’emprunt hypothécaire et la responsabilité solidaire

Puisque le prix d’achat était de 500 000 $, les conjoints ont obtenu un prêt hypothécaire de 400 000 $. Selon le contrat de prêt, les emprunteurs sont Lucie et Nicolas, mais leur responsabilité est solidaire envers le prêteur (une clause usuelle). Par conséquent et en cas de défaut de paiement, le prêteur pourra exiger le remboursement complet de l’un ou de l’autre, nonobstant la part de 50 % de chacun. Par ailleurs, la part indivise de chacun dans la maison sert à garantir la totalité de l’emprunt hypothécaire, et non seulement la moitié de cet emprunt.

Inégalité de la mise de fonds

S’il n’y a aucune entente particulière entre les conjoints et vu qu’ils détiennent chacun 50 % de la maison, la mise de fonds de Lucie (100 000 $) sera généralement considérée comme un don indirect de 50 000 $ à Nicolas. En effet, au moment de la vente de la maison, le produit net sera généralement partagé de façon égale entre les deux conjoints, chacun détenant 50 % de la maison. En cas de conflit à cet égard, la récupération par Lucie de cette somme via les tribunaux demeure incertaine et aléatoire.

Mariés ou non, si les conjoints désirent que tout soit partagé moitié-moitié (incluant la mise de fonds), il existe deux options distinctes, dont l’une ou l’autre pourrait être prévue dans une entente écrite conclue entre eux :

- Nicolas devra rembourser la somme de 50 000 $ à Lucie lorsque la maison sera vendue. Lucie pourrait même exiger un rendement sur cette avance, pouvant correspondre à celui obtenu suite à la vente de la maison ;

- Nicolas sera responsable du remboursement d’une part plus importante de l’emprunt hypothécaire. Dans notre exemple, Nicolas assumerait une part de 250 000 $, tandis que Lucie assumerait une part de 150 000 $. Nicolas devra donc contribuer à 62,5 % de tout remboursement hypothécaire, incluant le remboursement du solde au moment de la vente de la maison. Ce serait comme si Nicolas empruntait seul une première somme de 100 000 $ (pour une mise de fonds égale à celle de Lucie) et qu’ensuite le solde de l’emprunt hypothécaire (300 000 $) était divisé entre les deux conjoints (chacun 150 000 $). À noter que ce type d’entente n’est pas opposable au prêteur, les acheteurs demeurant responsables solidairement.

Une analyse financière comparative pourrait être effectuée entre ces deux options.

Une autre possibilité serait d’accorder à Lucie un pourcentage plus élevé dans le titre de propriété de la maison. Si cela n’est pas fait au départ dans le contrat d’achat, cette solution nécessitera alors la conclusion d’un contrat de cession immobilière partielle par Nicolas en faveur de Lucie. Dans notre exemple, Lucie détiendra 60 % et Nicolas 40 %, en autant que tout versement hypothécaire soit partagé moitié-moitié.

La convention d’indivision

L’entente écrite concernant la détention de la maison par les conjoints est souvent désignée « convention d’indivision ». Outre les clauses usuelles, cette entente pourrait également prévoir ce qui suit :

- Si certains déboursés ne sont pas effectués conformément à ce qui est convenu au départ, il pourrait être prévu que les sommes payées en trop par un conjoint lui seront remboursées par l’autre, annuellement ou au moment de la vente de la maison, en plus d’un certain rendement. Cela pourrait viser les remboursements hypothécaires, les rénovations, les taxes foncières, les primes d’assurance et l’entretien ;

- Il pourrait aussi être prévu qu’au premier décès, le conjoint survivant aura l’option (ou l’obligation) d’acheter la part indivise de la maison détenue à ce moment par la succession du conjoint décédé.

Le décès de l’un des conjoints

Cette clause de décès permet au conjoint survivant de « récupérer » la maison dans l’éventualité où la part indivise du conjoint décédé a été transmise aux enfants de ce dernier. Une option d’achat est généralement prévue pendant un certain temps après le décès. Il s’agira plutôt d’une obligation d’achat si les conjoints ont souscrit à une police d’assurance vie afin de financer cette transaction ou si leur situation financière le permet.

Le prix d’achat est généralement établi selon la valeur marchande de la propriété au moment de la transaction. Il pourrait aussi s’agir d’un prix de faveur. Il sera également prévu que l’emprunt hypothécaire devra être entièrement transféré au conjoint survivant par le prêteur, sauf évidemment en présence d’une police d’assurance vie hypothécaire souscrite par les conjoints. Des modalités de paiement et d’autres conditions pourraient aussi être spécifiées.

Tant que l’option d’achat n’est pas exercée par le conjoint survivant, celui-ci pourrait alors bénéficier d’un droit d’usage exclusif de la maison pendant la même période (en assumant, seul, certaines dépenses ou en versant une indemnité périodique), après quoi la maison pourra être vendue sur le marché afin de répartir le prix de vente net entre le conjoint survivant et les héritiers.

Le testament de chacun peut évidemment prévoir le legs à titre particulier de sa part indivise de la maison en faveur du conjoint. Au premier décès, le conjoint survivant deviendra alors l’unique propriétaire de la maison. Avec ce legs, il est très important de prévoir que le conjoint survivant devra assumer la totalité de l’emprunt hypothécaire; si le legs ne prévoit pas cette condition, la part du défunt dans cet emprunt sera plutôt assumée par les légataires universels (par exemple, les enfants du défunt), ce qui pourrait être une catastrophe pour ces derniers. Ce legs au conjoint, qui constitue souvent un actif important, sera cependant un actif de moins à léguer aux enfants du conjoint décédé; à cet égard, le legs pourrait aussi prévoir que le conjoint devra verser une somme d’argent aux enfants s’il veut hériter.

Puisque le legs testamentaire peut être modifié en tout temps par le testateur et à son entière discrétion, la meilleure protection pour le conjoint survivant constitue la clause de décès prévue dans la convention d’indivision (bien qu’il doive acheter la part indivise de la maison, contrairement à la gratuité du testament). À défaut de telle clause, le conjoint survivant risque de se retrouver copropriétaire de la maison avec les enfants du conjoint décédé. Si ces enfants sont mineurs, ils seront alors représentés par l’autre parent, lequel pourrait exiger la vente de la maison. À noter qu’en droit québécois, le legs contenu dans une convention est totalement invalide. Par ailleurs, il n’existe pas au Québec de droits de survie en faveur du conjoint copropriétaire.

Seul un contrat de mariage pourrait prévoir qu’au premier décès, la part indivise de la maison détenue au jour du décès sera léguée à l’époux survivant, de façon irrévocable.

Si Nicolas avait été le seul propriétaire de la maison, il aurait pu choisir l’une des options testamentaires suivantes afin de permettre à Lucie de bénéficier de la maison après le décès :

- Le legs à titre particulier de la maison à Lucie, en pleine propriété ;

- Un legs permettant à Lucie de bénéficier d’un droit d’usage exclusif de la maison, jusqu’à son décès ou pendant un certain temps après le décès de Nicolas. À l’expiration de ce droit, la maison serait remise à Antoine. La loi prévoit plusieurs mécanismes juridiques pour le droit d’usage exclusif : la fiducie, l’usufruit, le droit d’usage et la substitution, qui seront déclenchés uniquement au décès de Nicolas. Le testament pourrait prévoir le versement d’une indemnité mensuelle par Lucie. Ces mécanismes demeurent toutefois fort complexes, tant sur le plan légal que fiscal. La convention d’indivision pourrait aussi prévoir certaines protections pour Lucie.

|

Exemption pour gain en capital réalisé à la vente de la maison

Lors de la vente de la maison par les deux conjoints, ils pourront chacun réclamer une exemption afin que le gain en capital ne soit pas imposable. Cette exemption ne comporte aucun montant maximal.

Pour l’année de la vente, chacun des conjoints devra indiquer dans ses déclarations de revenus les années choisies aux fins du calcul de cette exemption (de l’année de l’achat jusqu’à l’année de la vente). Si les deux conjoints n’ont détenu aucune autre propriété d’habitation depuis l’achat de la maison, 100 % du gain en capital sera exempté.

Une seule propriété admissible

Bien qu’une propriété secondaire (ex. : un chalet) soit également admissible à cette exemption, les lois fiscales précisent qu’une seule propriété à la fois peut l’être annuellement. C’est le cas, par exemple, lorsque le couple détient une maison et un chalet au cours des mêmes années et que l’une de ces résidences est vendue.

Une seule propriété par couple

À noter que cette notion d’une seule propriété à la fois s’applique au couple, et non à chacun des conjoints séparément. Pour chaque année de détention, ils devront donc choisir entre la maison et le chalet, indépendamment du titre de propriété de chacun (seul ou en indivision). Cette restriction vise tant les conjoints mariés que les conjoints de fait. Par ailleurs, ces derniers sont reconnus comme tels aux fins fiscales après 12 mois de vie conjugale ou dès qu’ils ont un enfant ensemble.

Si, par exemple, chaque conjoint détient une propriété distincte (maison, condominium ou chalet), un seul pourra bénéficier de l’exemption pour chaque année au cours de laquelle les deux propriétés sont détenues. À noter que la priorité de choix est toujours accordée au conjoint qui est le premier à vendre sa propriété, ce qui pourrait s’avérer fiscalement coûteux pour l’autre.

Une utilisation optimale de l’exemption entre les conjoints peut se traduire par d’importantes économies d’impôt pour le couple. Les conjoints peuvent aussi convenir de partager équitablement cette exemption.

Évidemment, à la suite d’une séparation, un conjoint pourrait être tenté de vendre rapidement sa propriété d’habitation afin de bénéficier de l’exemption, au détriment de son ex-conjoint. Une convention conclue entre les conjoints durant la vie commune pourrait prévoir un partage équitable de cette exemption entre eux, notamment en cas de séparation. À défaut, une autre entente conclue dans le cadre de la séparation pourrait aussi être utile à cet égard.

Au décès

Cette exemption est également disponible au décès, à l’égard de toute propriété d’habitation détenue par le défunt (seul ou en indivision). Si c’est le conjoint survivant qui en hérite par roulement fiscal, il pourra bénéficier de l’exemption à laquelle avait droit le défunt pour les années antérieures à son décès, lorsque la propriété sera éventuellement vendue.

Le régime de pension de Nicolas

Dans le cadre de son emploi dans une firme d’ingénieurs, Nicolas participait au régime de pension offert par son employeur. Selon la loi et les modalités du régime, une prestation de décès sera versée à Lucie (une somme forfaitaire de 475 000 $, selon la valeur du régime de Nicolas en septembre 2021). Les lois québécoises prévoient qu’au décès du participant, le conjoint a un droit prioritaire à cette somme.

| Selon ces lois, le conjoint est la personne mariée au partici-pant, ou son conjoint de fait avec qui il vit maritalement depuis au moins trois ans ou depuis au moins 12 mois s’ils ont eu un enfant ensemble. Pour un régime de pension régi par les lois fédérales, le conjoint est la personne mariée au participant, ou son conjoint de fait avec qui il vit dans une relation conjugale depuis au moins 12 mois. |

La priorité au conjoint survivant

Ce droit du conjoint survivant est prioritaire, même si Nicolas avait spécifiquement désigné son fils à titre de légataire de son régime de pension dans un testament, ou à titre de bénéficiaire auprès de l’administrateur du régime. Cette priorité vise la valeur entière du régime accumulée tout au long de la vie de Nicolas, et non seulement la valeur accumulée durant sa vie commune avec Lucie.

La somme encaissée par Lucie sera entièrement imposable. Elle pourra cependant éviter ces impôts en transférant cette somme dans son propre REER par roulement fiscal (sans réduire ses droits de cotisation).

| Si Lucie n’avait pas survécu à Nicolas, la prestation de décès aurait été versée à Antoine, à titre d’héritier ou de béné-ficiaire, selon le cas. Les incidences fiscales sont similaires à celles applicables au REER transmis à Antoine. |

Le conjoint peut y renoncer

Certaines lois prévoient que le conjoint peut renoncer d’avance à son droit à une prestation forfaitaire de conjoint survivant, en déposant un formulaire de renonciation auprès de l’administrateur du régime. Le conjoint peut cependant annuler sa renonciation en tout temps et à son entière discrétion.

Si Nicolas avait été à la retraite au moment de son décès, Lucie aurait reçu une rente de conjoint survivant tout au long de sa vie.

Cette priorité du conjoint survivant est souvent méconnue. La plupart des gens ignorent que la désignation des enfants à titre de légataires ou de bénéficiaires de leur régime de pension n’a aucun effet à l’encontre de cette priorité. Cette situation, appelée parfois « coût successoral de l‘amour », peut devenir fort problématique dans le cas des familles recomposées.

Le Régime de rentes du Québec (RRQ)

Au cours de sa vie, Nicolas a versé des cotisations au RRQ à titre d’employé. Par conséquent, Lucie aura droit, en tant que conjointe de fait, à une rente de conjoint survivant du RRQ tout au long de sa vie, payable mensuellement, sous réserve d’une possible réduction à compter du versement mensuel de sa propre rente de retraite du RRQ. Cette rente est versée à compter du décès, quel que soit l’âge du conjoint survivant.

Aux fins de la loi, le conjoint survivant est la personne mariée au participant, ou son conjoint de fait avec qui il vit maritalement depuis au moins trois ans ou depuis au moins 12 mois s’ils ont eu un enfant ensemble.

La rente de conjoint survivant du RRQ n’enlève rien aux héritiers, puisqu’à défaut de conjoint, aucune somme de remplacement ne devient payable aux héritiers du participant.

Le RRQ prévoit également le versement d’une prestation de décès maximale de 2 500 $ aux héritiers du participant, qu’il y ait un conjoint survivant ou non au moment du décès. Une rente d’orphelin du RRQ sera aussi payable mensuellement à Antoine, le fils de Nicolas, jusqu’à ses 18 ans, qu’il y ait un conjoint survivant ou non au moment du décès.

Cette étude de cas concerne les conjoints de fait. Et si les conjoints avaient été mariés, la situation serait-elle différente ? À suivre dans la prochaine édition de votre Bulletin.

Le présent texte est d’application générale et n’a pour but que de fournir au lecteur des informations générales en matière de planification financière, successorale et fiscale. Pour des conseils spécifiques à l’égard de votre situation personnelle, nous vous invitons fortement à consulter un professionnel (avocat, notaire, fiscaliste ou comptable).

Le mois de septembre marque le lancement d’infolettres et de blogues spécialement conçus pour les médecins en pratique et ceux en devenir. Désignés « Omni avisé » et « Relève avertie », ces projets visent à vous donner des conseils sur les finances personnelles et l’investissement, en plus de vous informer en primeur de nos activités et promotions. Vous recevrez donc, huit fois par année, votre infolettre afin de parfaire votre savoir financier.

Si vous n’avez pas reçu votre édition du mois de septembre, nous vous invitons à signaler votre intérêt, en cliquant sur le bouton « Abonnez-vous à nos communications » situé en bas de page de notre site Internet ou parlez-en à votre conseiller.

Nous sommes heureux d’annoncer le gagnant de notre concours « Profitez d’une plus grosse ristourne » : Docteur Daniel Bélanger, de Montréal.

Selon le règlement du concours, le gagnant s’est vu déposer un montant de 10 000 $ dans son compte enregistré rapatrié chez Fonds FMOQ.

Rappelons que les clients ayant transféré un de leurs régimes enregistrés (REER, FERR, CELI, REEE ou REEI) chez nous, entre mars et juin 2021, étaient admissibles au tirage.

Vous étiez nombreux à accueillir cette initiative avec enthousiasme. Nous vous remercions de votre confiance.

Contexte économique

La croissance de l’économie mondiale s’est poursuivie durant le troisième trimestre de 2021. La vaccination a progressé dans la plupart des pays et les nouvelles mesures de confinement ont été limitées en dépit de la hausse de cas de variants dans plusieurs pays.

La vigueur de la croissance a toutefois contribué à une accélé-ration de l’inflation. Aux États-Unis, le taux d’inflation a atteint 5,4 % en juillet, avant de redescendre légèrement en août. Plusieurs éléments, dont la hausse des prix de l’énergie et les difficultés d’approvisionnement des manufacturiers ont contribué à cette hausse importante des prix. De plus, la pénurie de main-d’œuvre dans plusieurs secteurs d’activité contribue à l’augmentation des salaires. Les autorités monétaires, qui soutenaient que cette hausse de l’inflation était temporaire ou transitoire, ont commencé à changer de discours au cours de l’été. En effet, plusieurs banques centrales envisagent maintenant de réduire les mesures de stimulation en place afin d’éviter une surchauffe ou une hausse incontrôlée de l’inflation.

Aux États-Unis, l’assouplissement des mesures sanitaires et les retombées du plan de relance adopté en mars ont soutenu la croissance de la consommation. Le produit intérieur brut (PIB) est enfin revenu au niveau du début de 2020, soit avant la pandémie. On ne peut toutefois pas en dire autant de l’emploi. En effet, en fin de trimestre, on comptait environ 5,5 millions de travailleurs de moins qu’en février 2020. Pourtant, comme on le mentionnait plus tôt, les employeurs de plusieurs secteurs peinent à recruter les travailleurs. Cette situation s’explique notamment par la décision de plusieurs personnes de quitter le marché du travail pour s’occuper de proches atteints de la COVID-19. Au cours des prochains mois, le retrait de certaines mesures de soutien aux individus et les perspectives de salaires plus élevés pourraient atténuer cette situation.

Au début de l’été, l’économie canadienne a été affectée par les ruptures d’approvisionnement dans l’industrie automobile. La difficulté à importer les microprocesseurs nécessaires à la fabrication des véhicules a entraîné une baisse temporaire de la production et de l’exportation d’automobiles. Malgré une quatrième vague de la COVID-19, il y a eu peu de nouvelles mesures de confinement à l’échelle du Canada. Dans les faits, on a observé une baisse des dépenses des consommateurs à l’épicerie au bénéfice des dépenses pour les services de restauration. Par ailleurs, les importantes hausses de prix des maisons des derniers mois affectent les futurs acheteurs. En conséquence, les ventes de propriétés et les mises en chantier ont diminué au cours de l’été.

Après avoir débuté l’année 2021 en lion, l’économie du Royaume-Uni a été affectée, au cours de l’été, par la hausse des cas du variant Delta. La forte baisse des ventes des détaillants illustre l’effet des mesures de confinement imposées par les autorités britanniques. Du côté de la zone euro, on a assisté à une légère baisse des indicateurs de confiance et deproduction. Ces mouvements ne présagent toutefois pas de ressac pour l’économie.

En Chine, on observe un plafonnement du rythme de croissance après l’important rebond du début de l’année. Les autorités chinoises doivent agir incessamment pour maintenir un niveau acceptable de croissance. Au cours de l’été, plusieurs pays d’Asie, dont le Japon, ont fait face à une recrudescence des cas de COVID-19. En conséquence, la mise en place de mesures de confinement a nui à leur croissance économique. L’augmentation du nombre de personnes vaccinées et le retrait des mesures de confinement devraient permettre une accélération de la croissance en Asie au cours des prochains mois.

Politique monétaire et titres à revenu fixe

Compte tenu de la vigueur de la reprise et de la hausse substantielle de l’inflation, la Banque du Canada a décidé de réduire à nouveau le montant de ses achats de titres sur les marchés. Ces transactions ont permis, depuis le début de la pandémie, de fournir de la liquidité et de maintenir le niveau des taux obligataires à plus long terme. L’effet de cette mesure a été bénéfique au marché immobilier.

Pour sa part, la Réserve fédérale américaine devrait commencer à réduire ses achats au cours de l’automne. Notons que les taux directeurs nord-américains, qui servent de base aux taux de court terme, devraient rester stables jusqu’au dernier trimestre de 2022.

Au troisième trimestre, les bonnes perspectives de croissance économique et l’augmentation du taux d’inflation ont causé une hausse des taux obligataires. Le taux d’une obligation du Canada à échéance de 10 ans est ainsi passé de 1,39 % à 1,51 %. Notons que la solidité de l’économie a permis de maintenir les écarts de taux des titres de sociétés.

Le dollar canadien a oscillé entre 0,78 $US et 0,81 $US durant le trimestre. La force de notre devise s’explique notamment par la décision de la Banque du Canada de réduire la détente monétaire et par la demande soutenue pour le pétrole et les autres ressources naturelles.

Marchés boursiers

Plusieurs indices boursiers ont touché de nouveaux sommets durant le troisième trimestre. Des turbulences sont toutefois apparues en septembre et les gains enregistrés en juillet et août ont été largement effacés. Parmi les facteurs ayant contribué à causer cette volatilité des cours boursiers, citons la perspective du retrait des mesures de stimulation des banques centrales, la hausse des taux obligataires ainsi que les pressions exercées sur les marges bénéficiaires par les ruptures des chaînes d’approvisionnement et la rareté de la main-d’œuvre.

Par ailleurs, on a continué d’observer une rotation des investissements boursiers des secteurs de croissance vers les secteurs de type valeur. Ceux-ci sont plus susceptibles de profiter des hausses éventuelles des taux d’intérêt.

Les bénéfices trimestriels publiés par les entreprises ont généralement été à la hauteur des attentes. Plusieurs d’entre elles savent maintenant naviguer dans un contexte de pandémie. Elles ont su tirer parti des changements des habitudes et des besoins de leurs clients.

Sur le marché canadien, les titres de petite capitalisation ont accusé un recul trimestriel. Pour leur part, les grandes capitalisations ont terminé le trimestre à peu près au même niveau qu’elles l’avaient commencé.

Les marchés outre-mer ont connu un sort semblable à ceux des marchés nord-américains : un mois de juillet correct, une belle progression en août, mais un recul en septembre ramenant les indices à la case départ.

Durant le troisième trimestre, la perspective d’un durcissement de la réglementation en Chine, les nombreuses interventions de l’État chinois auprès des entreprises négociées en Bourse et les importantes difficultés de la société immobilière chinoise Evergrande ont assombri les perspectives du marché boursier chinois.

À l’horizon

Au cours des prochains trimestres, la reprise mondiale entamée depuis quelques mois devrait se poursuivre. Le déploiement des vaccins dans les grandes économies du monde permettra de maintenir un rythme de croissance supérieur à la moyenne historique. Petit à petit, les secteurs encore affectés par la pandémie, comme le tourisme, bénéficieront également de la reprise de leurs activités.

La reprise sera également soutenue par le déploiement de l’épargne accumulée par les consommateurs au cours des 18 derniers mois. Les dépenses de consommation sont au cœur de l’économie de plusieurs pays, dont le nôtre.

Nous croyons que la récente hausse des indicateurs d’inflation s’avérera un phénomène temporaire. Les hausses de prix des derniers mois sont essentiellement liées à la réouverture de l’économie et aux problèmes de ruptures des chaînes d’approvisionnement. Ces facteurs négatifs s’atténueront progressivement. Le retour de l’inflation à un niveau plus compatible avec les objectifs des banques centrales permettra aux autorités de voir au-delà de ces données de court terme. En conséquence, elles devraient maintenir leurs taux directeurs au niveau actuel jusqu’au dernier trimestre de 2022. Les conditions fiscales et monétaires demeureront donc stimulantes pour la croissance économique.

Alimentée par la bonne croissance des bénéfices des sociétés, la hausse des cours se poursuivra sur les marchés boursiers. Les taux obligataires continueront d’augmenter de façon progressive, sans compromettre la reprise économique ni la trajectoire des indices boursiers.

Un tel contexte sera particulièrement favorable aux actions canadiennes et à celles des pays émergents. Le dollar canadien devrait, lui aussi, être avantagé par la forte demande pour les ressources naturelles. En contrepartie, le rendement des indices obligataires sera affecté à la baisse par la hausse progressive des taux d’intérêt à long terme.

Du côté des marchés

Pas besoin de suivre assidument l’actualité financière et économique pour remarquer que le mot « inflation » est sur toutes les lèvres. Nous y consacrons d’ailleurs un plein article un peu plus loin dans ce bulletin. En mars dernier, on notait déjà un redressement de la courbe des taux d’intérêt dû à une recrudescence de l’inflation anticipée et cela expliquait la baisse de 5 % de la valeur du principal indice obligataire canadien au premier trimestre 2021.

Malgré tout ce qui s’est dit et écrit depuis ce temps au sujet d’une hausse généralisée des prix, les marchés obligataires ne semblent pas trop inquiétés puisque les taux d’intérêt ont même légèrement baissé au deuxième trimestre. L’inflation serait donc « transitoire » et s’expliquerait par plusieurs facteurs temporaires dont le principal est la réouverture de l’économie post-pandémie. Comme vous vous en doutez, la chaîne d’approvisionnement mondiale n’est pas encore pleinement rétablie puisque la vaccination est plutôt inégale à l’échelle de la planète et que la COVID-19 affecte encore beaucoup certains endroits du globe.

Pour revenir aux taux d’intérêt, ajoutons qu’à sa rencontre du 16 juin dernier, la Réserve fédérale américaine nous indiquait vouloir hausser son taux directeur de 0,50 %… d’ici la fin 2023 ! Ce n’est donc rien de très significatif, mais c’est tout de même une année avant les anciennes prévisions. Et tout porte à croire que les injections de liquidités seront revues à la baisse d’ici là.

Pendant que toute l’attention était tournée vers l’inflation et les taux d’intérêt, les marchés boursiers ont continué à croître au cours des trois derniers mois, poussés vers de nouveaux sommets historiques grâce à des hausses de profits plus élevées qu’attendu et par l’espoir que nous connaîtrons quelques trimestres de forte croissance économique. Dans cet environnement favorable, les Fonds FMOQ affichent des résultats très enviables à la mi-année.

Le cap d’Un milliard d’actifs en Gestion privée

Au 31 mai dernier, la valeur des actifs de notre service de gestion privée de portefeuille dépassait le cap du 1 milliard de dollars. Sincères remerciements à notre précieuse clientèle pour cette marque de confiance. Notre équipe s’engage à faire tout en son pouvoir pour demeurer à la hauteur de vos attentes.

Vers un retour en présentiel

En vertu des directives gouvernementales, nous amorçons, dès juillet, notre retour progressif au bureau. Au cours de l’automne, tous nos employés travailleront à temps plein dans nos locaux. Vous pouvez dès maintenant rencontrer votre conseiller à l’endroit et selon l’horaire qui vous convient le mieux. La visioconférence que plusieurs ont expérimentée au cours de la pandémie demeurera sans équivoque un outil additionnel de communication. Nous sommes entièrement à votre service.

Informations semestrielles sur les Fonds FMOQ

Les États financiers intermédiaires, le Rapport de la direction sur les rendements et l’Aperçu des Fonds FMOQ pour l’exercice se terminant le 30 juin 2021 seront disponibles au cours de l’été. Des dispositions réglementaires permettent de les expédier uniquement aux participants qui en font la demande. Si vous n’avez pas déjà signifié votre intérêt à les recevoir, vous pouvez le faire dès maintenant en communiquant avec nous. Nous vous rappelons que ces documents seront accessibles, dès qu’ils seront disponibles (en août), dans notre site Internet et celui des Autorités canadiennes en valeurs mobilières (www.sedar.com). Nous vous invitons à en prendre connaissance et, le cas échéant, à nous faire part de vos questions et commentaires.

Votre profil d’investisseur

Depuis plusieurs années déjà, nous utilisons un questionnaire afin d’établir votre profil d’investisseur. Ce document nous permet, entre autres, de déterminer votre horizon de placement et votre tolérance au risque. Grâce à cet outil, nous pouvons, d’une part, nous assurer que vos portefeuilles correspondent au niveau de risque que vous êtes en mesure d’assumer et, d’autre part, établir avec vous une stratégie de placement correspondant parfaitement à votre situation. En période de grandes fluctuations des marchés, il est important d’avoir un profil en parfaite adéquation avec votre situation.

En revanche, il ne faut pas céder à la tentation d’ajuster votre profil d’investisseur en fonction des aléas des marchés. Plusieurs investisseurs ont un profil audacieux en période haussière des marchés et deviennent conservateurs lorsque ces derniers subissent une correction. De tels changements influencés par les tendances des marchés s’avèrent parfois très coûteux, car les ajustements de portefeuille qui en découlent vont nécessairement à l’encontre de la maxime qui dit que l’on doit acheter « bas » et vendre « haut ». L’établissement de son profil d’investisseur permet de conserver une vision à long terme et de laisser l’émotivité de côté.

Votre relevé de placement au 30 juin présente le profil d’investisseur pour chacun de vos portefeuilles, en regard de leur répartition d’actifs. Nous vous invitons à prendre connaissance de ces renseignements et à communiquer avec votre conseiller pour lui faire part de tout changement dans votre situation

financière pouvant nécessiter la révision de vos profils d’investisseur. Sachez par ailleurs qu’avec les fluctuations des marchés observées depuis un an, il est possible que vos portefeuilles se soient éloignés d’eux-mêmes de votre répartition cible. Nous vous remercions à l’avance de votre collaboration dans le cadre de cette démarche.

Une deuxième opinion est toujours bienvenue

Au cours de la dernière année, plusieurs personnes se sont prévalues de notre service de deuxième avis sur les investissements. Dans ce cadre, nous comparons aux marchés les placements que vous détenez dans d’autres institutions financières et vous formulons un avis objectif sur ceux-ci. Bien que plusieurs sont ressortis de l’expérience rassurés, certains ont eu de nombreuses surprises sur la composition, les rendements, la répartition et les frais de leurs portefeuilles. Gratuit, ce service vous est offert sans obligation. À vous d’en profiter.

La cause des médecins en difficulté

À défaut de contribuer au traditionnel tournoi de golf des Fédérations médicales au profit du programme d’aide aux médecins du Québec (PAMQ), nos sociétés sont fières de soutenir cette cause par un généreux don à la Fondation du PAMQ.

Tournée des associations affiliées à la FMOQ

Si la situation le permet, comme par les années avant la pandémie, nous serons présents aux diverses assemblées des associations affiliées à la FMOQ l’automne prochain. Cette tournée constitue pour nous une occasion privilégiée de vous rencontrer et de nous familiariser avec les préoccupations des membres de la Fédération. Nous anticipons le plaisir de vous y voir en personne.

La confidentialité de vos données

L’ensemble des données contenues dans les dossiers, physiques et électroniques, de nos participants sont traitées en toute confidentialité. Nous attachons une attention particulière à la sécurité de ces informations et seules les personnes autorisées y ont accès.

Nous tenons également à vous rappeler qu’en vertu de la Loi sur la protection des renseignements personnels dans le secteur privé, vous avez le droit de consulter les renseignements personnels vous concernant et, si vous le désirez, d’en obtenir une copie. Vous pouvez également corriger votre dossier, le compléter ou encore faire retirer votre nom de nos listes de sollicitation.

Déménagement ou changement de coordonnées ?

Si vous avez déménagé, changé d’adresse courriel ou effectué toute autre modification à vos coordonnées personnelles, pensez à nous en faire part. Il suffit de nous téléphoner ou de nous envoyer un message électronique sécurisé via votre espace client. Vous pouvez également nous faire parvenir une note à cet effet par la poste. Cette dernière doit contenir vos anciennes et vos nouvelles coordonnées, en plus d’être signée.

Il y va de votre intérêt, car la Loi sur le Curateur public nous oblige à remettre à Revenu Québec toutes les sommes non réclamées après un délai prescrit.

Bonnes vacances

Nous profitons de l’occasion pour vous souhaiter d’excellentes vacances. Nous vous invitons à profiter de cette période d’accalmie pour prendre rendez-vous avec votre conseiller et réviser vos portefeuilles.

Pendant toute la saison estivale, nos bureaux demeurent ouverts selon l’horaire régulier, soit de 8 h 30 à 16 h 30, du lundi au vendredi.

Bonification de la Sécurité de vieillesse

Tous les prestataires de la Sécurité de la vieillesse (SV) âgés de 75 ans ou plus en juin 2022 recevront un montant additionnel de 500 $. Ce paiement unique, imposable, sera versé en août 2021 et ne sera pas assujetti à l’impôt de récupération de la SV.

Il est également proposé d’augmenter les prestations mensuelles de la SV de 10 % à compter de juillet 2022 pour les bénéficiaires âgés de 75 ans ou plus. Cette bonification devrait se traduire par une somme additionnelle de 766 $ pour la première année.

Taxe sur certains biens de luxe

Le budget fédéral propose d’instaurer une nouvelle taxe de vente au détail sur certains biens de luxe acquis à compter du 1er janvier 2022.

Pour les voitures de tourisme et les petits aéronefs de plus de 100 000 $ (avant taxes), le montant de la taxe correspondra au moindre de : 1) 10 % de la valeur totale du bien ou 2) 20 % de la valeur supérieure à 100 000 $.

Pour les bateaux de plaisance de plus de 250 000 $ (avant taxes), le montant de la taxe s’élèvera au moindre de : 1) 10 % de la valeur totale du bateau ou 2) 20 % de la valeur supérieure à 250 000 $.

La location à long terme de ces biens sera également assujettie à cette nouvelle taxe. Les taxes de vente TPS et TVQ s’appliqueront en sus.

Exemple : Calcul de la taxe sur un bien de luxe Prix d’achat de la voiture de luxe : 125 000 $

La taxe sera égale au moindre de :

1) 10 % x 125 000 $ = 12 500 $

2) 20 % x (125 000 $ – 100 000 $) = 5 000 $

Dans notre exemple, le montant de la nouvelle taxe de vente fédérale s’élèvera donc à 5 000 $.