Dans un discours prononcé en 2017 sur les fondements de l’inflation fondamentale, le sous-gouverneur de la Banque du Canada, Lawrence L. Schembri, rappelait que « l’inflation est simplement une hausse généralisée du prix moyen des biens et services sur une période donnée, autrement dit une hausse tendancielle du coût de la vie ».

Cette perte du pouvoir d’achat, qui doit être distinguée de l’augmentation du coût de la vie, est mesurée par le taux de progression de l’indice des prix à la consommation (IPC) publié par Statistique Canada. Pour déterminer l’IPC, l’organisme fédéral suit l’évolution du coût d’un « panier d’achat » à pondération fixe constitué de biens et de services représentatifs de la consommation des ménages.

Notre banque centrale s’affaire à maintenir l’inflation mesurée par l’IPC à un niveau bas et stable, soit autour de 2 % par année, une cible qui est la même depuis le début des années 1990. Si elle prévoit que la demande globale excédera la production potentielle ou lui sera inférieure, elle relèvera ou abaissera son taux directeur, selon le cas, afin de combler l’écart et de maintenir l’inflation mesurée par l’IPC à la cible.

Le sous-gouverneur a toutefois précisé que même si la banque visait un taux d’inflation bas, stable et prévisible, elle devrait toujours composer avec de fortes variations de l’inflation mesurée par l’IPC.

Lorsque l’inflation est effectivement à un niveau bas, stable et prévisible, l’économie peut croître à un rythme soutenable, notamment en raison de la prévisibilité des coûts, permettant aux entreprises, aux investisseurs et aux consommateurs de planifier leurs dépenses, leurs investissements ou leurs épargnes. À l’inverse, une forte inflation compromet cette capacité d’anticipation, car l’instabilité et l’imprévisibilité en découlant empêchent l’économie de fonctionner de façon optimale.

Comme l’inflation avoisine les 2 % lorsque l’économie tourne pratiquement à plein régime, soit lorsque l’offre et la demande de biens et services demeurent à peu près équilibrées, la Banque du Canada s’emploie à la maintenir autour de ce taux, de sorte que les acteurs économiques puissent savoir raisonnablement à quoi s’attendre et prendre des décisions financières éclairées à long terme, condition essentielle à la croissance économique et à la création d’emplois.

En mars 2020, à la suite de la confirmation de la pandémie de la COVID-19 par l’Organisation mondiale de la santé (OMS), les gouvernements du Canada et du Québec ont déclaré l’urgence sanitaire. Des mesures de contrôle de même que des mesures budgétaires, fiscales et monétaires ont été mises en place pour contrer les répercussions négatives que la récession mondiale pourrait avoir sur les individus et les entreprises.

La Banque du Canada a procédé à des rachats massifs d’actifs financiers, une pratique ayant entraîné une augmentation significative de 18 % de la masse monétaire. Le taux d’épargne des ménages canadiens par rapport à leur revenu disponible a franchi les 28 % au milieu de l’année dernière, comparativement à 3,6 % à la fin de 2019.

Les changements dans les habitudes de consommation ont été considérables, car les ménages ont acheté davantage de biens et services d’importance moindre dans le panier d’achat servant au calcul de l’IPC1, tout en dépensant moins pour s’en procurer d’autres plus déterminants aux fins de ce calcul.

La crise sanitaire n’est pas terminée et les mesures exceptionnelles des gouvernements contribuent à la relance de l’économie et à son corollaire : un rebond de l’inflation durant cette période de normalisation.

Nous sommes tous à même de constater que les prix du panier d’épicerie, des matériaux, des maisons, des loyers et de l’essence augmentent substantiellement alors que le taux d’inflation demeure faible. Plusieurs se questionnent donc sur la tendance actuelle.

Les spécialistes et les investisseurs s’interrogent sur la façon dont l’argent injecté dans l’économie au cours de la dernière année et retenu dans les comptes sera dépensé lorsque les consignes de confinement seront levées. Tout comme lors de la crise financière mondiale, ils redoutent que l’argent accumulé n’entraîne une période d’inflation préjudiciable, et ce, même si l’après-crise avait été suivie par une inflation faible.

Des experts sont d’opinion, qu’indépendamment de l’ampleur des mesures mises en œuvre, la relance générera une forte inflation si (et seulement si) l’économie tourne à plein régime et les salaires commencent à augmenter plus vite que l’inflation, ce qui n’est pas le cas présentement.

En ce qui concerne les interventions d’envergure de notre banque centrale, personne n’est vraiment en mesure de déterminer précisément leurs répercussions en termes d’inflation. On peut toutefois tenir pour acquis qu’elle augmentera au cours des prochains mois parce qu’elle a chuté considérablement à la même période, l’an dernier. Les spécialistes qualifient cette période de transition d’inflation technique.

Alors que le gouverneur de la Banque du Canada affirme ne pas croire que le seuil d’une inflation de 2 % soit atteint plus rapidement que prévu en dépit des campagnes de vaccination massive et des mesures gouvernementales de relance économique, les marchés obligataires, eux, ne sont pas du même avis et anticipent une hausse prochaine de l’inflation. Le rebond des taux de rendement à long terme en témoigne éloquemment.

Les plus récentes données de Statistique Canada semblent leur donner raison alors que l’inflation annuelle a atteint, en avril dernier, son plus haut niveau en près d’une décennie, un troisième record en autant de mois.

Selon une enquête de la Bank of America, les gestionnaires de portefeuille sont préoccupés par les impacts indirects de la pandémie de la COVID-19 sur les marchés financiers, l’inflation constituant à cet égard le pire scénario à venir, le facteur le plus inquiétant2. Dans une proportion de 93 %, ils s’attendent à un mouvement haussier de l’inflation mondiale d’ici 2022.

Avec un rythme de croissance élevé, l’inflation pourrait conduire à une surchauffe de l’économie américaine et à une hausse généralisée des prix et, par le fait même, inciter la Réserve fédérale (la Fed) à relever ses taux d’intérêt, court-circuitant du coup la reprise économique et la dynamique haussière des marchés financiers.

De son côté, la Deutsche Bank, la plus importante banque allemande, a lancé un signal d’alarme anxiogène en qualifiant la hausse des prix de bombe à retardement et en concluant à la possibilité d’une crise mondiale particulièrement destructrice à court ou moyen terme.

La multiplicité des opinions ou des anticipations divergentes laisse entrevoir un avenir d’autant plus flou que de nombreuses inconnues persistent. Elle confirme surtout qu’en ce qui concerne les prévisions d’inflation, « l’analyse n’a jamais été aussi complexe », comme le rappelait récemment avec à-propos le rédacteur en chef de The Conversation. Selon lui, « les hausses des prix peuvent ne pas constituer une menace, mais une opportunité, par leur capacité de déprécier en partie les surliquidités spéculatives qui pèsent sur l’économie dite réelle3 ».

Tout compte fait, comme dans toute situation épineuse où l’inconnu prédomine, il importe que la raison prévale sur les états d’âme, que la rigueur l’emporte sur les approximations et que la réflexion prime sur la précipitation.

La science enseigne qu’une pandémie provoque une réaction, accélère la vitesse de changement et s’avère un catalyseur de mouvement. Aussi, tant pour les investisseurs individuels qu’institutionnels, l’onde de choc de la crise sanitaire comporte des occasions d’investir dès à présent.

Un mot d’ordre demeure cependant : ne pas omettre de diversifier ses placements, respecter son profil d’investisseur et, de façon particulière, sa tolérance au risque.

1 Le panier principal de l’IPC comprend huit composantes principales que sont l’alimentation, le logement, les transports, les dépenses ménagères, l’ameublement et les électroménagers, l’habillement, les soins de santé et les soins personnels, les sports ainsi que les voyages, la formation et les loisirs, de même que l’alcool, les produits du tabac et le cannabis récréatif. Le panier consiste aussi de composantes de niveau intermédiaire et de base.

2 « L’inflation inquiète davantage que la COVID », Conseiller, 8 avril 2021 [https://www.conseiller.ca/nouvelles/economie/linflation-inquiete-davantage- que-la-covid/].

3 WHITE, Scott. « Prévisions d’inflation : l’analyse n’a jamais été aussi complexe », The Conversation, 20 avril 2021. [https://theconversation.com/ previsions-dinflation-lanalyse-na-jamais-ete-aussi-complexe-159279]

« Connais-toi toi-même », voilà la devise généralement attribuée à Socrate, inscrite dans l’Antiquité sur le fronton du Temple de Delphes. En matière de placement, cette maxime est d’une grande sagesse, particulièrement pour l’investisseur qui ne veut pas perdre sommeil.

Qu’est-ce que le profil d’investisseur ?

Le profil d’investisseur résume les objectifs financiers d’un investisseur, sa situation financière, ses connaissances, son horizon de placement et sa tolérance au risque. Il vise à guider les épargnants vers les placements qui leur conviennent le mieux. En général, votre profil déterminera le niveau de risque que vous êtes en mesure d’assumer. Par exemple, si vous avez une faible tolérance au risque et que votre horizon de placement est court, il serait souhaitable de vous orienter vers un portefeuille plus prudent. Par contre, si le décaissement de vos actifs est loin, que vos relevés de placement ne vous empêchent pas de dormir et que votre objectif consiste à faire fructifier votre avoir, vous pouvez vous orienter vers un portefeuille plus dynamique.

De quoi tient compte le profil d’investisseur ?

Votre profil d’investisseur sera établi en fonction de vos objectifs d’épargne. Cherchez-vous à mettre des sommes de côté pour un voyage ? Pour vos études ? Pour acheter une maison ? Pour votre retraite ? Votre objectif d’épargne viendra influencer, en tout ou en partie, le type de placement qui conviendra le mieux à votre profil.

En second lieu, le profil sera également influencé par votre situation financière. Vos revenus sont-ils stables ? Avez-vous déjà accumulé un certain patrimoine ? Prévoyez-vous la naissance d’un enfant ? Un divorce ? Une période prolongée d’invalidité ? Mettre 10 000 $ en jeu lorsque vos revenus sont instables et que c’est votre seul pécule vous place dans une situation à haut niveau de risque. Dans ce cas, « un tiens vaut mieux que deux tu l’auras » et la prudence est fort possiblement de mise.

Les experts recommandent de ne pas acheter de produits financiers sans comprendre leurs principales caractéristiques. Ainsi, vos connaissances en matière de placement dicteront en partie vos choix de portefeuilles.

Avez-vous besoin des fonds d’ici quelques mois pour faire l’achat d’une voiture ? Un horizon de placement court ne saurait tolérer de grandes fluctuations dans la valeur de vos avoirs. Pour prendre des positions plus à risque, mieux vaut avoir du temps devant soi pour se prémunir contre les aléas du marché. C’est pourquoi le profil d’investisseur doit tenir compte de l’âge de l’investisseur. Une jeune femme de 25 ans débutant sa carrière a toute sa vie financière devant elle pour récupérer d’éventuelles pertes dans son régime d’épargne-retraite, alors qu’un retraité de 75 ans n’a évidemment plus ce luxe.

Dernier point, mais non le moindre : quel est votre degré personnel de tolérance au risque ? Il s’agit d’une position psychologique propre à chacun face aux marchés boursiers et à la prise de risques financiers. Un individu averse au risque préférera ainsi un investissement sûr offrant un faible rendement à un investissement plus risqué, mais au potentiel de rendement plus important. Souvent influencée par notre passé, notre éducation et notre niveau de littéracie financière, la tolérance au risque peut varier dans le temps pour une même personne.

Quels sont les principaux profils d’investisseur ?

Il existe plusieurs façons de classifier les profils d’investisseur. En voici trois qui résument somme toute assez bien l’éventail.

Le profil conservateur investit dans des placements sécuritaires, par exemple les fonds monétaires, les obligations ou les certificats de placement garanti. Ce type de placement a tendance à rapporter moins que les actifs plus risqués, mais leur rendement demeure généralement plus stable et prévisible, ce qui facilite la planification des sommes à investir ou à décaisser. Cette stratégie de placement plutôt « rassurante » s’applique pour un horizon de placement assez court, soit moins de 5 ans.

Le profil équilibré est prêt à tolérer quelques fluctuations du rendement et des pertes modérées de capital. Comme son nom l’indique, ce portefeuille sera composé d’une combinaison équilibrée de titres à revenu fixe, comme les certificats de placement garanti et les obligations, et de titres de participation, comme les actions. Cet investisseur ne se contente pas de l’approche conservatrice ; il est conscient que pour augmenter son rendement, il lui faudra prendre des risques. L’horizon de placement généralement recommandé pour les portefeuilles équilibrés est d’au moins 5 ans.

Le profil audacieux est prêt à voir son portefeuille fluctuer beaucoup et même à subir d’importantes baisses, mais dans l’espoir d’obtenir un rendement annuel moyen plus élevé en contrepartie. Risquophile, ce type d’investisseur recherche avant tout le rendement et possède généralement de bonnes connaissances financières. Les fluctuations de ses placements n’affectent pas son sommeil ! Son portefeuille se compose presque exclusivement d’actions ou de fonds équilibrés contenant un fort pourcentage d’actions. On peut même y ajouter des fonds d’actions sectorielles ou thématiques. Cœurs sensibles s’abstenir ! Notons qu’un horizon de placement d’au moins 8 ans est recommandé.

Ces trois profils résument assez bien l’éventail des investisseurs. Toutefois, pour nuancer cette catégorisation, nous utilisons, au sein des Fonds FMOQ, trois profils supplémentaires : sécuritaire (se trouve au tout début du spectre et s’applique aux plus averses au risque), équilibré-modéré (se situe entre conservateur et équilibré) et équilibré-croissance (profil mitoyen entre équilibré et audacieux).

Est-il possible d’avoir plusieurs profils d’investisseur ?

Vous aurez possiblement autant de profils d’investisseur que vous avez de projets ou d’objectifs d’épargne. Prenons l’exemple d’un investisseur qui n’est pas averse au risque et qui souhaite se constituer un fonds d’urgence et épargner pour sa retraite. Il aura fort possiblement un profil conservateur, voire sécuritaire, pour son fonds d’urgence ainsi qu’un profil équilibré-croissance, voire audacieux, pour son portefeuille de retraite en fonction de son horizon de placement. Soyons toutefois honnêtes, si vous êtes risquophobe, votre éventail de profils sera grandement réduit.

Quand doit-on réviser notre profil d’investisseur ?

Pour faire face aux aléas de la vie, il est important de réviser votre portefeuille et, par extension, votre profil d’investisseur régulièrement. Les étapes charnières, comme la naissance d’un enfant, un mariage, un changement d’emploi ou un déménagement, sont généralement propices à cet exercice. Néanmoins, tous les moments sont bons pour chercher conseil auprès de votre conseiller. « Connais-toi toi-même », et votre portefeuille et vous serez au diapason.

Après plusieurs années de loyaux services, notre collègue Robert Comtois a pris sa retraite le 30 juin.

D’abord à titre de conseiller, Robert s’était joint à l’équipe des Fonds FMOQ en décembre 2005. Il a rapidement assumé la direction de l’équipe au poste de Responsable du service à la clientèle et du développement des affaires pour l’ouest du Québec. Aussi, depuis quelques années, il occupait le poste de Directeur-conseil au sein de notre filiale de gestion privée.

Au cours de toutes ces années, il a, entre autres, contribué à la prospérité financière d’un grand nombre de médecins, tout en assurant un service à la clientèle hors pair. Son approche humaine et multidisciplinaire était grandement appréciée.

Merci Robert pour ton inestimable contribution au sein de nos sociétés, ainsi que pour ton professionnalisme et ton dévouement.

Bonne, longue et heureuse retraite !

Les autorités provinciales et territoriales en valeurs mobilières du Canada ont récemment émis une mise en garde aux investisseurs. Nous croyons important de la porter à votre attention.

Mise en garde des ACVM à l’intention des investisseurs : des fraudes à l’investissement imitant des entreprises financières bien connues

Les Autorités canadiennes en valeurs mobilières (ACVM) mettent le public en garde contre des fraudeurs qui prétendent représenter de grandes sociétés financières connues du public. Elles ont récemment vu augmenter le nombre d’escroqueries employant des brochures ou d’autres documents publicitaires électroniques d’aspect professionnel dont l’objectif est d’amener les investisseurs canadiens à visiter de faux sites Web.

Comment les escrocs s’y prennent-ils ? En donnant aux victimes un faux sentiment de sécurité

Le stratagème est le suivant : les investisseurs reçoivent des brochures et d’autres documents d’investissement d’allure soignée qui semblent provenir de banques, d’assureurs, d’organismes de placement collectif et d’autres entités facilement reconnaissables, et qui les dirigent vers de faux sites Web et des numéros de téléphone créés par les fraudeurs. Ces sites Web paraissent quasi identiques à ceux des vraies entreprises. En composant le numéro de téléphone affiché sur le faux site Web, les investisseurs sont habituellement mis en communication avec un fraudeur se faisant passer pour un employé de la vraie entreprise. On leur demande alors souvent d’envoyer des fonds par transfert électronique.

Les Canadiens qui croient avoir rencontré ce type de fraude ou en être victimes devraient communiquer avec l’autorité en valeurs mobilières de leur province ou territoire.

Les ACVM encouragent les investisseurs à adopter les comportements suivants :

- Vérifiez les coordonnées directement. Ne vous fiez pas aux documents publicitaires non sollicités. Faites une recherche sur Internet avec le nom de l’entreprise et vérifiez les coordonnées directement auprès de l’institution financière ou de la société.

- Prêtez attention aux erreurs orthographiques. Soyez à l’affût des erreurs orthographiques ou des variations dans le nom de la société sur le site Web ou dans l’adresse courriel, notamment l’ajout de lettres ou de traits d’union dans l’adresse afin d’imiter la vraie.

- Comparez et confirmez les sites Web. Les faux sites Web affichent souvent des logos à l’aspect inhabituel (ou à faible résolution) ne correspondant pas à ceux des vraies entreprises. Faites une recherche sur Internet pour déterminer si le site Web est légitime ou s’il s’agit d’un « clone ».

- Évitez les modes de paiement inhabituels. Méfiez-vous des demandes de transfert électronique de fonds à l’étranger ou de paiement en cryptomonnaies ou de tout autre mode de paiement inusité.

- Vérifiez l’inscription. Avant de retenir les services d’un conseiller ou d’une société de placement, vérifiez son inscription. Les personnes physiques et les sociétés qui offrent des valeurs mobilières sont tenues de s’inscrire auprès des autorités en valeurs mobilières. Même les investisseurs effectuant les vérifications d’usage, notamment l’inscription, peuvent tomber dans le piège, puisque la société légitime ciblée est réellement inscrite.

- Obtenez des conseils professionnels et indépendants. Méfiez-vous des offres de placement non sollicitées que l’on trouve en ligne, sur les médias sociaux ou qui vous sont présentées par téléphone. Faites preuve de prudence même si c’est vous qui avez fait les premiers pas. Avant d’investir, consultez une personne qui ne participe pas au placement, comme un avocat, un banquier, un comptable, un conseiller financier ou quiconque ayant une expertise financière. Ne cédez pas à la pression : ne transférez votre argent qu’après avoir pris le temps de réfléchir soigneusement.

Les investisseurs sont également invités à consulter la page des Mises en garde des ACVM pour connaître les entreprises à éviter.

Les ACVM sont le conseil composé des autorités provinciales et territoriales en valeurs mobilières du Canada. Elles coordonnent et harmonisent la réglementation des marchés des capitaux du Canada.

Contexte économique

La conjoncture économique mondiale a continué de s’améliorer au deuxième trimestre de 2021 grâce à l’accélération de la vaccination et au déploiement d’un important programme de dépenses budgétaires aux États-Unis. Les vagues d’éclosion liées aux nouveaux variants de la COVID-19 et les ratés de certaines campagnes de vaccination ont toutefois causé des divergences importantes entre les pays. À cet égard, l’écart entre la croissance économique des pays émergents et celle des pays industrialisés s’est creusé au cours des derniers mois.

Les États-Unis ont conservé la position de locomotive de l’économie mondiale grâce à l’aide de Washington et à l’assouplissement des mesures sanitaires. En effet, l’allocation individuelle de 1 400 $ incluse dans l’American Rescue Plan du président Biden a contribué à gonfler les dépenses des consommateurs. Par ailleurs, les annonces d’assouplissement des mesures sanitaires devraient favoriser l’accélération des embauches. À cet égard, la création d’emplois durant le deuxième trimestre a été décevante. Aux États-Unis, on compte encore 7,6 millions de travailleurs de moins qu’au sommet de février 2020. L’accélération de la croissance économique a généré sur les marchés les craintes d’un rebond de l’inflation. Elles ont teinté l’évolution des marchés financiers durant le trimestre.

Au Canada, la croissance économique a été affectée par l’apparition d’une troisième vague de la COVID-19. L’Ontario et les provinces de l’Ouest ont dû introduire de nouvelles mesures sanitaires pour contrer la propagation de la pandémie. La réduction du nombre de nouveaux cas devrait toutefois rimer avec une croissance plus robuste au cours des prochains mois. D’ailleurs, l’investissement résidentiel a continué de soutenir la croissance de l’économie canadienne au cours des derniers mois. Les ventes de maisons demeurent élevées malgré les prix défiant la gravité.

En Europe, l’économie a enregistré une contraction au premier trimestre de 2021, provoquant par le fait même un retour en récession. Heureusement, l’accélération des programmes de vaccination a permis la levée des restrictions dans plusieurs pays de l’Union européenne. Cela a stimulé un rebond de l’activité économique au deuxième trimestre. Les indicateurs économiques précurseurs pointent vers une nette amélioration du secteur manufacturier et des services au cours des prochains mois.

Après une croissance anémique au premier trimestre, l’économie chinoise a rebondi avec un rythme de croissance modeste. La forte demande chinoise pour les matières premières contribue tout de même à soutenir les prix de plusieurs métaux industriels, comme le cuivre. Mentionnons aussi qu’au cours des derniers mois, plusieurs économies émergentes ont été affectées par une flambée de nouveaux cas de la COVID-19. Ce fut le cas notamment en Inde et au Brésil. Malgré cette situation, les investisseurs ont exprimé, tout au long du deuxième trimestre, leur optimisme à l’égard de l’économie mondiale. Ils demeurent convaincus que le contexte est propice à une croissance rapide et généralisée de l’économie mondiale pour 2021 et 2022.

Politique monétaire et titres à revenu fixe

L’accélération de la croissance économique au deuxième trimestre de 2021 s’est accompagnée d’une augmentation des pressions inflationnistes. La hausse des indicateurs d’inflation est partiellement attribuable au mode de calcul de l’évolution des prix. À titre d’exemple, au printemps 2020, le prix de l’essence

touchait un creux historique. Il va de soi que le retour à un niveau plus normal cause une inflation annuelle élevée. En avril, un des indicateurs préférés de la Réserve fédérale américaine (la Fed) en matière d’inflation pointait substantiellement à la hausse, à 3,1 %. Ce rythme jamais vu depuis 1992 provient en partie des effets de comparaison. Toutefois, cet indicateur incorpore également d’importantes hausses de prix dans les secteurs des services bénéficiant des réouvertures, comme le transport aérien, les loisirs et l’hôtellerie.

Le président de la Fed, Jerome Powell, a insisté à plusieurs reprises sur le caractère temporaire du niveau actuel de l’inflation. La politique monétaire devrait continuer d’être accommodante pour une longue période. À cet égard, un récent sondage des membres de la Fed révèle que la première hausse de taux directeur pourrait survenir vers la fin de 2022. D’ici là, il est possible que le montant des achats de titres sur les marchés soit ajusté à la baisse au cours des prochains mois. La Fed surveillera particulièrement l’évolution du marché de l’emploi et la persistance de l’inflation. Les taux obligataires américains ont substantiellement diminué durant le deuxième trimestre. Le taux d’une obligation du gouvernement américain à échéance de 10 ans est ainsi passé de 1,74 % à moins de 1,50 %.

En Europe, afin de soutenir la reprise, la Banque centrale européenne et la Banque d’Angleterre ont également maintenu leurs politiques monétaires inchangées. Les autorités sont conscientes de la vulnérabilité de la reprise face aux possibles éclosions de variants et aux défis des campagnes de vaccination.

En avril, la Banque du Canada a été la première banque centrale à lever le pied de la stimulation monétaire. Elle a en effet décidé de réduire la taille de son programme d’achats d’obligations sur les marchés à 3 G$ par semaine. Cette décision et le discours moins accommodant tenu par les dirigeants de la Banque du Canada ont fait en sorte que l’écart des taux d’intérêt entre le Canada et les États-Unis s’est élargi en notre faveur. Cela a soutenu la hausse de notre dollar contre la devise américaine. La diminution du volume des achats d’obligations par la Banque du Canada a également limité la baisse des taux obligataires canadiens. Durant le deuxième trimestre, le taux d’une obligation du gouvernement canadien à échéance de 10 ans est ainsi passé de 1,56 % à environ 1,40 %.

Notons que le dollar canadien a également été favorisé par la hausse de près de 25 % du prix du pétrole et le maintien des prix des matières premières, comme le cuivre.

Marchés boursiers

L’intensification des efforts de vaccination, la baisse du nombre de nouveaux cas de la COVID-19 et le retrait des mesures de confinement ont créé des conditions favorables à la progression des marchés boursiers mondiaux.

À certains moments au cours du deuxième trimestre, la crainte d’un retour de l’inflation et d’un resserrement des conditions monétaires par la Fed a tempéré l’optimisme des investisseurs. Les interventions du président de la Fed ont réussi à calmer ces craintes. Cela a permis à plusieurs indices boursiers de terminer le trimestre à des niveaux records.

Depuis le début de 2021, les marchés boursiers nord-américains ont livré de meilleurs résultats que les marchés outre-mer et ceux des pays émergents. Ces résultats reflètent le niveau d’optimisme des investisseurs quant au succès de la lutte contre la COVID-19 et à la réussite des campagnes de vaccination dans chaque région du monde.

En général, les investisseurs ont très bien accueilli la publication des bénéfices trimestriels des entreprises. Par ailleurs, durant le deuxième trimestre, les investisseurs ont progressivement délaissé les titres dont les cours sont favorisés par un retour de l’inflation. Ils ont préféré les titres défensifs et ceux axés sur la croissance économique à long terme.

Notons que la force du dollar américain et l’explosion de nouveaux cas de la COVID-19 ont nui considérablement aux marchés boursiers émergents, comme l’Inde et les pays d’Amérique latine.

À l’horizon

Depuis le début de 2020, l’évolution de la pandémie de la COVID-19 a bouleversé plusieurs aspects de l’économie mondiale. Toutes les étapes des chaines d’approvi-sionnement ont été affectées, des matières premières jusqu’aux tablettes des marchands, en passant par la production manufacturière et le transport maritime international.

Heureusement, au fil de la succession de vagues et de l’apparition de variants, les gouvernements et les banques centrales ont réalisé des prouesses pour contenir la progression du virus, tout en limitant les conséquences à long terme sur les économies.

Il semble que nous approchions enfin de la conclusion de cette histoire. À tout le moins, le succès relatif des efforts de vaccination dans les pays industrialisés et la chute du nombre de nouveaux cas nous permettent d’entrevoir l’avenir avec optimisme.

Dans ce contexte, nous avons augmenté la probabilité de réalisation de notre scénario principal, celui d’une reprise rapide de l’économie mondiale en 2021 et 2022. Les mesures de confinement et de distanciation sociale seront progressivement retirées au cours des prochains mois. Cela contribuera à augmenter l’optimisme des consommateurs et des investisseurs.

Le 24 juin 2021, quelques jours avant la fin du deuxième trimestre, les élus américains se sont entendus sur une nouvelle enveloppe de dépenses de 579 G$. Ce montant devrait être investi dans l’amélioration des infrastructures. L’ensemble des mesures de stimulation mises en place depuis le début de l’année aux États-Unis et dans plusieurs autres pays du monde devrait contribuer à alimenter la croissance économique mondiale en 2021 et 2022.

Tant que les pressions inflationnistes demeurent sous contrôle, les autorités monétaires devraient maintenir des conditions favorables à la croissance économique et à la progression des marchés boursiers. En revanche, les craintes d’un retour de l’inflation risquent de provoquer une légère hausse des taux d’intérêt obligataires, ce qui affectera le rendement des titres à revenu fixe traditionnels.

L’accélération de la croissance éco-nomique mondiale devrait maintenir la forte demande pour les matières premières. En conséquence, le marché boursier canadien devrait continuer d’offrir un rendement supérieur à ceux des autres grands marchés mondiaux.

Du côté des marchés

La dernière édition de ce Bulletin faisait état de la bonne performance des Bourses en 2020 et de la nécessité d’une reprise économique vigoureuse pour qu’elles puissent poursuivre sur leur lancée. Force est de constater que cette reprise sera fort probablement au rendez-vous, alors que l’Organisation de coopération et de développement économique (OCDE) a augmenté ses prévisions de croissance économique mondiale de 4,2 % à 5,6 % pour 2021.

Les attentes ont surtout été revues à la hausse pour les États-Unis, alors que la campagne de vaccination va rondement et qu’un important plan de relance budgétaire vient d’être approuvé, sans oublier la hausse fulgurante du taux d’épargne en 2020 qui laisse entrevoir une consommation vigoureuse dans l’après-pandémie. Les marchés boursiers ont donc connu un bon premier trimestre et, cette fois-ci, les gains n’ont pas été uniquement concentrés dans les titres de sociétés favorisées par le confinement, comme les géants des technologies et du commerce électronique. Les secteurs plus cycliques, souvent associés au style valeur et bien représentés dans la Bourse canadienne, comme les services financiers et l’énergie, ont démarré l’année en force.

Les obligations, surtout celles à long terme émises par les gouvernements, demeurent toutefois sous pression, alors que leur taux monte (et donc que leur prix baisse), signe que les investisseurs anticipent une bonne croissance économique dans les prochains trimestres, voire un retour possible de pressions inflationnistes, pourtant absentes depuis un bon moment.

Tous les Fonds équilibrés FMOQ, pour lesquels des mesures avaient déjà été mises en place afin d’éviter qu’ils soient trop affectés par la remontée des taux, récoltent maintenant le fruit de cette prudence.

Un an de pandémie

Il y a maintenant un an que les autorités gouvernementales ont déclaré la pandémie de la COVID-19 et que nous quittions nos bureaux pour une durée qui demeure indéterminée. Nous avons tous vécu, au cours des douze derniers mois, diverses situations qui ont modifié nos façons de faire. Toutefois, nous nous sommes appliqués à vous offrir le même niveau de service.

Au terme de la crise sanitaire actuelle, l’un des changements qui perdureront assurément est l’utilisation de la visioconférence comme moyen de communication. Sans remplacer les rencontres en présentiel qui permettent des échanges plus agréables et complets, cet outil offre la possibilité de se rencontrer sans déplacement et dans de courts délais. Il s’agit d’un avantage qui rend désormais la visioconférence incontournable. Nous demeurons néanmoins impatients de vous revoir et de vous accueillir de nouveau à nos bureaux, ne serait-ce que pour une petite conversation à bâtons rompus.

Attention aux rendements mirobolants !

À la fin de mars 2020, les différents marchés boursiers étaient à leur plus bas suite à la confirmation, par l’Organisation mondiale de la santé (OMS), que la COVID-19 avait atteint le stade de pandémie. Après ce moment de panique et d’incertitude, les marchés ont repris leur mouvement haussier et atteint des niveaux records dans les douze mois suivants. Comme vous pourrez le constater, nos Fonds et d’autres fonds communs de placement ont généré des rendements impressionnants qui doivent toutefois être interprétés avec prudence. Premièrement, à l’instar de tous les rendements passés, ils ne sont pas garants de l’avenir, d’autant plus qu’ils résultent d’une situation très particulière. Deuxièmement, le fait qu’un fonds affiche un rendement supérieur à un autre pour cette période peut simplement être le signe qu’il a été plus affecté qu’un autre durant la chute des marchés, et non pas que son gestionnaire a mieux profité de la reprise. Puisque certains représentants sans scrupule pourraient être tentés de berner nombre d’investisseurs, il est important de ne jamais perdre de vue qu’un regard à plus long terme demeure l’approche à privilégier, surtout en ces périodes très volatiles.

Un investissement systématique

Les aléas des marchés au cours de la dernière année ont démontré, une fois de plus, que l’approche systématique permet d’investir peu importe les fluctuations de marchés, incluant lorsqu’ils sont à leur creux. Qui aurait eu le cran de réinvestir à chacune des baisses des marchés, alors que tout semblait aller de mal en pis ? Poser la question, c’est y répondre. Un investissement systématique a l’avantage de permettre à la personne qui s’en prévaut d’agir sans se laisser émouvoir par les circonstances. La tendance à long terme des marchés étant toujours à la hausse, ceux qui y ont recours bénéficient d’un investissement qui progresse en tirant profit des baisses de marchés. Notre système de prélèvements bancaires automatisés s’adapte à vos besoins. Informez-vous.

Le relevé électronique

En vertu de la réglementation en valeurs mobilières, nous sommes tenus de vous transmettre des avis de transactions et des relevés de placement périodiques. Pour pouvoir vous les acheminer par voie électronique seulement, nous devons obtenir au préalable votre autorisation.

L’envoi de ces pièces imprimées nécessite l’utilisation de plusieurs ressources (impression, manipulation, poste, etc.) et représente inévitablement des coûts. En cette période où les impératifs environnementaux prédominent, nous réitérons notre invitation à passer à la version électronique de ces documents.

La consultation en ligne de vos informations financières est aussi, sinon plus sécuritaire, que l’envoi postal. En effet, vos documents sont déposés dans votre espace client sécurisé auquel vous seul avez accès ; un courriel de notification vous est transmis chaque fois qu’un nouveau relevé est disponible.

De plus, votre espace client sécurisé met à votre disposition plusieurs autres fonctionnalités intéressantes, comme la transmission de vos instructions de placement, l’envoi sécurisé de messages ou de documents à votre conseiller, la valeur quotidienne de vos portefeuilles, la répartition à jour entre les différentes classes d’actifs de vos comptes, etc. Parlez-en à votre conseiller.

Une bonne campagne REER – CELI 2021

Au cours de la récente campagne REER, terminée le 1er mars dernier, et de la campagne CELI, qui se poursuit toute l’année, nos clients ont répondu et répondent à l’appel malgré une année très volatile, une pandémie toujours en cours et un avenir incertain. Nous tenons à les remercier pour leur confiance renouvelée et profitons de l’occasion pour souhaiter la bienvenue aux nouveaux médecins et à leurs proches qui ont rejoint la famille Fonds FMOQ durant cette période.Plafonds de cotisation – Rappel Les maximums de cotisation permis par les différents régimes fiscaux sont ajustés chaque année. Pour 2021, le plafond de cotisation à un REER a été porté à 27 830 $ et celui à un CELI a été maintenu à 6 000 $ (pour un maximum de 75 500 $ cumulatif à ce jour). Si vous n’avez pas utilisé vos droits de cotisation pour 2021 ou les années antérieures, vous pouvez le faire en tout temps en communiquant avec votre conseiller.

Une plus grosse ristourne

Comme vous le savez, depuis septembre dernier, nos clients bénéficient d’une ristourne en fonction de leurs actifs investis en Fonds FMOQ et en Fonds gestion privée FMOQ (à l’exception du Fonds monétaire FMOQ).

Étant donné que le montant de la ristourne est proportionnel au montant investi dans ces Fonds, il est particulièrement avantageux de rapatrier l’ensemble de ses actifs au sein des Fonds FMOQ. Pour vous inciter à le faire, nous avons lancé un concours pour tous ceux qui transféreront, au cours des prochaines semaines, des régimes enregistrés en provenance d’autres institutions financières vers la nôtre. Communiquez avec nous pour plus de détails.

Comité d’examen indépendant

À l’instar de tous les autres fonds disponibles sur le marché, les Fonds FMOQ disposent d’un Comité d’examen indépendant, et ce, conformément au Règlement 81-107 de l’Autorité des marchés financiers (AMF). Le rôle de cette instance consiste à examiner les situations conflictuelles entre, d’une part, l’intérêt de la société de gestion du fonds et de ses fournisseurs, et, d’autre part, celui des participants. Comme prévu à la réglementation, le Comité doit préparer un rapport annuel pour les participants. Celui de 2020 est maintenant disponible dans notre site et celui des Autorités canadiennes en valeurs mobilières (www.sedar.com). De plus, la présidente du Comité, Me Justine Lacoste, peut également être jointe en toute confiden-tialité par courriel (jlacoste@fondsfmoq.com).

M. Guy Lamer, membre du Comité depuis ses tout débuts, s’est retiré au cours de l’année pour des raisons personnelles. Nous tenons à lui exprimer notre gratitude pour son implication durant toutes ces années. Pour le remplacer, le Comité a décidé de faire appel à Me Carole Turcotte qui possède une vaste et solide expérience en droit des valeurs mobilières. Elle a déjà agi comme conseillère juridique externe pour les Fonds FMOQ, en plus d’avoir contribué de façon importante à la mise sur pied du Comité et à la rédaction de ses documents constitutifs. Bienvenue Me Turcotte.

Autres documents réglementaires

Tout comme le rapport du Comité d’examen indépendant, l’ensemble des rapports réglementaires des Fonds FMOQ sont maintenant disponibles dans notre site et celui des Autorités canadiennes en valeurs mobilières (www.sedar.com). Il est donc possible d’y consulter les derniers États financiers et Rapport de la direction sur le rendement de chacun des Fonds FMOQ. Vous pouvez aussi obtenir un exemplaire de ces documents en communiquant avec nous.

Prospectus, notice annuelle et aperçus des Fonds FMOQ

Le nouveau Prospectus, la nouvelle Notice annuelle des Fonds FMOQ ainsi que les versions les plus récentes des Aperçus de nos Fonds sont aussi disponibles en ligne. La forme de ce dernier document étant réglementée, il constitue l’outil par excellence pour bien connaître et comparer les Fonds dans lesquels vous investissez.

Rappel sur les instructions téléphoniques

Conformément à la réglementation en vigueur, nous vous rappelons que, pour pouvoir prendre vos instructions de transactions par téléphone, nous devons avoir dans nos dossiers un formulaire d’autorisation limitée dûment signé par vous, désignant le représentant de notre société pouvant prendre vos instructions. La conversation téléphonique devra par ailleurs être reçue à nos bureaux afin d’être enregistrée.

Si vous n’avez pas déjà rempli et retourné ce formulaire, nous serons légalement tenus de vous demander un document signé de votre part pour chaque transaction. Il est donc important de compléter cette formalité le plus rapidement possible afin d’éviter tout délai dans l’exécution de vos transactions. Pour plus de renseignements, communiquez avec votre conseiller.

Le programme de conférences

Pandémie oblige, nous avons tenu à distance, le 28 janvier dernier, notre conférence sur les perspectives économiques de 2021. Elle est maintenant disponible dans CyberStudio. Prenez note qu’aucune autre conférence n’est prévue cette année et que nous espérons reprendre notre programme habituel dès l’an prochain.

La cybersécurité, une préoccupation constante

Sans entrer dans les détails des mesures prises, car la discrétion et l’humilité sont en elles-mêmes des moyens de protection, nous tenons à vous assurer que nous prenons toutes les dispositions requises pour protéger le mieux possible l’intégrité de nos systèmes et la confidentialité de vos informations personnelles. À cette fin, il se peut que des modifications soient apportées aux façons d’accéder à vos comptes. N’hésitez pas à communiquer avec nous en utilisant notre ligne d’assistance au 514 868-2082 (ou 1 888 558-5658), poste 261, ou par courriel à accesweb@fondsfmoq.com.

En terminant…

Nous espérons qu’en dépit de la pandémie, vous vous portez bien. D’ici sa fin, rappelons-nous que plus nous respecterons les consignes sanitaires, plus rapidement viendront les jours meilleurs.

Selon une croyance largement répandue, la constitution d’un fonds d’urgence ne concerne que les « petits salariés ». Elle est malheureusement erronée parce que personne n’est à l’abri d’un imprévu et que les impacts financiers d’un mauvais coup du sort peuvent affecter gravement, voire dramatiquement un individu, et ce, quelle que soit l’importance de ses revenus.

Pour ceux et celles qui en doutent, il faut savoir qu’un sondage réalisé il y a quelques années signalait que 35 % des ménages québécois dont le revenu se situe entre 40 000 $ et 100 000 $ reconnaissaient ne pas disposer d’un « coussin » de 500 $ pour faire face aux imprévus.

Une diminution des heures de travail, une perte d’emploi, une réclamation inattendue des autorités fiscales, un mauvais placement, une séparation ou un divorce, une maladie invalidante ou le décès d’un conjoint sont quelques exemples d’imprévus susceptibles d’être lourds de conséquences. Le cas échéant, ils s’avèrent une source de stress financier d’autant plus difficile à gérer en l’absence de marge de manœuvre pour faire face à ces épreuves.

Il suffit d’ailleurs de se rappeler qu’en cas d’invalidité, la plupart des polices d’assurance prévoient un délai de carence d’environ 90 jours, pour mesurer l’importance primordiale de disposer d’un fonds d’urgence couvrant cette période.

Un fonds de roulement d’abord

Constituer un fonds de roulement équivalant à un mois de dépenses fixes et prévisibles (nourriture, hypothèque ou loyer, électricité, téléphone, voiture, essence, titres de transport en commun, médicaments, assurances, remboursement de dettes, etc.) est indispensable pour éviter de se retrouver avec un compte d’opérations courantes à sec.

Un fonds d’urgence ensuite

Quant au fonds d’urgence, il sert essentiellement à faire face aux impacts financiers de dépenses imprévues (et non pas occasionnelles) sans être obligé de s’endetter (avance de fonds, prêt personnel, etc.). Pour le constituer, il faut donc avoir une idée précise de ses revenus et de ses dépenses pendant une période déterminée.

Comment constituer un tel fonds ? D’abord, planifier en déterminant le montant requis sur la base d’un portrait clair de ses revenus et de ses dépenses. Ensuite, investir au fur et à mesure et avec précaution le montant établi, en recourant à des prélèvements automatiques. Bien entendu, consulter son conseiller est une décision d’autant plus avisée qu’elle permet d’établir un plan optimal et de déterminer le meilleur véhicule de placement pour maximiser les retombées des efforts consentis pour établir le fonds d’urgence. Dans quel régime investir ?

Il est préférable d’accumuler le fonds d’urgence dans un compte distinct des comptes bancaires usuels. Le CELI s’y prête mieux que le régime enregistré d’épargne-retraite (REER) parce que tout retrait dans ce dernier est immédiatement assujetti à des retenues d’impôt et que le montant retiré s’ajoute au revenu imposable de l’année. Qui plus est, le CELI, contrairement à une croyance populaire, n’est pas uniquement un compte d’épargne pour des espèces. En effet, il permet de faire fructifier de l’argent à l’abri de l’impôt au moyen de divers types de placements dont les revenus ne sont pas imposés, même au retrait. Contrairement aux cotisations à un REER, celles à un CELI ne sont pas déductibles d’impôt. Et puisque de l’impôt a été payé sur l’argent versé, il n’y en a pas à payer sur les sommes retirées.

De fait, décaisser un REER pour combler un manque à gagner, c’est le détourner de sa finalité qui est de s’assurer une retraite confortable. Si vous n’avez plus de droits de cotisation CELI, vous pouvez accumuler votre fonds d’urgence dans un régime non enregistré.

Dans quel fonds investir ?

Le plus important est que l’argent soit accessible facilement et rapidement en cas d’urgence et idéalement, sans pénalité ni autres frais de transaction. De nombreux épargnants se contentent du maigre rendement offert par un fonds monétaire ou un compte à intérêt élevé, puisque ceux-ci répondent aux critères précités. Or, un fonds équilibré très prudent, comme le Fonds équilibré conservateur FMOQ, pourrait combler encore mieux ce besoin. Répondant aux critères d’accessibilité, il permet en plus d’espérer un minimum de rendement sur cette épargne (graphique). La décision de se tourner vers ce Fonds doit évidemment être prise en tenant compte de la situation financière et de la tolérance au risque de l’investisseur.

Combien épargner pour un fonds d’urgence ?

Même s’il y a autant d’avis sur « l’épaisseur du coussin » que de spécialistes financiers, la plupart s’entendent pour affirmer qu’il devrait couvrir l’ensemble des dépenses fixes et variables et donc représenter entre trois et six mois de salaire net (après impôts et cotisations). Bien entendu, le montant à accumuler varie selon la situation personnelle de chacun, mais cette fourchette fait consensus.

Un fonds… à « oublier »

Une fois le fonds d’urgence constitué, il faut impérativement oublier l’argent qu’il contient afin de résister à la tentation de s’en servir à d’autres fins que celle pour laquelle il est destiné, c’est-à-dire faire face à un imprévu majeur.

La discipline étant le facteur clé de la planification financière, il est souvent plus facile de se constituer un fonds d’urgence en y cotisant par des prélèvements automatisés. Votre conseiller peut vous accompagner dans cette démarche.

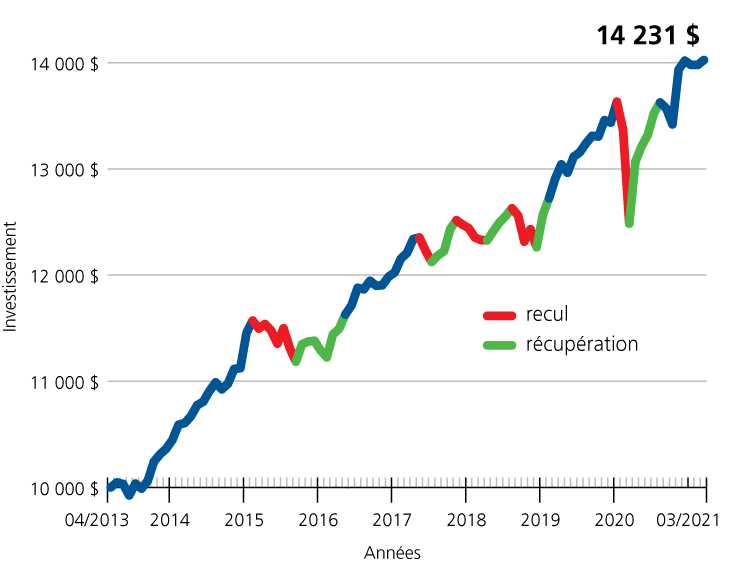

Graphique : Progression de l’épargne de 10 000 $ investie dans le Fonds équilibré conservateur FMOQ

Le graphique ci-dessus montre l’évolution d’un investissement de 10 000 $ dans le Fonds équilibré conservateur FMOQ depuis sa création en avril 2013. Comme vous pouvez le constater, les quelques périodes de recul (en rouge) ont été de courte durée et n’ont pas été très prononcées (sauf celle entre février et mars 2020 où on observe une baisse subite de 8 % due à la pandémie). Les périodes de récupération (en vert) ont aussi été assez rapides.

Pour votre fonds d’urgence, il est normal de privilégier les placements à faible risque pour réduire les fluctuations importantes. Le Fonds équilibré conservateur FMOQ est tout indiqué dans le contexte. Il contient une faible proportion (environ 30 %) d’actions majoritairement canadiennes et américaines, surtout celles qui versent de bons dividendes et celles dites à faible volatilité. Les autres 70 % du Fonds sont investis en obligations gouvernementales et corporatives de bonne qualité dont les échéances sont relativement courtes afin d’offrir des rendements plus stables dans le temps. Notez que ce Fonds a procuré un rendement annuel moyen de 4,43 % depuis sa création.

Taux d’imposition des sociétés par actions

Le budget prévoit qu’à compter du 26 mars 2021, le taux d’imposition des sociétés par actions sur les revenus d’entreprise et de profession n’excédant pas 500 000 $ passera de 4 % à 3,2 % au Québec. Désigné souvent comme « petit taux », il s’applique uniquement aux sociétés dont les heures payées aux employés sont de 5 000 ou plus par année (à l’exception de certains secteurs). Comme la plupart des médecins incorporés ne répondent pas à ce critère, cette réduction du petit taux ne leur bénéficiera donc pas. Dans ce cas, le taux d’imposition applicable restera à 11,5 %.

Au fédéral, le petit taux demeure à 9 %, quel que soit le nombre d’heures payées aux employés.

Calcul des heures payées aux employés et petit taux

Dans le Bulletin de septembre 2020, nous vous avons informé d’un allègement temporaire quant au calcul des heures payées par une société par actions, pour la période du 15 mars au 29 juin 2020, à cause du ralentissement des activités de plusieurs entreprises dû à la pandémie.

Toujours pour les mêmes raisons, le budget propose un nouvel allègement pour le calcul des heures payées, lorsque celles-ci comprennent la période du 1er juillet 2020 au 30 juin 2021. Les sociétés par actions pourront choisir de désigner les heures comptabilisées au cours de leur année d’imposition antérieure aux fins de leur admissibilité au petit taux pour l’année. Dans certains cas, l’application de cette mesure pourrait nécessiter la modification d’une déclaration de revenus déjà produite.

Cet allègement ne profitera pas à la majorité des omnipraticiens incorporés, la plupart ne répondant pas, en temps normal, à l’exigence relative à 5 000 heures par année. Nous vous recommandons tout de même d’en discuter avec votre comptable.

Taux d’imposition des dividendes ordinaires reçus par un individu

En raison de la baisse du petit taux des sociétés par actions, le budget propose de réduire, à compter de 2022, le crédit d’impôt québécois pour dividendes ordinaires, ce qui aura pour effet d’augmenter leur taux d’imposition.

Force est de constater que la majorité des omnipraticiens incorporés seront pénalisés par cette mesure, étant donné que la plupart ne bénéficient pas du petit taux au Québec. Par conséquent, les dividendes ordinaires que vous recevrez de votre société à compter de 2022 seront assujettis à un impôt plus élevé au Québec. Les dividendes reçus par l’entremise de votre fiducie familiale sont également visés.

Obligations de renseignements pour les fiducies

Comme annoncé en 2018, une mesure fédérale visant à imposer aux fiducies de nouvelles obligations de renseignements entrera en vigueur à compter de 2022.

Le budget québécois prévoit également appliquer cette mesure fédérale au Québec à partir de 2022.

Pour plus d’information sur ces exigences en matière de déclaration pour les fiducies, veuillez consulter notre Bulletin de mars 2018 à la page 8.

Nous sommes fiers d’annoncer que le Fonds omniresponsable FMOQ se fait remarquer et devient lauréat du Trophée FundGrade A+MC pour l’année 2020.

Cette distinction, basée sur des critères objectifs, reconnaît les fonds de placement canadiens ayant su maintenir une note exceptionnelle de rendement ajusté au risque au cours de l’année civile précédente. L’obtention d’une note FundGrade A+MC dénote une compétence certaine, car seulement 6 % des produits de fonds de placement disponibles au Canada ont réussi cette performance.

Contexte économique

Au cours du premier trimestre de 2021, plusieurs facteurs ont permis une nette amélioration des perspectives économiques mondiales. Mentionnons tout d’abord qu’à la suite de leur approbation par les autorités en décembre 2020, les vaccins contre la COVID-19 ont commencé à être distribués à travers le monde. De plus, les programmes de dépenses gouvernementales visant à relancer l’économie se sont poursuivis. Aux États-Unis, à la toute fin de l’année 2020, les deux partis politiques fédéraux s’étaient finalement entendus sur une première enveloppe de 600 G$. À l’arrivée du président Joe Biden à la Maison-Blanche, un programme supplémentaire de 1 900 G$ a été rapidement adopté par la Chambre des représentants et le Sénat, grâce à la double majorité des élus démocrates. L’administration américaine planche maintenant sur un programme de dépenses en infrastructures qui pourrait permettre de soutenir le rythme de croissance à long terme de leur économie.

Dans la foulée de ces événements, les économistes ont révisé à la hausse leurs prévisions de croissance de l’économie américaine pour 2021 et 2022. Après une année 2020 marquée par la pandémie de la COVID-19 et une récession mondiale d’une ampleur inégalée, la croissance a amorcé un rebond dans la majorité des pays. L’amélioration des perspectives a eu un effet sur les investisseurs de différents marchés financiers.

Au Canada, bien que l’augmentation de cas de COVID-19 causée par l’apparition de nouveaux variants ait forcé un certain reconfinement en début d’année, l’économie fait preuve d’une résilience étonnante. Depuis quelques mois, la vigueur du marché immobilier, le niveau élevé des investissements des entreprises et l’augmentation des dépenses des gouvernements ont fortement contribué à la croissance. L’accélération du rythme de vaccination et la levée progressive des restrictions devraient accélérer la croissance au cours des prochains trimestres.

En Europe, durant l’automne 2020, l’arrivée de variants avait forcé le retour de mesures de confinement dans plusieurs pays. Cette situation s’est poursuivie au premier trimestre. En conséquence, on a assisté à une nouvelle contraction de l’activité économique en zone euro et au Royaume-Uni. Au-delà de la pandémie, l’économie européenne, particulièrement au Royaume-Uni, est restée affectée par la question du Brexit. Bien qu’une entente commerciale ait été conclue dans les derniers jours de 2020, plusieurs frictions demeurent. Ainsi, le rythme des exportations britanniques vers l’Union européenne a chuté de près de 40 % de décembre à janvier.

La croissance s’est poursuivie en Chine, mais à un rythme plus modéré. L’apparition de nouveaux cas de la COVID-19 a provoqué des fermetures d’usines durant le premier trimestre. De plus, au début de février, les autorités ont décidé de limiter les déplacements lors de la période du Nouvel An lunaire. Malgré cela, les différentes données pointent toujours vers la croissance. La Chine profite non seulement du rebond de la demande interne, mais également de l’accélération de la croissance de l’économie mondiale.

Notons qu’au premier trimestre, l’amélioration des perspectives a soutenu la hausse des prix des matières premières. Le prix du pétrole a grimpé de plus de 25 % et celui du cuivre a touché un nouveau sommet. Par ailleurs, la forte demande et la rupture de certaines chaînes d’approvisionnement ont provoqué des hausses de prix de matériaux de construction.

Politique monétaire et titres à revenu fixe

Durant le premier trimestre de 2021, l’amélioration des perspectives économiques a entraîné une hausse des taux obligataires et, en contrepartie, une chute marquée des prix des titres à revenu fixe. Pour les investisseurs, une croissance plus rapide pourrait devancer le resserrement monétaire par les banques centrales. C’est l’anticipation d’un tel resserrement qui a incité les investisseurs à exiger un taux d’intérêt plus élevé sur ces titres. Ainsi, le taux d’une obligation du Canada ayant une échéance de 10 ans est passé de 0,65 % à environ 1,60 % entre le 31 décembre 2020 et le 31 mars 2021.

Dans le but de rassurer les investisseurs, les dirigeants de la Réserve fédérale américaine (la Fed) et de la Banque du Canada ont déclaré leur intention de maintenir les taux directeurs au niveau actuel pour une longue période. En effet, les taux directeurs nord-américains devraient être maintenus au minimum jusqu’en 2023. Il est toutefois possible que les montants consacrés à l’achat de titres obligataires sur les marchés soient progressivement diminués, tant au Canada qu’aux États-Unis. D’ailleurs, le sous-gouverneur de la Banque du Canada, Toni Gravelle, a déclaré en mars que l’amélioration des perspectives de croissance économique et la bonne liquidité des marchés militent pour un retrait progressif de ces mesures exceptionnelles. La Banque du Canada compte toutefois ajuster ses programmes de soutien et leur retrait progressif selon l’évolution de la pandémie au pays.

Durant le trimestre, la Fed a donc laissé son taux directeur inchangé. Elle a indiqué qu’il en serait ainsi tant que le taux d’inflation n’atteindrait pas 2 % de façon durable. On a ajouté qu’il est possible que l’inflation dépasse sa cible de façon temporaire sans déclencher de hausse de taux directeur. Mentionnons que le taux annuel d’inflation pourrait grimper au-dessus de 2 % au cours des prochains mois. Cela sera attribuable au prix de l’essence. En effet, au printemps 2020, il avait subi une forte baisse avant de revenir à la normale au cours des derniers mois.

Comme les taux de court terme ont connu une moins forte augmentation que ceux de long terme, la pente de la courbe de taux s’est accentuée durant le premier trimestre. Par ailleurs, le bon contexte économique a favorisé les obligations des sociétés. C’est pourquoi l’écart de taux entre les obligations de sociétés et celles du gouvernement a diminué durant le trimestre.

Grâce aux programmes de stimulation économique approuvés par les élus américains au cours des derniers mois, le dollar américain a gagné du terrain contre la majorité des devises à travers le monde. Il faut toutefois souligner que le dollar canadien a progressé davantage et que sa valeur par rapport au dollar américain est demeurée élevée.

Marchés boursiers

Durant le premier trimestre de 2021, le contexte économique et le déploiement de la vaccination ont constitué un terreau favorable pour les marchés boursiers. Ainsi, malgré les fluctuations causées par la propagation des différents variants de la COVID-19, les marchés ont poursuivi leur progression.

Sur le marché boursier américain, une forte volatilité, induite par plusieurs transactions spéculatives sur des titres technologiques de plus petite capitalisation, a toutefois limité la progression des cours. Les titres de technologie ont généralement connu un trimestre difficile. Il faut dire que leur évaluation était sensiblement plus élevée que celle des titres des autres secteurs. À cet égard, les titres des secteurs plus cycliques ont connu une meilleure progression trimestrielle. Leur rendement est généralement lié à la santé de l’économie mondiale.

Le marché boursier canadien a profité de la forte demande pour les matières premières. L’augmentation du prix du pétrole et des ressources minières a permis aux actions canadiennes d’enregistrer un meilleur rendement que les titres boursiers américains.

Ailleurs dans le monde, les actions ont connu un très bon trimestre. Les indices boursiers européens, moins fortement pondérés en titres de technologie, ont enregistré des gains plus importants que les actions américaines.

Notons enfin que plusieurs marchés boursiers émergents ont été affectés par la vigueur du dollar américain et que leur progression a été limitée.

À l’horizon

Avec l’augmentation de la production de vaccins contre la COVID-19, la vaccination s’accélérera au cours des prochains mois. Ainsi, les gouvernements mondiaux pourront rouvrir leur économie plus rapidement. Les importants programmes récemment votés par les élus américains auront des retombées importantes au cours des prochains trimestres. Ils contribueront à la croissance rapide de l’économie mondiale en 2021 et 2022. Nous croyons que l’amélioration de la situation économique et un certain retour à la normale des activités économiques provoqueront une hausse des indices de confiance. Par conséquent, les investisseurs reprendront goût au risque et les investissements augmenteront de plus belle.

Les consommateurs ayant refoulé leurs dépenses durant la pandémie et le taux d’épargne très élevé dans le monde entier contribueront aussi à une accélération de la croissance en 2021 et par la suite.

En conséquence, les mesures de stimulation mises en place par les gouvernements et les banques centrales pourront progressivement être retirées. Les taux d’intérêt afficheront donc une tendance haussière, ce qui nuira au rendement des obligations.

À l’opposé, les marchés boursiers, particulièrement ceux qui sont plus cycliques, comme ceux du Canada et des pays émergents, devraient être soutenus par la forte croissance de l’économie mondiale.

À la faveur d’une forte demande pour les ressources naturelles, le dollar canadien pourrait continuer de s’apprécier par rapport à la devise américaine.