Les lois fiscales du Canada et du Québec prévoient que le gain en capital réalisé sur la vente d’une résidence principale peut être entièrement exempté d’impôt sur le revenu lorsque certaines conditions sont remplies. Le présent article n’a pas pour but d’analyser le calcul de l’exonération, mais plutôt de montrer divers aspects pratiques de cette exonération.

Aux fins fiscales, la « résidence principale » constitue un immeuble « normalement habité » par son propriétaire, son conjoint (ou ex-conjoint) ou son enfant. Cette qualification est toujours une question de fait. Elle vise tout d’abord la résidence habituelle (comme la maison, l’unité de condominium ou le logement habité par le propriétaire d’un immeuble à revenus). La résidence secondaire(comme un chalet) peut également se qualifier si elle est normalement habitée par son propriétaire ou sa famille immédiate, même si ce n’est pas de façon régulière ou juste pour la période des vacances; le chalet peut même avoir été loué de façon occasionnelle. Cette définition est beaucoup plus généreuse que la définition d’« habitation admissible » aux fins du Régime d’accession à la propriété (« RAP ») dans le cadre du REER (« …il habite le logement comme lieu principal de résidence… »).

Bien que plusieurs résidences puissent se qualifier dans une même année, il n’est permis de désigner qu’une seule résidence principale par année. Toutefois, ce choix peut être différent chaque année. Il doit cependant être effectué au moment de la disposition du bien (que ce soit au moment de la vente ou au décès). Il n’est pas nécessaire d’être propriétaire toute l’année; un seul jour peut suffire! Si chaque conjoint est propriétaire d’une résidence principale, une seule par année pourra être désignée (depuis 1982) (une attention particulière doit cependant être accordée aux conjoints de fait de sexe différent à l’égard des années antérieures à 1993 ou avant 2001 pour les conjoints de fait de même sexe). Cette règle de détention vise aussi l’enfant mineur. Si la résidence principale est détenue par les deux conjoints, chacun pourra désigner sa part indivise à titre de résidence principale.

Cette exonération repose sur la présomption que le gain en capital total à l’égard d’une résidence est réparti de façon égale pour chaque année de détention, bien que l’évolution annuelle réelle de sa valeur marchande puisse être fort différente.

Plusieurs résidences principales

Lorsque deux résidences se qualifient dans une même année et que le propriétaire envisage la vente de l’une d’elles, des calculs précis seront requis afin de déterminer si le bien vendu sera désigné à titre de « résidence principale » à l’égard de certaines ou de toutes les années de sa détention. De façon générale, ce n’est pas le gain en capital total qui doit être considéré, mais bien le gain en capital annuel moyen calculé sur les années de détention au cours desquelles les deux résidences sont détenues. Par conséquent, il peut parfois être préférable de déclarer immédiatement un gain en capital (dont la moitié est imposable) sur la vente d’une maison afin de pouvoir exonérer le gain en capital à être réalisé sur la vente ultérieure d’un chalet (dont le gain en capital annuel moyen sera nettement plus élevé selon une estimation de sa valeur marchande future).

Le raisonnement est donc le suivant : payer immédiatement les impôts afin d’en éviter des plus élevés plus tard. Les principaux risques : l’estimation de la valeur marchande future, une modification législative de l’exonération ou du taux d’inclusion du gain en capital, le taux marginal d’imposition au moment de la vente future et une détention plus longue que prévu. Cette décision vous appartient. Le meilleur scénario : la vente des deux résidences dans la même année!

Lorsqu’un seul des conjoints est propriétaire depuis plusieurs années des deux résidences qui se qualifient à titre de « résidence principale », il peut être avantageux de procéder au transfert d’une résidence en faveur de l’autre conjoint avant de vendre ce bien à un tiers afin de doubler l’exemption à l’égard de certaines années antérieures où ils étaient en couple et habitaient ladite résidence; soit avant 1982 pour les couples mariés de sexe différent et avant 1993 pour les conjoints de fait de sexe différent). Le transfert entre conjoints n’est généralement pas assujetti aux droits de mutation immobilière (« la taxe de bienvenue »).

Détermination du coût fiscal

La détermination du gain en capital à l’égard d’une résidence signifie évidemment qu’il faut en calculer le coût fiscal. Bien qu’il s’agisse du coût d’acquisition du terrain et de la maison (y compris des coûts de construction), on peut aussi y ajouter plusieurs autres éléments : les taxes de vente non remboursées, s’il y a lieu, les droits de mutation immobilière, les frais de notaire (excluant ceux de l’hypothèque), les rénovations majeures, le certificat de localisation à l’achat, les frais d’inspection à l’achat, le terrassement, le pavage, le cabanon, la piscine creusée, les clôtures. Les dépenses exclues sont : les taxes foncières, les intérêts sur l’emprunt hypothécaire, les frais de déménagement, les frais d’entretien, les travaux liés à l’usure normale, les menus travaux, les meubles, l’électricité.

Le coût fiscal doit également tenir compte de tout choix fiscal effectué à l’égard de la résidence au cours de l’année d’imposition 1994 (au fédéral, formulaire T664). Il se peut que, dans ce choix, vous ayez aussi désigné certaines années à titre de « résidence principale » à l’égard du bien visé. À la vente d’une résidence, la commission de courtage immobilier ainsi que tous les frais liés à la vente sont des dépenses qui peuvent être déduites du gain en capital, calculé avant la déduction de l’exonération.

Aspects divers et éléments de planification

Lorsqu’une maison est vendue et que l’on veut exonérer tout le gain en capital, il est fortement recommandé de désigner toutes les années, sauf une, afin que ladite année soit plutôt éventuellement attribuée à une autre résidence dont vous étiez aussi propriétaire en même temps et qui n’est pas encore vendue, sans que cela ne touche l’exonération de la résidence vendue. Cette planification découle de la formule d’exemption « 1+ », qui pourra aussi être utilisée à la vente de la seconde résidence. Il est à noter que cette formule ne permet pas d’exonération partielle d’un bien si aucune année ne lui a été attribuée; il faut lui en attribuer au moins une. Par ailleurs, la vente de deux résidences dans la même année permettrait aussi de bénéficier de cette formule pour chacune!

Dans certains cas, lorsqu’une partie du gain est imposable, il peut s’avérer vraiment avantageux de retarder la vente au début de l’année suivante afin de désigner une autre année d’exonération.

Lorsqu’un terrain vacant est acquis dans l’éventualité de la construction future d’une résidence, il faut préciser que les années de détention dudit terrain ne sont pas admissibles à l’exonération. Par ailleurs, le gain en capital annuel moyen qui découlera de la vente de la résidence sera aussi attribué à ces années de détention du terrain vacant. Le terrain et la résidence sont considérés comme un seul et unique bien aux fins civiles et fiscales.

Il est à noter que des règles particulières s’appliquent en cas de changement total ou partiel dans l’usage du bien immeuble (usage personnel par rapport à des fins de location) et lorsqu’une résidence est détenue par une fiducie entre-vifs ou testamentaire. La détention d’une résidence par l’entremise d’une société par actions ne donne pas droit à l’exonération pour résidence principale, car les autorités fiscales pourraient alors également appliquer les règles pénalisantes portant sur les avantages conférés à un actionnaire.

De façon générale, il n’y aura pas de changement partiel d’usage de la résidence lorsqu’un bureau ou une autre pièce est utilisé par le propriétaire ou son conjoint dans le cadre d’un emploi ou de l’entreprise d’un travailleur autonome, même si des dépenses sont déduites à l’égard de la résidence. Cela n’empêche pas non plus de désigner toute la résidence aux fins de l’exonération. Aucune déduction pour amortissement fiscal ne pourra cependant être réclamée sur la résidence.

L’Agence du revenu du Canada a publié un excellent document technique portant sur l’exemption pour résidence principale. Il s’agit du Folio de l’impôt sur le revenu S1-F3-C2 : Résidence principale, disponible sur son site Internet (http://www.cra-arc.gc.ca/tx/tchncl/ncmtx/fls/s1/f3/s1-f3-c2-fra.html). Il est toujours recommandé de consulter votre fiscaliste afin d’éviter les mauvaises surprises et de réduire au minimum votre fardeau fiscal.

Conjoints de fait depuis 10 ans, Caroline et Guy ont deux enfants mineurs. Comme ils n’ont pas de testament, au décès de l’un d’eux, tous les biens de ce dernier seront transmis exclusivement aux deux enfants. Si les conjoints sont alors propriétaires d’une maison, la part du défunt sera transmise aux deux enfants qui en deviendront propriétaires avec le conjoint survivant. Si la valeur des biens légués à chaque enfant mineur est supérieure à 25 000 $, plusieurs règles de la tutelle aux biens du mineur devront obligatoirement être mises en application pour la protection des enfants, ce qui pourrait être évité avec un testament fiduciaire. La transmission de certains biens aux enfants pourra aussi se traduire par des impôts sur le revenu, une situation qui pourrait aussi être évitée si ces biens étaient plutôt transmis au conjoint survivant.

Au Québec, lorsqu’une personne meurt sans testament, le Code civil prévoit que les biens sont légués dans les proportions suivantes : un tiers au conjoint marié (ou uni civilement) et deux tiers aux enfants. S’il n’y a pas de conjoint légal, tous les biens sont transmis aux enfants. S’il n’y a pas d’enfant, les biens sont transmis comme suit : deux tiers au conjoint légal et un tiers à la parenté du défunt. S’il n’y pas de conjoint légal ni d’enfant, les biens sont alors transmis à la parenté du défunt. En l’absence de testament, le conjoint de fait ne peut jamais hériter, quelle que soit la durée de la relation et qu’il y ait des enfants ou non.

Le testament permet de s’assurer que des biens sont transmis conformément aux volontés du défunt. Il en existe trois formes. Les deux premières sont :

> le testament olographe, qui doit être écrit à la main, daté et signé;

> le testament devant témoins, qui peut être rédigé électroniquement, mais qui doit être daté, attesté par deux témoins, paraphé à chaque page et signé par le testateur (personne qui fait le testament) et les deux témoins.

À la suite du décès, ces deux testaments doivent être vérifiés par le tribunal ou par un notaire.

La troisième forme de testament est le testament notarié, qui est reçu par un notaire assisté d’un témoin. Ce testament est conservé de façon sécuritaire par le notaire (qui peut émettre des copies authentiques) et automatiquement inscrit au Registre des dispositions testamentaires de la Chambre des notaires du Québec. Il n’a pas à être vérifié et est plus difficile à contester.

Il faut savoir que la préparation d’un testament peut être également confiée à un avocat qui, le cas échéant, l’inscrit au Registre des testaments du Barreau du Québec.

Puisque ces trois types de testaments ont la même valeur juridique, c’est le plus récent qui a priorité, quelle qu’en soit la forme. Ceci signifie qu’un testament olographe peut modifier ou annuler un testament notarié fait antérieurement.

Il faut noter qu’un mineur ne peut pas faire de testament, sauf pour des biens de peu de valeur.

Bien que le testament vise le cas où tous les légataires sont vivants au moment du décès du testateur, il permet aussi de prévoir divers autres scénarios. Par exemple :

> si le légataire meurt avant ou le testateur ou en même temps que ce dernier, le legs peut être dévolu aux enfants de ce légataire ou à tout autre remplaçant;

> au décès d’un légataire ayant reçu son legs, les biens seront transmis à une autre personne (substitution testamentaire). La transmission des biens n’est ainsi pas assujettie au testament du légataire.

Un testament peut prévoir un legs en fiducie pour le bénéfice d’une ou de plusieurs personnes. La fiducie testamentaire permet ainsi que les biens légués soient gérés par un ou plusieurs fiduciaires au nom des bénéficiaires. Le testateur s’assure d’un contrôle sur les biens après son décès, comme dans les cas suivants :

> legs à un enfant mineur, pour éviter notamment les règles de la tutelle aux biens du mineur;

> legs au conjoint, mais sous réserve qu’à son décès les biens soient transmis aux enfants issus d’une union antérieure;

> legs à une personne handicapée mentalement;

> legs à une personne susceptible de dilapider les biens légués ou d’être insolvable;

> legs d’un bien qui doit demeurer dans la famille (comme un chalet).

Le testament fiduciaire prévoit les modalités de versement aux bénéficiaires quant aux revenus et au capital de la fiducie, selon leurs besoins et à des âges prédéterminés, de même que la nomination d’un remplaçant si le bénéficiaire décède avant le testateur ou après être devenu un bénéficiaire. La fiducie testamentaire permet aussi à ses bénéficiaires de profiter de certains avantages fiscaux en ce qui concerne les revenus de la fiducie.

Le testament offre l’avantage de pouvoir réduire les incidences fiscales applicables au défunt à l’égard de certains legs, comme dans le cas d’un régime enregistré d’épargne-retraite (REER), d’un fonds enregistré de revenu de retraite (FERR), d’un régime de retraite et de tout bien ayant accumulé une plus-value. En effet, certains legs à un conjoint légal (ou de fait) ou à un enfant permettent d’éviter les impôts sur le revenu qui seraient autrement payables au décès du testateur.

Le testament peut également prévoir ce qui suit :

> la nomination d’un liquidateur chargé de gérer la transmission des biens successoraux selon les volontés du testateur; le testament devrait spécifier que le liquidateur a le pouvoir d’effectuer diverses planifications et divers choix afin de réduire au minimum les incidences fiscales pour la succession et les héritiers;

> la désignation d’un tuteur pour les enfants mineurs, dans le cas du dernier parent à décéder;

> un legs à un organisme de bienfaisance;

> la prise en charge, par un légataire à titre particulier, de certaines dettes de la succession directement liées au bien légué (par exemple, tout impôt sur le revenu payable par la succession à l’égard de la transmission du bien et toute dette hypothécaire qui grève ce bien); à défaut, ce légataire héritera du bien libre de toute dette alors payable à même le bien transmis au légataire universel;

> dans le cas de conjoints mariés (ou unis civilement), l’assujettissement du legs au conjoint à une renonciation à ses droits dans le partage du patrimoine familial et du régime matrimonial;

> la nomination d’un nouveau titulaire d’un régime enregistré d’épargne-études (REEE) ou d’un régime enregistré d’épargne-invalidité (REEI);

> le legs du compte d’épargne libre d’impôt (CELI) au conjoint légal (ou de fait) afin de maintenir les avantages fiscaux sans toucher aux droits de cotisation.

Bien qu’il soit primordial de rédiger un testament, plusieurs éléments peuvent avoir une incidence sur la transmission des biens au décès :

> un contrat de mariage (ou d’union civile) qui comporte une clause testamentaire en faveur du conjoint légal, qu’elle soit révocable ou irrévocable;

> le partage du patrimoine familial et du régime matrimonial entre la succession et le conjoint légal;

> l’application possible à la succession des règles sur les pensions alimentaires et sur la prestation compensatoire;

> toute disposition légale désignant un bénéficiaire (conjoint légal ou de fait) au décès du détenteur d’un régime de retraite, d’un compte de retraite immobilisé (CRI), d’un REER immobilisé ou d’un fonds de revenu viager (FRV);

> le versement d’une prestation à la suite du décès d’un cotisant en vertu du Régime des rentes du Québec (RRQ);

> toute désignation de bénéficiaire au décès du détenteur d’une assurance vie ou d’un contrat de rente (payable à un bénéficiaire désigné ou à la succession), qu’elle soit révocable ou irrévocable;

> un contrat relatif à la détention conjointe d’un bien;

> une convention d’actionnaires relative à la détention d’actions d’une société par actions privée;

> une fiducie entre vifs;

> un testateur déjà bénéficiaire d’une fiducie testamentaire ou détenteur d’un bien grevé d’une substitution;

> le divorce, la séparation de corps et la dissolution de l’union civile qui ont généralement pour effet de rendre caducs tout legs fait au conjoint légal et toute désignation du conjoint légal dans une police d’assurance vie (ou un contrat de rente).

Il est à noter que la transmission de biens en cas de décès, par testament ou autrement, devrait être revue périodiquement ou advenant un changement important comme une modification de statut matrimonial, la naissance ou la majorité d’un enfant, le décès ou l’incapacité d’un légataire, un changement à la loi, etc.

La question de la déductibilité des intérêts payés sur un emprunt d’argent est un sujet fort complexe qui fait l’objet de nombreuses interprétations de la part des tribunaux et des autorités fiscales. La règle générale veut que, pour être déductibles, les intérêts doivent être rattachés à un emprunt utilisé pour gagner un revenu ou pour acquérir un bien en vue d’en tirer un revenu.

C’est le cas, par exemple, de l’emprunt visant l’acquisition des placements, d’un immeuble à revenus et de l’équipement servant à l’exploitation d’une entreprise. Il peut aussi s’agir d’une marge de crédit ayant pour but de financer les dépenses courantes d’une entreprise.

Acquisition de placements

De façon générale, les intérêts annuels payables sur un emprunt servant à l’achat d’actions sont pleinement déductibles, même si aucun dividende n’est versé sur ces actions et si leur rendement ne provient que de l’accroissement de leur valeur. Il en va de même habituellement de l’acquisition d’unités de fonds communs de placement, d’obligations, de dépôts à terme et de certificats de placement garanti (CPG). Est également admissible l’emprunt utilisé pour rembourser un autre emprunt admissible. L’emprunt pour souscrire à un régime enregistré d’épargne-retraite (REER) ou à un compte d’épargne libre d’impôt (CELI) n’est toutefois pas admissible puisque les revenus ne sont pas imposables.

Lorsque le placement est vendu et que le prix de vente n’est pas employé pour rembourser le solde de l’emprunt ni pour acquérir un autre placement, les intérêts payables à compter de ce moment ne sont plus déductibles du revenu étant donné que l’emprunt ne sert plus à gagner un revenu. Il faut donc continuellement se poser la question à savoir si l’emprunt est toujours rattaché à un bien qui produit des revenus.

Les intérêts continuent d’être pleinement déductibles, même si la valeur du placement est devenue inférieure au solde de l’emprunt. Si ce placement est plutôt vendu et que le prix de vente ne permet pas de rembourser la totalité du solde de l’emprunt, une règle fiscale prévoit même que les intérêts vont demeurer déductibles après la vente (pourvu que la totalité du prix de vente soit utilisée pour rembourser une portion de l’emprunt ou pour acquérir un autre placement). La même règle s’applique si la société émettrice des actions fait faillite, avec la possibilité de réclamer une perte en capital à l’égard du coût desdites actions.

Si un emprunt est employé en partie pour acquérir un placement et en partie pour acquérir un bien à usage personnel, seule la portion des intérêts raisonnablement rattachés au placement est déductible. Tout remboursement partiel de l’emprunt sera réparti dans la même proportion que pour la déduction des intérêts. Par conséquent, il est toujours préférable de contracter deux emprunts distincts et de rembourser en priorité celui dont le taux d’intérêt n’est pas déductible du revenu (en supposant dans notre exemple que le taux d’intérêt est le même pour les deux emprunts).

Dans la mesure du possible, il est généralement préférable d’emprunter pour acquérir des placements et de payer au comptant les dépenses personnelles et les biens à usage personnel (en supposant que les taux d’intérêt sont sensiblement les mêmes). Par ailleurs, afin d’obtenir un meilleur taux d’intérêt sur les emprunts admissibles, il est recommandé de consentir au prêteur une hypothèque sur certains biens à usage personnel, comme un bien immobilier. Ce type de garantie n’a aucune incidence sur la déductibilité des intérêts, l’emprunt ayant servi à acquérir un placement.

Si vous avez déjà fait un emprunt pour acheter un bien à usage personnel et que vos placements ont été acquis au comptant, vous pouvez songer à vendre des placements afin de rembourser votre emprunt et ensuite emprunter à nouveau afin d’acquérir de nouveaux placements. Vous devez cependant considérer les incidences fiscales rattachées à la vente de vos placements, notamment le refus de la perte en capital réalisée à l’égard d’un placement qui est acquis de nouveau dans un délai de trente jours.

Dans le cas des travailleurs autonomes (comme le médecin qui ne pratique pas dans une société par actions), il existe une technique pour convertir des intérêts non déductibles en intérêts déductibles. Il s’agit de la technique de la « mise à part de l’argent ». À ce sujet, nous vous référons à notre article publié en novembre 2010 dans Le Médecin du Québec (volume 45, numéro 11), qui est accessible dans le site Internet des Fonds FMOQ www.fondsfmoq.com. La mise en place de cette technique est aussi possible si vous détenez personnellement un immeuble à revenus.

Acquisition d’un immeuble à revenus

Les intérêts payés sur un emprunt ayant servi à l’acquisition d’un bien à usage personnel (comme une résidence personnelle) ne sont jamais déductibles, même si cet emprunt est garanti par une hypothèque grevant un immeuble à revenus. La qualification du bien offert en garantie n’a aucune importance; Il faut plutôt qualifier le bien acquis avec le produit de l’emprunt. À l’inverse, les intérêts payés sur un emprunt ayant pour but d’acquérir un immeuble à revenus sont toujours déductibles, même si cet emprunt est garanti par une hypothèque grevant une résidence personnelle.

Les intérêts payés sur un emprunt ayant servi à acquérir un immeuble à revenus partiellement habité par l’acquéreur sont déductibles selon une proportion raisonnable. Comme il n’est pas possible juridiquement de contracter un emprunt distinct pour la partie de l’immeuble habitée par l’acquéreur, le prêt ne peut donc être scindé en deux pour permettre le remboursement en priorité de la portion inadmissible. Par conséquent, tout remboursement de capital sera alors réparti raisonnablement entre les portions admissible et inadmissible de l’emprunt. Lorsqu’un immeuble à revenus cesse d’être loué et que son propriétaire commence à l’habiter, les intérêts payés sur l’emprunt cessent également d’être déductibles. L’inverse est aussi vrai.

Il est à noter qu’une portion raisonnable des intérêts payés sur un emprunt utilisé pour acquérir une résidence personnelle peut, sous certaines conditions, être déductible dans le cas d’un travailleur autonome qui utilise une partie de ladite résidence dans l’exploitation de son entreprise. Cette déduction n’est cependant jamais possible dans le cas d’un salarié, même pour un vendeur à commission.

Les intérêts payés sur un emprunt ayant servi à l’acquisition d’un terrain vacant ne sont pas généralement déductibles du revenu et ne peuvent généralement pas non plus être ajoutés au coût d’acquisition. Cette règle est valable qu’il s’agisse d’un terrain acquis aux fins d’investissement immobilier ou pour la construction éventuelle d’un immeuble à revenus, ou destiné à un usage personnel. Par ailleurs, il existe certaines restrictions à l’égard de la déductibilité des intérêts payés sur un emprunt lié à la construction ou à la rénovation d’un immeuble à revenus; la portion non déductible peut toutefois être capitalisée dans le coût du bâtiment.

Mesures particulières

Il convient de préciser qu’aux fins de l’impôt sur le revenu du Québec, la déduction des dépenses de placements annuelles (y compris les intérêts sur emprunt) est limitée aux revenus de placements annuels. La portion non déductible peut toutefois faire l’objet d’un report sur une autre année d’imposition. Cette règle de limitation ne s’applique pas à un immeuble à revenus.

Tant au Canada qu’au Québec, retenons que l’excédent des dépenses de placements (dont les intérêts sur emprunt) sur les revenus de placements d’une année peut avoir une incidence sur la déduction pour gains en capital pouvant être réclamée à l’égard de la disposition d’actions admissibles de petite entreprise. Ce concept fiscal est désigné comme étant la « perte nette cumulative sur placements » ou « PNCP ».

Un nombre croissant de Canadiens, notamment des médecins, devront compter principalement sur leurs propres actifs, qu’il s’agisse de REER, de CELI, d’investissements non enregistrés ou immobiliers, pour financer leurs revenus à la retraite. Dans une telle situation, l’évaluation de l’espérance de vie constituera un élément essentiel à la planification de la retraite. Intuitivement, nous savons que l’espérance de vie augmente au fil des ans mais à quoi ressemble cette amélioration et, surtout, quel en sera l’effet sur l’épargne retraite nécessaire aux particuliers?

Évolution de l’espérance de vie

L’espérance de vie est une donnée statistique qui correspond à un âge futur auquel la moitié des membres d’un groupe homogène (âge atteint, sexe) seront décédés. Par exemple, si on avance que l’espérance de vie d’un homme de 65 ans est de 85 ans, cela signifierait que sur un groupe de 1000 homme de 65 ans observés aujourd’hui, la moitié, donc 500, devraient être morts à 85 ans. Si l’on planifiait la retraite d’un enfant naissant, on utiliserait l’espérance de vie à la naissance. Un tel exercice, assez théorique, aurait toutefois probablement peu de valeur. Voilà pourquoi on analysera plutôt ici l’espérance de vie du particulier qui a atteint l’âge de 65 ans.

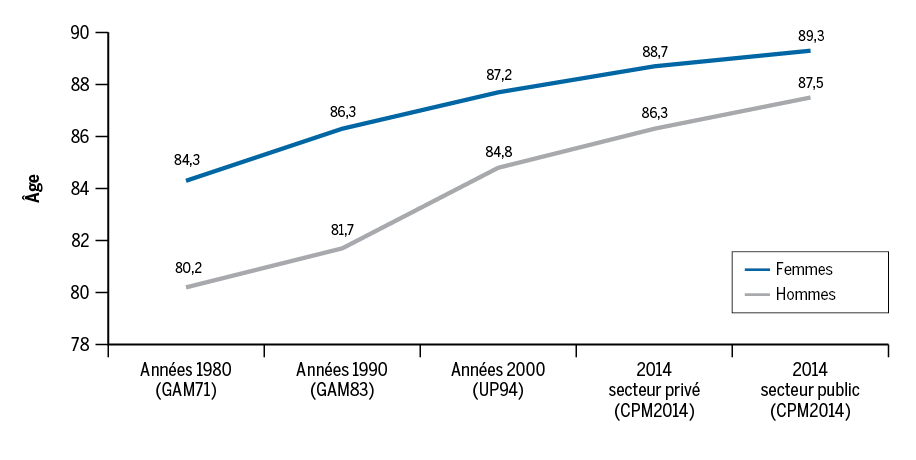

L’institut canadien des actuaires (ICA), l’organisme chargé d’établir les normes d’évaluation des régimes de retraite, publiait en février 2014 une nouvelle table de mortalité, la table CPM2014[1]. Cette dernière apporte deux éléments intéressants : d’une part des données strictement canadiennes et d’autre part, une distinction selon le secteur d’activité du retraité (public ou privé). Le graphique présente l’évolution, depuis les années 80, des tables de mortalité utilisées pour l’analyse des régimes de retraite.

On remarque évidemment, sur ce graphique, une nette amélioration de l’espérance de vie du particulier âgé de 65 ans. Étonnamment, on constate toutefois que cette amélioration est moins marquée chez les femmes que chez les hommes. Autrement dit, l’écart d’espérance de vie entre les hommes et les femmes tend à diminuer. De 4,1 années qu’il était dans les années 1980, il serait plutôt de 1,4 à 1,8 année de nos jours, selon le secteur d’activité (privé ou public).

On voit également qu’un écart statistique a été observé entre les retraités canadiens des secteurs privé et public.

Effet de cette évolution

Ce qui constitue évidemment de prime abord une bonne nouvelle, l’augmentation de l’espérance de vie, entraîne toutefois un défi important, soit un effort d’épargne retraite supplémentaire pour avoir le même revenu de retraite. À titre d’exemple, imaginons qu’un particulier vise un revenu de retraite uniforme de 50 000 $, avant impôts, à partir de son REER. Durant les années 1980, si le rendement annuel net était de 5 % sur le REER, une somme accumulée de 523 000 $ était suffisante pour assurer un tel revenu annuel à un homme pendant 15,2 années, soit jusqu’à son espérance de vie (80,2 ans). Selon les données présentées dans le graphique précédent, avec le même rendement net, une somme accumulée de 666 000 $ sera désormais nécessaire pour assurer le même revenu annuel à un homme du secteur public pendant 22,5 années, soit jusqu’à sa mort à 87,5 ans. Selon l’espérance de vie, une accumulation de 27 % plus élevée du capital retraite sera donc nécessaire.

Le même exercice pour une femme donnerait les chiffres suivants. Durant les années 80, si le rendement annuel net était de 5 % sur le REER, une somme accumulée de 610 000 $ était suffisante pour assurer un revenu annuel de 50 000 $ à une femme pendant 19,3 années, soit jusqu’à son décès à 84,3 ans (selon l’espérance de vie). Selon les données du graphique, avec le même rendement net, une somme accumulée de 694 000 $ sera nécessaire pour assurer le même revenu annuel à une femme du secteur public pendant 24,3 années, soit jusqu’à sa mort à 89,3 ans. Une accumulation de 14 % plus élevée du capital retraite sera donc nécessaire; un écart moins important que pour un homme, certes, mais un effort supplémentaire tout de même.

Espérance de vie et durée raisonnable de décaissement

L’effort d’épargne supplémentaire présenté ici ne sera pas nécessairement suffisant pour assurer une retraite adéquate. En effet, même si dans le passé, l’espérance de vie était employée comme cible pour l’âge d’épuisement du capital retraite, ce qui a d’ailleurs été fait dans notre exemple, un autre élément doit être pris en compte considéré. Afin d’utiliser l’espérance de vie du particulier comme date cible d’épuisement des actifs entraîne un certain risque en raison du fait que, statistiquement, la moitié des gens dépasseront cette durée. Cela signifie impliquerait qu’une planification de retraite tablant sur l’espérance de vie aurait deux fois plus de probabilités de ne pas tenir la route. La survie constitue donc réellement un risque financier à considérer pour la retraite.

Pour pallier ce risque, une pratique prudente consiste à ajouter cinq années à l’espérance de vie du particulier. Cette nouvelle durée constitue la durée raisonnable de décaissement. Elle représente essentiellement un âge auquel 75 % (et non 50 %) des membres d’un groupe homogène (âge atteint, sexe) seront décédés. L’issue d’une planification de retraite misant sur la durée raisonnable de décaissement plutôt que sur l’espérance de vie n’aurait que 25 % de probabilités de ne pas se produire.

Si nous reprenons l’exemple précédent, avec le même rendement net, une somme de 739 000 $ sera ainsi nécessaire pour assurer le même revenu annuel (50 000 $) à un homme du secteur public pendant 27,5 années, soit pour une durée raisonnable de décaissement tandis qu’une somme de 760 000 $ sera nécessaire pour assurer ce même revenu annuel à une femme du secteur public pendant 29,3 années, soit pour une durée raisonnable de décaissement.

Conclusion

L’amélioration de l’espérance de vie constitue évidemment une bonne nouvelle, mais cette amélioration représente un défi en ce qui a trait aux efforts d’épargne retraite requis. Aussi l’effort supplémentaire nécessaire pour financer un revenu pour cinq années supplémentaires ajoutera à ce défi, mais il semble résolument plus prudent de planifier en utilisant la durée raisonnable de décaissement.

[1] Source des données : Aon Hewitt, Bulletin d’information : Étude inédite sur la mortalité des retraités canadiens, 17 février 2014.

Beaucoup d’encre a coulé sur les REER, CELI et autres véhicules d’accumulation, mais connaissez-vous le REEE et le REEI, deux régimes d’épargne subventionnés par nos gouvernements ?

RÉGIME ENREGISTRÉ D’ÉPARGNE-ÉTUDES (REEE)

Le REEE est un véhicule permettant d’accumuler des sommes dans le but de financer les études postsecondaires d’un enfant. Le REEE constitue un contrat entre un promoteur, ce dernier est l’organisme qui distribue le régime et l’administre, et un souscripteur, qui verse des cotisations au nom d’un ou de plusieurs bénéficiaires nommés. À partir du moment où le bénéficiaire est inscrit à un programme admissible d’études postsecondaires, les revenus du régime ainsi que les subventions gouvernementales servent à payer ses droits de scolarité ou toute autre dépense liée à ses études.

Durée de vie

Le REEE a une durée de vie maximale de 35 ans, mais la période de cotisation ne peut dépasser 31 ans. Ces durées sont de 40 ans et de 35 ans si le bénéficiaire d’un REEE individuel est admissible au crédit d’impôt pour personne handicapée.

Traitement fiscal

Les cotisations à un REEE ne sont pas déductibles, mais sont admissibles à des subventions. Cependant, les revenus de placement sur les cotisations et les subventions s’accumulent à l’abri de l’impôt. Les cotisations à un REEE ne sont pas imposables lorsqu’elles sont retirées du REEE, alors que les subventions et les revenus de placement produits par le REEE doivent être déclarés dans les revenus du bénéficiaire.

Cotisations

Il n’y a aucune limite aux cotisations annuelles, mais un plafond cumulatif est établi à 50 000 $ par bénéficiaire.

Subvention canadienne pour l’épargne-études (SCEE)

La SCEE annuelle est égale à 20 % de la première tranche de 2 500 $ de cotisation. La SCEE de base est donc plafonnée à 500 $ par bénéficiaire. Selon le revenu familial net, une SCEE supplémentaire de 10 % ou de 20 % sur les 500 premiers dollars versés au REEE pourrait être reçue. En situation de rattrapage de cotisations, la SCEE maximale passe à 1 000 $ (5 000 $ × 20 %). Une limite cumulative de 7 200 $ par bénéficiaire (SCEE de base et supplémentaire combinées) est applicable.

Bon d’études canadien (BEC)

Le BEC est une subvention du gouvernement fédéral destiné au REEE pour les familles à faible revenu. Le BEC est accessible à tous les enfants nés après 2003 dans des familles ayant un revenu net familial essentiellement inférieur au premier palier d’imposition.

Incitatif québécois à l’épargne-études (IQEE)

L’IQEE a été instauré lors du budget du gouvernement du Québec de 2007 et correspond à 10 % de la première tranche de 2 500 $ par année, jusqu’à concurrence de 250 $ par enfant annuellement dans la mesure où le bénéficiaire est un résident du Québec au 31 décembre de l’année d’imposition. L’IQEE peut être supérieur pour les familles à faible revenu.

Si le bénéficiaire ne poursuit pas d’études postsecondaires

Évidemment, il ne s’agit pas de la situation idéale, mais quatre options sont alors possibles :

- Laisser les fonds dans le REEE : Un REEE peut demeurer ouvert pendant une période maximale de 35 ans. Si le bénéficiaire ne poursuit pas ses études après le secondaire, on peut laisser le REEE ouvert au cas où il déciderait plus tard d’entreprendre des études postsecondaires.

- Remplacer le bénéficiaire : S’il s’agit d’un régime individuel, il est possible de nommer un autre bénéficiaire. Certaines modalités peuvent s’appliquer. S’il s’agit d’un régime familial, on peut utiliser les revenus ainsi que certaines subventions fédérales et provinciales pour payer les études d’un autre enfant aux termes du régime.

- Transférer les fonds au REER du souscripteur : On pourrait transférer du REEE au REER jusqu’à 50 000 $ de revenus exempts d’impôt si certaines conditions sont respectées (notamment si le souscripteur possède des droits de cotisation au REER).

- Fermer le REEE : Dans ce cas-là, les cotisations sont versées au souscripteur sans impôt sur celles-ci. On devra en revanche rendre toutes les subventions restantes au gouvernement. Le souscripteur pourra retirer les revenus d’investissement du régime si le REEE est ouvert depuis 10 ans et que les bénéficiaires ont au moins 21 ans et ne font pas d’études postsecondaires. Ces revenus seront imposables et soumis à une pénalité de 20 %.

RÉGIME ENREGISTRÉ D’ÉPARGNE INVALIDITÉ (REEI)

Le REEI est un véhicule permettant d’accumuler efficacement des sommes pour les particuliers admissibles au crédit d’impôt pour personnes handicapées (CIPH).

Admissibilité

Le REEI est accessible aux particuliers admissibles au crédit d’impôt pour personnes handicapées (CIPH) qui ont un numéro d’assurance sociale et qui résident au Canada. Ces exigences doivent être satisfaites au moment de la création du REEI et chaque fois qu’une cotisation ou une subvention est versée au régime.

Traitement fiscal

Les cotisations à un REEI ne sont pas déductibles, mais donnent droit à des subventions. Les revenus de placement sur les cotisations et les subventions s’accumulent toutefois à l’abri de l’impôt. Les cotisations à un REEI ne sont pas imposables au retrait, alors que les subventions et les revenus de placement gagnés dans le REEI sont imposables pour le bénéficiaire lorsqu’ils sont retirés.

Cotisation

On peut cotiser jusqu’à 200 000 $ à un REEI, sans plafond annuel, jusqu’à la fin de l’année où le bénéficiaire atteint l’âge de 59 ans. Il n’y a aucune restriction quant aux personnes pouvant verser des cotisations.

Subvention canadienne pour l’épargne-invalidité (SCEI)

Les cotisations à un REEI effectuées durant une année donnent droit aux SCEI aux taux de 100 %, de 200 % ou de 300 %, selon le revenu familial net et le montant des cotisations. Le montant annuel des SCEI pour un REEI est limité à 3 500 $ tandis que le montant viager est plafonné à 70 000 $. Un REEI pourra recevoir des SCEI jusqu’à la fin de l’année où le bénéficiaire atteint l’âge de 49 ans.

Bon canadien pour l’épargne-invalidité (BCEI)

Pour les familles à plus faible revenu, des BCEI pouvant atteindre 1 000 $ seront versés chaque année aux REEI. Les BCEI ne dépendront pas des cotisations à un REEI. Le montant total des BCEI pour un REEI est limité à 20 000 $. Un REEI peut recevoir des BCEI jusqu’à la fin de l’année où le bénéficiaire atteint l’âge de 49 ans.

Paiements

Des versements, au moins annuels, provenant d’un REEI doivent commencer avant la fin de l’année où le bénéficiaire atteint l’âge de 60 ans et sont assujettis à un plafond annuel déterminé en fonction de l’espérance de vie du bénéficiaire et de la valeur du REEI. De plus, le bénéficiaire d’un REEI, ou son représentant légal, peut empiéter sur le capital et le revenu du régime, aux sommes et aux fins précisées dans le REEI.

Décès ou cessation de l’admissibilité

Lorsque le bénéficiaire d’un REEI cesse d’être admissible au CIPH ou meurt, les fonds dans le REEI doivent être versés au bénéficiaire ou à sa succession. Ce montant (net des cotisations) est inclus dans le revenu du bénéficiaire aux fins de l’impôt.

Roulement du REER vers le REEI

Au décès, il est possible de transférer, sans impact fiscal, un REER vers le REEI de son enfant ou de petit-enfant à charge. Ce transfert ne pourra dépasser le plafond cumulatif pour le REEI, soit 200 000 $, et ne donnera pas droit aux SCEI ni aux BCEI. De plus, puisque les sommes transférées n’ont pas encore été assujetties à l’impôt, elles seront imposables entre les mains du bénéficiaire au moment du retrait.

Nouveau : Roulement du REEE vers le REEI

Depuis 2013, il est possible de rouler le REEE vers le REEI, en respectant certaines conditions.

Conclusion

Quoique ces deux véhicules permettent une épargne spécialisée (en prévision des études pour le REEE et pour le particulier souffrant d’un handicap pour le REEI), le fort niveau de subventions accompagnant ceux-ci en font des incontournables à considérer!

Quelle est la forme de rémunération optimale pour le médecin incorporé? Ce dernier devrait-il se verser une rémunération sous forme de salaire, de dividende ou d’une combinaison des deux? On notera que ce choix peut être revu annuellement.

Évidemment, si l’objectif est le fractionnement du revenu imposable avec les membres de la famille, le recours aux dividendes sera nécessaire à moins que le conjoint ou les enfants n’aient réellement fourni une prestation de travail. Mais pour le médecin lui-même, est-il préférable de verser un salaire ou un dividende?

Comparer la rémunération à salaire et celle à dividende est relativement simple si on ne considère que l’année en cours. Cependant, si on veut analyser la situation dans un contexte plus large de retraite, cela devient un peu plus complexe. On devrait alors évaluer la pertinence de cotiser au Régime de rentes du Québec (RRQ) et au Régime enregistré d’épargne-retraite (REER) ou à tout autre régime de retraite comme le Régime de retraite individuel (RRI). Une analyse de l’aspect fiscal ne sera donc pas suffisante pour arriver à une conclusion pertinente.

Salaire

Comme nous l’avons indiqué précédemment, le versement d’un salaire est conditionnel à ce que des services aient réellement été rendus à la société par actions. Notez que cette rémunération doit aussi être justifiable, c’est-à-dire en lien avec ce que le marché paierait pour le travail effectué. Il n’est donc pas possible de payer son enfant 100 000 $ par année pour nettoyer les locaux de la société!

Le versement d’un salaire constitue une dépense déductible pour la société (elle n’aura pas à payer d’impôts sur ces sommes) et entraîne le paiement de charges sociales pour la société par actions (Régime de rentes du Québec (RRQ), Régime québécois d’assurance parentale (RQAP), Fonds des services de santé (FSS)) et au niveau personnel (RRQ, RQAP). Le salaire reçu par le médecin sera imposé à un taux relativement élevé (maximum de 49,97 %[1] en 2014).

Dividendes

Contrairement au versement de salaire, le paiement de dividendes ne nécessite pas que des services soient rendus à la société par actions. Dans la mesure où cette dernière déclare des dividendes à une classe d’actions, ces dividendes pourront être versés aux détenteurs d’actions de cette classe. On notera que les enfants mineurs ne devraient pas recevoir de dividendes.

Le paiement de dividendes ne constitue pas une dépense déductible pour la société par actions, qui devra payer de l’impôt sur ces sommes, et n’entraîne pas le paiement de charges sociales par la société. Sur le plan personnel, une cotisation au Fonds des services de santé sera nécessaire. Le dividende reçu par le médecin sera imposé à un taux plus modeste (maximum de 39,78 %1 en 2014 contre 38,54 % en 2013).

Intégration des revenus

L’avantage fiscal découlant d’une rémunération à dividendes plutôt qu’à salaire (39,78 % d’impôts au lieu de 49,97 %) sera fortement atténué par le principe d’intégration selon lequel, théoriquement, le revenu de tout contribuable doit être assujetti au même fardeau fiscal, qu’il soit gagné directement par ce particulier ou par une société par actions, avant de lui être versé.

En effet, si l’on considère le fardeau fiscal total (société par actions et médecin), la différence d’imposition est, somme toute, peu importante entre le salaire et dividendes.

Le tableau suivant compare le traitement fiscal d’une rémunération de 10 000 $, à un taux d’imposition marginal, selon trois scénarios :

- Somme reçue directement par un médecin n’exerçant pas sa pratique au sein d’une société par actions (colonne de gauche)

- Somme reçue sous forme de salaire par un médecin incorporé (colonne du centre)

- Somme reçue sous forme de dividendes par un médecin incorporé (colonne de droite)

On remarque que les revenus transitant par trois chemins différents produisent des revenus nets assez comparables pour le particulier, avec un léger désavantage pour la rémunération en dividendes.

Si l’on considère toute la rémunération versée, et non seulement le dernier 10 000 $, comme dans l’exemple précédent, il est possible qu’un versement entièrement constitué de dividendes laisse quelques milliers de dollars de plus dans les poches du particulier en comparaison d’une rémunération entièrement constituée d’un salaire. Cette différence vient essentiellement des cotisations au RRQ.

Éléments en lien avec la retraite

Au-delà de la comparaison annuelle entre salaire et dividendes, trois éléments en lien avec la retraite doivent être considérés : le RRQ, le REER et, possiblement, le RRI. Comme nous l’avons indiqué précédemment, le versement d’un salaire entraîne des cotisations au RRQ tant pour la société que pour le médecin. Or, ces cotisations ne constituent pas strictement une dépense comme telle, mais une forme d’épargne forcée, certes, mais une épargne quand même.[2]

Aussi, des droits de cotisation au REER ne seront pas octroyés sur des dividendes reçus. Il faut un salaire pour les recevoir.

Enfin, si le médecin décide de mettre en place un RRI dans sa société, il lui sera souvent possible de racheter des années de service passé dans le RRI afin d’en augmenter l’avantage fiscal. Par contre, s’il est toujours versé strictement des dividendes dans le passé, il ne sera pas en mesure de racheter ces années au sein du RRI.

La décision de se verser un salaire ou dividendes se répercutera sur la préparation de la retraite du médecin, même s’il est très jeune.

Un compromis possible, mais à évaluer

En considérant les éléments précédents, certains vont choisir de se verser annuellement un salaire, disons de 50 000 $ à 100 000 $, afin de pouvoir utiliser les mécanismes de retraite existants (RRQ, REER, RRI), et l’excédent sous forme de dividendes. Le coût administratif de tous ces choix doit aussi faire l’objet d’une évaluation détaillée.

Conclusion

Nous avons présenté ici certains éléments de réflexion sur les choix annuels de rémunération. N’hésitez pas à consulter nos professionnels pour vous aider dans ces décisions dont les effets pourraient s’avérer importants à court et à long terme.

[1] Sans considérer la contribution santé

[2] Sauf lorsque le médecin a déjà accumulé la rente de retraite maximale du RRQ.

La planification financière constitue une tâche de longue haleine, un processus continu qui vise l’amélioration constante de la santé financière. Cette optimisation passe fréquemment par de nombreux ajustements qui auront, possiblement, chacun un effet modeste, mais dont le cumul pourrait s’avérer important. Cependant, il arrive parfois qu’un événement imprévu, positif ou négatif, vienne chambarder la situation financière. Imaginons qu’il s’agit d’un héritage de 250 000 $. Comment en tirer le maximum? Nous viserons ici l’utilisation financière optimale de cette somme et ignorerons donc les usages, tels le voyage autour du monde ou l’acquisition de la Harley Davidson.

Traitement fiscal d’un héritage

Notre système fiscal est tel qu’au moment de son décès, le défunt paie habituellement ses impôts. L’héritage est ensuite considéré net d’impôts. Cela signifie donc que l’héritier, sauf exception, ne sera pas imposé sur l’héritage. Cependant, il se retrouvera avec des sommes dont l’investissement subséquent sera normalement sujet à l’impôt. Comment faire pour en réduire au minimum les répercussions fiscales? Voici quelques pistes de réflexion.

REEE et REEI

Ces deux véhicules procurent des subventions à l’épargnant. Le Régime enregistré d’épargne-études (REEE) permet de mettre de l’argent de côté pour financer les études postsecondaires des enfants ou des petits-enfants.

Le Régime enregistré d’épargne-invalidité (REEI) est une option d’épargne disponible aux particuliers admissibles au crédit d’impôt pour personnes handicapées (CIPH). L’héritier qui a des enfants ou des petits-enfants souffrant d’un handicap pourrait recourir à ce véhicule.

REER et CELI

Si vous possédez des droits de cotisation au REER ou au CELI, il sera habituellement pertinent de les utiliser au maximum. Les personnes à revenu élevé devraient d’abord contribuer à leur REER avant de cotiser à leur CELI. À l’inverse, celles dont les revenus sont faibles ou qui prévoient retirer ces sommes avant la retraite devraient privilégier le CELI. Le REER du conjoint pourrait aussi être envisagé.

Remboursement des dettes non déductibles

Si vous avez des dettes non déductibles (hypothèque résidentielle, marge de crédit, etc.), vous devriez songer à vous en acquitter. En présence de dettes déductibles du revenu (emprunt pour investissement), il serait pertinent d’analyser les répercussions fiscales de leur remboursement à même l’héritage.

Présence d’une société par actions (SPA)

Si l’héritier détient une société par actions (SPA) qui lui verse un salaire ou un dividende, il pourrait décider de diminuer les revenus qu’il en tire et de vivre quelque temps de son héritage. Les retraits étant réduits, un capital additionnel s’accumulerait dans la SPA à l’abri de l’impôt jusqu’au retrait de ces sommes. Il pourrait toutefois s’avérer pertinent de continuer à recevoir un certain revenu annuel de la SPA, qui pourrait être imposé à un très faible taux.

Tout près de la retraite ?

Le particulier qui se trouve tout près de la retraite (ou qui est déjà à la retraite) pourrait considérer des stratégies supplémentaires. Dans certaines circonstances, quelqu’un qui souhaite garantir ses revenus de retraite pourrait envisager de souscrire à une rente.

Une autre stratégie consiste à utiliser ce capital durant les premières années de la retraite afin de se permettre de reporter le versement des rentes gouvernementales (Régime des rentes du Québec [RRQ] et pension de la Sécurité de la vieillesse [PSV]). Ce report aura pour effet d’augmenter les prestations desdits régimes. Rappelons que le report de la rente du RRQ a été grandement bonifié en 2013 et que le report de la PSV, avec bonification, est permis depuis le 1er juillet 2013.

Conclusion

Nous avons évoqué ici quelques stratégies à considérer en situation d’arrivée imprévue de capitaux. Si tel est votre cas, n’hésitez pas à communiquer avec un conseiller de notre équipe pour vous aider dans ce domaine.

La planification de la retraite s’avère une tâche de longue haleine. Idéalement, dès la réception du premier chèque de paie, en début de carrière, la retraite devrait constituer un élément de planification. Toutefois, en réalité, il est fréquent que cette question ne préoccupe pas tellement les gens avant l’âge de 45-50 ans. Très souvent, un particulier de 45-50 ans a déjà amassé des actifs, mais n’a pas réellement entrepris la planification de sa retraite.

Dans cette situation, quels seraient les correctifs ou les ajustements les plus profitables que l’on pourrait apporter aux habitudes financières afin d’améliorer la retraite[i]?

Certaines solutions ne nécessitent pas de commentaires

Dans l’univers des solutions possibles, certaines ne nécessiteront pas de commentaires. Quelqu’un qui veut améliorer sa future retraite pourrait choisir d’augmenter son niveau d’épargne. L’effet sera direct, mais cette solution demande un effort d’épargne supplémentaire.

On pourrait aussi être tenté d’optimiser le rendement potentiel de son portefeuille en accroissant la proportion d’actions détenues au détriment des titres à revenu fixe. Cette approche pourrait augmenter le capital retraite, mais au coût d’une plus grande exposition au risque et d’une plus grande volatilité.

Enfin, le particulier pourrait décider de planifier son décaissement sur une plus courte période. En réduisant le nombre d’années de décaissement, on augmente évidemment le montant des retraits annuels. Cette approche expose toutefois le particulier à un risque plus important de survivre à ses épargnes.

Des correctifs plus pertinents

Afin d’évaluer l’effet des correctifs qui seront proposés, présentons un scénario de base. Pierre a 50 ans, il détient 500 000 $ en REER et 500 000 $ en placements hors REER. Son profil d’investisseur fait en sorte que ses actifs sont investis à 75 % en actions et à 25 % en titres à revenu fixe. Un tel portefeuille pourrait produire, à long terme, un rendement brut estimatif de 6 %. Ses actifs sont détenus dans des fonds communs de placement, dont les frais annuels représentent 2 %. Son rendement annuel net s’établit donc à 4 %. Pierre prévoit aussi cotiser le maximum dans son REER : 24 270 $ en 2014 et chaque année pour les dix prochaines années, ainsi qu’une somme équivalente dans les placements non enregistrés pour chacune des dix années suivantes. Il prévoit toucher les prestations des régimes publics dès que possible : la rente de retraite du Régime des rentes du Québec (RRQ) à 60 ans et la pension de la Sécurité de la vieillesse (PSV) à 65 ans. Il vise une retraite à 60 ans et un pouvoir d’achat, soit un revenu net indexé, de 90 000 $.

Selon ce scénario, à 79 ans, son capital retraite sera épuisé. Après cet âge, Pierre pourra toucher seulement les rentes gouvernementales (RRQ et PSV) d’un montant approximatif de 14 300 $ par an en dollars d’aujourd’hui.

Correctif 1 : optimisation fiscale du portefeuille

En reprenant le scénario de base, changeons un seul paramètre. Nous optimiserons fiscalement le portefeuille. Plus précisément, nous conserverons la même répartition globale du portefeuille (75 % en actions et 25 % en revenus fixes), mais la portion non enregistrée sera entièrement investie en actions, alors que le REER sera investi à 50 % en actions et à 50 % en revenus fixes.

Selon ce scénario, à 81 ans, les capitaux seront épuisés (un gain de 2 ans). Après cet âge, Pierre pourra toucher seulement les rentes gouvernementales (RRQ et PSV) d’un montant approximatif de 14 300 $ par an en dollars d’aujourd’hui.

Correctif 2 : contrôle des frais de gestion

En reprenant le scénario de base, changeons à nouveau un seul paramètre. Nous réduirons les frais de gestion annuels de 2 % à 1 %. Ce faisant, le rendement annuel net du portefeuille passe de 4 % à 5 %.

Sous ce scénario, le capital retraite de Pierre sera épuisé à 82 ans (un gain de 3 ans par rapport au scénario initial). Après cet âge, il pourra toucher seulement les rentes gouvernementales (RRQ et PSV) de quelque 14 300 $ par an en dollars d’aujourd’hui.

Correctif 3 : utilisation du CELI

En reprenant le scénario de base, changeons à nouveau un seul paramètre. Les cotisations hors REER seront d’abord déposées au CELI, l’excédent sera investi dans un compte non enregistré.

Selon ce scénario, à 80 ans, le capital retraite sera épuisé (un gain d’une année). Après cet âge, Pierre pourra toucher seulement les rentes gouvernementales (RRQ et PSV) d’un montant approximatif de 14 300 $ par an en dollars d’aujourd’hui.

Correctif 4 : report des rentes gouvernementales

En reprenant le scénario de base, changeons à nouveau un seul paramètre. Repousserons au maximum le paiement des prestations gouvernementales. Ainsi, Pierre touchera sa rente de retraite du RRQ à 65 ans et sa PSV à 70 ans.

Sous ce scénario, le capital retraite de Pierre sera épuisé à 80 ans (un gain d’une année). Après cet âge, il pourra toucher seulement les rentes gouvernementales (RRQ et PSV). Leur montant toutefois se trouvera augmenté (approximativement 26 600 $ en dollars d’aujourd’hui par rapport à 14 300 $ dans les scénarios précédents).

Effet global (application des quatre correctifs)

Si vous reprenez le scénario de base en y apportant les quatre correctifs présentés, Pierre épuisera son capital retraite à 86 ans. Après cet âge, il ne touchera que les rentes gouvernementales (RRQ et PSV) d’un montant approximatif de 26 600 $ par an en dollars d’aujourd’hui.

Conclusion

En conclusion, même à 50 ans, vous pouvez apporter des correctifs pertinents à votre retraite. N’hésitez pas à consulter des professionnels pour vous aider dans ce domaine.

[i] Le présent article ne traite pas des cas d’optimisation possibles si le particulier a un conjoint ou possède une société par actions.

Comme chaque année, nous proposons à nos fidèles lecteurs notre traditionnel questionnaire, dans lequel nous faisons un bref retour sur les articles parus au cours de l’année. Ce petit exercice vous permet non seulement de tester vos connaissances financières et fiscales, mais surtout de vous rappeler certains éléments fondamentaux d’une bonne santé financière.

Vrai ou faux?

|

Vrai |

Faux |

| 1. Les sommes accumulées dans le CELI font partie du patrimoine familial. Elles seront donc partagées en cas de divorce. |

|

|

| 2. La cotisation maximale à un régime enregistré d’épargne-retraite (REER) s’élève à 18 % des revenus admissibles gagnés au cours de l’année précédente. |

|

|

| 3. Dans le cadre du régime d’encouragement à l’éducation permanente (REEP), vous pouvez retirer de votre REER jusqu’à 20 000 $, en franchise d’impôt, pour financer les études de vos enfants. |

|

|

| 4. Lorsque le titulaire d’une police d’assurance vie la transfère à une société par actions qu’il contrôle, il sera imposé sur la juste valeur marchande du contrat. |

|

|

| 5. Dans le cadre du régime d’accession à la propriété (RAP), un couple peut retirer jusqu’à 50 000 $ de ses REER lors d’un achat conjoint, en respectant certaines conditions. |

|

|

| 6. Si vous avez un horizon de placement à court terme (d’un à trois ans), votre portefeuille devrait contenir presque exclusivement des titres à revenus fixes. |

|

|

| 7. Vous pouvez déduire certains frais de déménagement si le changement de résidence vise à vous rapprocher de votre nouveau lieu de travail. |

|

|

| 8. La pension de la Sécurité de la vieillesse est versée à tout Canadien à compter de 65 ans, peu importe son revenu. |

|

|

| 9. Depuis le 1er juillet 2013, il est possible de demander le report du début du paiement de la pension de la Sécurité de la vieillesse. |

|

|

| 10. La stratégie de mise à part de l’argent s’adresse aux médecins incorporés. |

|

|

Réponses :

1. Faux. Contrairement au REER, les sommes accumulées dans le CELI ne font généralement pas partie du patrimoine familial. Elles ne devraient donc pas être partagées si le mariage ou l’union civile prend fin. Veuillez noter que cette disposition fait l’objet de contestations de certains juristes. Source : Le CELI : bien plus qu’un compte d’épargne. Le Médecin du Québec 2013 ; 48 (1) : 75-6.

2. Vrai. La cotisation à un REER est limitée à 23 820 $ pour l’année d’imposition 2013 pour un revenu brut de 132 333 $ en 2012. D’ailleurs, ce plafond sera de 24 270 $ pour 2014 pour un revenu brut de 134 833 $ en 2013. Source : Questions REER? Nos experts répondent. Le Médecin du Québec 2013 ; 48 (2) : 91-2.

3. Faux. Votre conjoint et vous pouvez participer au REEP de trois façons : individuellement, l’un pour l’autre ou encore pour l’un de vous deux. En revanche, le REEP ne peut servir à financer les études de vos enfants ni de ceux de votre conjoint. Pour cet usage, prévoyez plutôt un régime enregistré d’épargne-études (REEE). Source : Le REEP : un programme qui finance un retour aux études. Le Médecin du Québec 2013; 48 (8) : 85-6.

4. Faux. Selon la Loi de l’impôt sur le revenu, lorsqu’une police d’assurance vie est transférée par le propriétaire (titulaire) à une société par actions qu’il contrôle, c’est la valeur de rachat du contrat qui constitue le produit de disposition et non sa juste valeur marchande. Source : Le transfert d’une police d’assurance vie à une société par actions. Le Médecin du Québec 2013; 48 (7) : 79-80.

5. Vrai. Vous pouvez retirer jusqu’à 25 000 $ au cours d’une année civile (donc 50 000 $ pour un couple lors d’un achat conjoint), que vous devez rembourser graduellement par la suite pour éviter l’imposition. Source : Devenir propriétaire grâce au RAP. Le Médecin du Québec 2013; 48 (6) : 95-6.

6. Vrai. À court terme, la sécurité du capital doit primer. Le portefeuille est constitué presque exclusivement de titres à revenus fixes (bons du Trésor, obligations négociables). Cela permet de réduire au minimum la probabilité de perdre de l’argent et augmente le plus possible les revenus. Source : L’horizon de placement. Le Médecin du Québec 2013; 48(5) : 97-8.

7. Vrai. Les employés, travailleurs autonomes ou propriétaires-dirigeants d’entreprise peuvent déduire certains frais de déménagement dans la mesure où le déménagement a pour but d’occuper un emploi ou d’exploiter une entreprise. Dans tous les cas, le déménagement entre deux endroits au Canada doit rapprocher le particulier d’au moins 40 kilomètres de son nouveau lieu de travail. Source : Fiscalité avantageuse lors d’un déménagement. Le Médecin du Québec 2013; 48(4) : 87-8.

8. Faux. La pension de la Sécurité de la vieillesse est versée à toute personne qui ayant vécu au moins dix ans au Canada. Toutefois, elle est réduite dès que le revenu imposable total de l’année précédente dépasse 70 954 $ (en 2013), à raison de 15 % de l’excédent. Ainsi, les personnes ayant un revenu imposable de 114 640 $ et plus en 2013 ne reçoivent pas cette pension. Source : Les modifications à la pension de la Sécurité de la vieillesse. Le Médecin du Québec 2013; 48(3) : 95-6.

9. Vrai. Depuis, le 1er juillet 2013, le particulier qui choisit de reporter, après l’âge de 65 ans, le début du paiement de cette prestation, verra celle-ci s’accroître de 7,2 % annuellement pour chacune des années de report, dont le maximum est fixé à cinq années pour ce régime. Source : Y a-t-il un avantage à reporter le paiement de la PSV? Le Médecin du Québec 2013; 48(11) : 93-4.

10. Faux. Cette stratégie financière vise à optimiser la situation fiscale personnelle d’un travailleur autonome « non incorporé ». Elle consiste à éliminer le plus rapidement possible toutes les dettes dont les intérêts ne sont pas déductibles et à les remplacer par d’autres dont les intérêts le sont totalement. Source : De médecin résident à médecin en pratique : aspects financiers – II. Le Médecin du Québec 2013; 48(10) : 111-2.

Toute l’équipe Fonds FMOQ vous remercie de votre intérêt pour nos chroniques et vous souhaite une bonne et heureuse année 2014!

Depuis le 1er juillet 2013, il est possible de demander le report du début du paiement de la pension de la Sécurité de la vieillesse (PSV) versée par le gouvernement du Canada. Est-il pertinent de profiter de cette possibilité? Dans plusieurs cas, oui.

Une nouvelle option

Il n’était pas possible, avant cette modification, de retarder le début du versement des prestations afin d’en augmenter le montant. Depuis le 1er juillet 2013, le particulier qui choisit de reporter, après l’âge de 65 ans, le début du paiement de sa prestation, verra celle-ci s’accroître de 7,2 % annuellement pour chacune des années de report, dont le maximum est fixé à cinq années pour ce régime.

Concrètement, le participant qui aurait eu droit à des prestations de 6 553 $ en 2013 (à 65 ans) aura le loisir de retarder de 5 ans tout au plus le paiement afin de recevoir 8 912 $ par année, soit 36 % de plus.

Devez-vous reporter votre PSV ?

La réflexion quant au report ou non du début des prestations devient tout à fait légitime. Évidemment, cette décision devrait reposer sur une analyse complète de la situation. Voici quelques éléments qui pourraient motiver un report. Notez que ces éléments sont en quelque sorte présentés en vase clos, la décision définitive devant être prise en soupesant l’ensemble des facteurs.

Vous anticipez une baisse marquée des revenus imposables

Toutes choses étant égales par ailleurs, recevoir une pension immédiate ou attendre une année pour la recevoir majorée de 7,2 % est pratiquement équivalent. Cependant, si le particulier anticipe une baisse marquée de ses revenus imposables, donc du taux d’imposition, attendre une année pour recevoir une pension plus élevée de 7,2 % imposée à un taux moindre sera habituellement plus profitable.

Vous êtes assujetti à une récupération de la PSV

Si le revenu imposable net du particulier excède le seuil de 70 954 $ en 2013 (montant indexé annuellement), la pension sera amputée (récupérée) de 15 % des revenus excédentaires. Il y aura récupération complète de la PSV (donc aucune PSV payable) si les revenus du particulier dépassent 114 640 $ en 2013. Différentes stratégies permettraient d’éviter ou de diminuer ce remboursement, notamment le partage des revenus de pensions admissibles avec le conjoint. Une autre stratégie serait de reporter le paiement d’une PSV partiellement remboursée dans le but d’en recevoir une plus importante plus tard.

Vous comptez peu d’années de résidence au Canada à 65 ans

Une évaluation quant au nombre d’années de résidence canadienne est effectuée au moment de la demande de pension. Trois seuils doivent être considérés :

- moins de 40 ans de résidence au Canada : vous recevrez une pension moindre;

- moins de 20 ans de résidence au Canada : vous ne pourrez recevoir de pension hors du pays;

- moins de 10 ans de résidence au Canada : vous n’avez droit à aucune pension.

On établit le nombre d’années de résidence canadienne entre les dix-huit ans du particulier et le moment de sa demande. Cela signifie que celui qui compte moins de dix ans de résidence au Canada à 65 ans ne recevrait rien. En repoussant sa demande jusqu’au moment où il cumulerait au moins dix années, il recevrait une pension partielle. Enfin, celui qui compte moins de 20 ans de résidence à 65 ans et qui prévoit émigrer pourrait, en repoussant le début de sa pension, en obtenir le paiement hors du pays. Celui qui compte moins de 40 ans de résidence à 65 ans pourrait aussi y gagner en reportant le début de sa pension.

On notera que, dans ces scénarios, celui qui repoussera le début de ses versements ne profitera pas à la fois d’une augmentation de son nombre d’années d’admissibilité à la PSV (et donc de sa pension) et d’une bonification de 7,2 % par année. Ce sera l’un ou l’autre, Service Canada déterminera l’option la plus avantageuse pour le demandeur.

Vous recevez déjà votre pension et vous vous demandez si vous pouvez changer d’idée

Depuis le 1er mars 2013, il est possible de présenter une demande d’annulation de sa pension si on la reçoit depuis moins de six mois. Il faut ensuite déposer sa demande par écrit à Service Canada dans les six mois suivant le premier paiement et rembourser le montant total de la pension perçue. Le particulier pourra ensuite présenter une nouvelle demande à une date ultérieure et recevoir des prestations bonifiées. Après ces six mois de grâce, il ne sera plus possible de changer d’idée.

Vous avez oublié de présenter une demande

Si vous avez omis de demander votre PSV et que vous y avez droit, pouvez-vous recevoir le paiement rétroactif des montants qui n’ont pas été perçus? Si vous présentez une demande après 65 ans, vous avez droit à un paiement rétroactif couvrant au plus onze mois. Par ailleurs, depuis le 1er juillet 2013, celui qui fait sa demande de pension après 65 ans a le choix entre recevoir un paiement rétroactif ou profiter du report volontaire, donc de la bonification.

Vous avez eu 65 ans avant juillet 2013, pouvez-vous reporter votre PSV ?

Si vous avez atteint 65 ans avant juillet 2013, vous pourrez quand même décider de reporter votre pension pour recevoir des paiements bonifiés. Toutefois, la majoration ne s’applique qu’à la période allant de juillet 2013 jusqu’au mois qui précède le début du paiement de la PSV. Par exemple, si vous avez atteint l’âge de 65 ans en juillet 2012 et que vous présentez une demande en juillet 2014, votre pension sera majorée de 7,2 %, soit l’équivalent d’une année de report (après juillet 2013), même si vous avez attendu deux années.

Conclusion

Nous avons décrit ici certaines situations qui pourraient motiver un report. N’hésitez pas à prendre contact avec votre conseiller pour des calculs adaptés à votre situation. Aussi, pour plus de renseignements, n’hésitez pas à consulter le site suivant : https://www.canada.ca/fr/services/prestations/pensionspubliques/rpc/securite-vieillesse/admissibilite.html