La période hivernale à peine entamée et l’année financière terminée, la saison des régimes enregistrés d’épargne-retraire (REER) se pointe, entamant du coup le compte à rebours de la période de cotisation pour l’année 2019. Ce moment s’avère aussi particulièrement propice pour optimiser le potentiel d’un REER en le combinant à un compte d’épargne libre d’impôt (CELI) et pour profiter du coup d’une complémentarité dont le potentiel est souvent méconnu, voire sous-estimé. En d’autres mots, une réflexion sérieuse est de mise.

Le REER est perçu comme un régime visant l’accumulation d’un capital-retraite, alors que le CELI est considéré comme un outil d’épargne pour des projets à plus court terme (ex. : des rénovations, des voyages, etc.). Le REER peut cependant servir, lui aussi, à réaliser de tels projets (ex. : l’achat d’une première habitation), et ce, à des conditions fiscalement avantageuses. Puisque le plafond de cotisation au CELI s’apprécie année après année, celui-ci peut également compléter l’épargne-retraite sans impact fiscal, les retraits n’y étant pas imposables.

Ces deux véhicules de placement donnent droit à des avantages fiscaux intéressants. Une cotisation à un REER permet d’obtenir une déduction d’impôt à court terme, mais les retraits sont imposables. Quant au CELI, il n’est pas assorti d’un allègement fiscal à la cotisation, mais il n’y a pas de prélèvement d’impôt au retrait ni sur le capital ni sur le rendement.

Les deux véhicules en revanche offrent l’avantage de garder à l’abri de l’impôt tout revenu de placement généré par vos investissements (intérêts, gains en capital, dividendes).

Date limite

Il est possible de contribuer à un REER entre le 1er janvier et le 31 décembre de l’année ou durant les 60 premiers jours de l’année suivante. Les contributions au CELI n’étant pas déductibles d’impôt, il est possible d’y cotiser à n’importe quel moment de l’année.

Le début de 2020 s’avère un temps fort opportun pour amorcer ou planifier des cotisations s’échelonnant sur toute l’année, l’épargne fructifiant plus longtemps à l’abri de l’impôt et le contribuable profitant davantage de la magie des intérêts composés.

Âge minimal ou maximal

Il n’y a pas d’âge minimal pour cotiser à un REER : dès qu’une personne déclare des revenus admissibles, elle possède des droits de cotisation. Elle peut y cotiser jusqu’au 31 décembre de l’année de ses 71 ans, date limite à laquelle le REER doit être converti en fonds enregistré de revenu de retraite (FERR) ou en rente. Il est encore possible de cotiser au REER du conjoint si ce dernier est âgé de moins de 72 ans. Quant au CELI, les droits sont accordés annuellement à compter de 18 ans (sous réserve de la possession d’un numéro d’assurance sociale valide), sans égard au revenu, et il n’y a pas d’âge maximal pour y contribuer.

Cotisation maximale

La cotisation maximale au REER s’élève à 18 % des revenus admissibles gagnés au cours de l’année précédente, sous réserve d’un plafond annuel de 26 500 $ pour 2019 et de 27 230 $ pour 2020. Le montant maximal est indiqué sur l’avis de cotisation de l’Agence du revenu du Canada (ARC). En ce qui concerne le CELI, le plafond annuel est indexé en fonction de l’inflation. Comme les droits de cotisation ont été majorés d’un montant supplémentaire de 6 000 $ à compter du 1er janvier 2020, le plafond cumulatif, depuis 2009 (année de la création du CELI), s’élève donc à 69 500 $.

Droits de cotisation à un CELI

| Année |

Montant |

| 2009 à 2012 |

5 000 $ |

| 2013 et 2014 |

5 500 $ |

| 2015 |

10 000 $ |

| 2016 à 2018 |

5 500 $ |

| 2019 et 2020 |

6 000 $ |

Dans les deux régimes, les cotisations sont cumulatives en ce sens que celles qui ne sont pas utilisées une année peuvent l’être les années suivantes. Par contre, attention aux cotisations excédentaires, lesquelles entraînent des pénalités coûteuses.

Déductibilité des cotisations

Les cotisations à un REER sont déductibles du revenu imposable, mais tout montant retiré du régime s’ajoute au revenu imposable. Celles au CELI ne sont pas déductibles, mais les sommes qui en sont retirées ne sont pas imposables.

Retraits

Les montants retirés d’un REER ne donnent pas lieu à de nouveaux droits de cotisation, tandis que les montants des retraits d’un CELI s’ajoutent aux droits de cotisation dès l’année suivante, de sorte qu’il est possible de cotiser de nouveau l’équivalent des montants retirés.

Puisque les montants retirés d’un REER s’ajoutent au revenu imposable, ils sont susceptibles d’impacter sur les droits aux prestations et aux crédits gouvernementaux fondés sur le revenu. Ainsi, les prestations de la Sécurité de la vieillesse (SV), du Supplément de revenu garanti (SRG) et d’assurance-emploi (AE) sont réduites par les revenus gagnés ou les montants retirés du régime. Ceux-ci affectent également l’admissibilité aux crédits fédéraux comme l’Allocation canadienne pour enfants (ACE), l’Allocation canadienne pour les travailleurs (ACT) ou le crédit pour la taxe sur les produits et services et la taxe de vente harmonisée (TPS/TVH).

Il est important de noter que les montants retirés d’un REER donnent lieu à des retenues d’impôt.

Les retraits d’un CELI sont sans conséquence sur l’admissibilité à ces prestations et à ces crédits; ils n’affectent aucunement le droit à ces derniers.

Retour dans le régime des sommes retirées

Les sommes retirées d’un REER ne peuvent pas y être retournées à moins qu’elles le soient aux fins d’un régime d’accession à la propriété (RAP) ou d’un régime d’encouragement à l’éducation permanente (REEP). Celles retirées d’un CELI peuvent l’être, mais uniquement l’année suivante.

Compte de conjoint

Le REER permet de cotiser à un compte de conjoint; et c’est le cotisant et non le conjoint qui bénéficie de la déduction fiscale. Le CELI ne l’autorise pas, mais il s’avère possible de donner un montant à un conjoint pour qu’il puisse cotiser dans son propre régime.

Placements admissibles

À l’exception des fonds de travailleurs qui peuvent être placés uniquement dans un REER (et pas dans un CELI), les deux régimes peuvent recevoir des certificats de placement garanti (CPG), des actions, des obligations, des fonds communs de placement, etc. Quant aux revenus générés par ces placements, ils ne sont pas imposables; par contre, les sommes retirées d’un REER sont assujetties à l’impôt.

Garantie de prêt

Il n’est pas possible d’utiliser un REER comme garantie de prêt, mais le CELI peut l’être.

Fin du régime

Comme mentionné précédemment, le REER se termine au plus tard le 31 décembre de l’année du 71e anniversaire de naissance de son détenteur qui doit alors en retirer les sommes, les transférer dans un FERR ou acheter une rente. Le CELI prend fin au décès de son détenteur.

Impact fiscal du décès du détenteur

Un REER est imposable au décès de son détenteur à moins que celui-ci ne l’ait légué par testament ou autrement à son conjoint survivant, à un enfant mineur ou à un enfant handicapé à charge. Dans le cas d’un CELI, il n’y a pas d’imposition au décès. Si le conjoint en est l’héritier, il peut transférer les sommes accumulées dans son propre CELI sans affecter ses droits de cotisation.

Alors, REER ou CELI?

Beaucoup de contribuables se posent cette question à laquelle il n’y a pas de réponse unique, chaque cas étant particulier. Plusieurs facteurs doivent être pris en considération pour formuler une réponse : l’âge, les revenus, les projets à court et à long terme, etc. Une chose est sûre : chacun des régimes comporte ses avantages et ses limites, et aucun n’est meilleur que l’autre.

Pour la plupart des gens, les deux régimes répondent à des objectifs d’épargne différents, et ils peuvent également s’avérer complémentaires. L’épargne CELI peut en effet servir à majorer la mise de fonds pour l’acquisition d’une première habitation, ou encore accroître l’épargne-retraite sans impact fiscal, les retraits n’étant pas imposables.

Comme les deux régimes peuvent contenir les mêmes types de placement, il ne faut pas considérer le CELI comme un compte d’épargne ordinaire dans lequel sont déposées uniquement des liquidités, car on se prive alors de son avantage premier, à savoir l’accumulation d’épargne libre d’impôt.

Avant de prendre une décision, il est préférable de consulter un professionnel afin de déterminer le régime le plus approprié ou encore la répartition la plus judicieuse de l’épargne entre ces deux régimes. Nos conseillers demeurent à votre service pour vous aiguiller dans vos choix.

Depuis l’année dernière, les pourparlers entourant la négociation d’un nouvel accord commercial entre la Chine et les États-Unis dominent les nouvelles financières.

Deux puissances – deux styles

Au cœur de ces affrontements réside un enjeu crucial : la taille des exportations nettes de biens chinois vers les États-Unis. Alors que le déficit commercial de l’économie américaine par rapport à la Chine se chiffrait à 6 millions de dollars en 1985, il a atteint près de 420 milliards de dollars en 2018 (figure 1). L’origine de ce phénomène s’explique, entre autres, par la disparité entre les habitudes d’épargne des populations des deux géants économiques : tandis que les ménages chinois sont des champions de l’épargne (37 % des revenus nets disponibles), les Américains affichent un taux d’endettement parmi les plus élevés au monde. Par ailleurs, la Chine détient 19 % de la dette étrangère des États-Unis.

Ce phénomène se reflète de toute évidence dans les échanges commerciaux entre les deux pays. La population américaine continue de consommer à crédit les biens importés de Chine (articles électroniques, vêtements, chaussures, etc.) et contribue par le fait même à accentuer le déficit commercial américain. À l’opposé, la grande capacité d’épargne des Chinois permet de financer le surplus commercial du géant asiatique auprès de l’économie américaine.

FIGURE 1 — Le déficit commercial des États-Unis avec la Chine : 420 milliards de dollars en 2018

Importations américaines

en provenance de Chine : |

540 milliards de dollars |

|

Exportations américaines vers la Chine : |

120 milliards de dollars |

| Principaux produits d’importation |

|

Principaux produits d’importation |

| Téléphones cellulaires : |

77 milliards de dollars |

|

Produits aérospatiaux : |

18 milliards de dollars |

| Ordinateurs : |

60 milliards de dollars |

|

Produits chimiques : |

16 milliards de dollars |

| Vêtements et chaussures : |

50 milliards de dollars |

|

Véhicules automobiles : |

6 milliards de dollars |

Vers un renversement de tendance ?

Cependant, un changement démographique en cours pourrait transformer la nature des échanges commerciaux entre les deux économies et, du même coup, redéfinir la nature du conflit qui les oppose en ce moment : l’émergence économique des millénariaux chinois. Ce terme désigne la tranche de population chinoise née entre les années 1980 et 2000 qui représente aujourd’hui 400 millions de personnes.

Il est important de se rappeler que ce n’est qu’en 1978 que la Chine a entamé une série de réformes visant à réorienter son économie vers celle de marché et à ouvrir ses frontières aux échanges commerciaux internationaux. À cette époque, la Chine se trouvait essentiellement au stade de l’économie de subsistance où les pénuries et famines faisaient partie du quotidien. Ces réformes ont finalement permis au pays de connaître une période de prospérité sans précédent dans son histoire contemporaine.

La génération du millénaire a donc été la première à grandir dans une Chine prospère et présente aujourd’hui des habitudes de consommation drastiquement différentes des générations précédentes. Leur pouvoir d’achat inégalé remet aussi en question l’évolution du surplus commercial du pays dans les prochaines années.

En effet, les jeunes Chinois épargnent une portion beaucoup moins importante que leurs parents. Cette attitude s’explique premièrement par le fait que cette nouvelle génération demeure très optimiste quant à son avenir économique et beaucoup plus confiante quant à la croissance future de ses revenus comparativement aux générations antérieures.

L’exemple d’un jeune Chinois né en 1990 et qui possède aujourd’hui quelques années d’expérience sur le marché du travail permet d’illustrer ce phénomène. À sa naissance, le revenu national net ajusté par habitant s’établissant à 271 $US, le chiffre que la croissance économique du pays a propulsé à 6 568 $US en 2017, ce qui représente une progression de 2 228 % durant cette période. Même si le niveau de richesse en Chine demeure toutefois modeste par rapport aux économies développées, les jeunes Chinois ont grandi dans des conditions relativement prospères comparativement à leurs parents et grands-parents. Pour ces derniers, l’essentiel des dépenses était constitué des biens de première nécessité, et l’accumulation d’un coussin de sécurité représentait l’objectif financier principal.

Le contexte démographique inédit dans lequel se trouvent les millénariaux chinois constitue un second facteur qui les amène à dépenser une part plus importante de leurs revenus. En effet, craignant les dangers de la surpopulation, le gouvernement chinois avait mis en place, au début des années 1970, des politiques de planification familiale rigoureuses qui ont débouché sur le concept de l’enfant unique en 1979. Cette mesure accentuée par l’industrialisation rapide du pays s’est soldée par une diminution fulgurante du nombre de naissances par femme en Chine, passant de 6,4 enfants par femme en 1965 à 1,5 en 2000. Ainsi, les millénariaux chinois viennent des familles peu nombreuses, dont plusieurs sont constituées de quatre grands-parents, de deux parents et d’un seul enfant. Ce phénomène démographique profite aux jeunes qui bénéficient de façon disproportionnée de l’épargne accumulée par leur ascendance. La volonté des parents et des grands-parents d’offrir à leur progéniture tout ce à quoi ils n’avaient pas accès se traduit par la mise à leur disposition des ressources pécuniaires excessives. Leurs dépenses extravagantes financées à même l’épargne des générations précédentes, ainsi que leur penchant pour le luxe leur ont valu le surnom de « petits empereurs » en Chine.

La mondialisation et la balance commerciale

Autrefois isolée et exempte de toute influence étrangère, la Chine ouvre ses frontières économiques à la fin des années 1970. Les millénariaux chinois, dont plus de 90 % des membres possèdent un téléphone intelligent, ont donc grandi dans un monde numérique influencé par la culture occidentale. Fait intéressant : les 15 à 35 ans représentent aujourd’hui deux tiers des détenteurs de passeport en Chine.

Cette ouverture sur le monde se reflète immanquablement dans les choix des jeunes consommateurs : parmi les dix marques préférées de la génération du millénaire, six sont occidentales alors que quatre représentent des plateformes électroniques chinoises (figure 2). Cet appétit croissant pour les produits occidentaux avec une prédilection marquée pour les articles de luxe aura pour effet de stimuler les importations chinoises et finira par peser sur la balance commerciale au fur et à mesure que les jeunes Chinois consolideront leur place dans l’économie du pays.

FIGURE 2 — Les marques préférées des jeunes Chinois

| 1. Apple |

6. Zara |

| 2. WeChat |

7. Nike |

| 3. Alipay |

8. UNIQLO |

| 4. Taobao.com |

9. Baidu |

| 5. Adidas |

10. H&M |

| Selon les résultats du sondage de la firme RTG (2017). |

L’enjeu du déficit commercial substantiel des États-Unis envers la Chine demeure au cœur du conflit qui oppose actuellement les deux plus grandes économies. Il est cependant primordial de garder à l’esprit que malgré la taille de son économie, la Chine est un pays en pleine évolution, pour lequel l’industrialisation constitue un phénomène relativement récent. L’arrivée à l’âge adulte des millénariaux chinois pourra redéfinir la nature des échanges commerciaux de la Chine avec ses partenaires.

Conscients des difficultés que représente l’acquisition d’une première propriété, les gouvernements ont mis en place divers moyens pour aider les particuliers dans cette démarche, sans augmenter leur fardeau financier.

L’Incitatif à l’achat d’une première propriété

Depuis le 2 septembre 2019, les acheteurs d’une première propriété admissible ont accès à l’Incitatif à l’achat d’une première propriété (IAPP) que le gouvernement du Canada a instauré afin de permettre à ceux qui disposent du montant minimal requis à titre de mise de fonds pour une hypothèque assurée de demander à la Société canadienne d’hypothèques et de logement (SCHL) de financer une partie de l’achat d’une propriété au moyen d’un prêt hypothécaire avec participation.

L’IAPP permet de réduire la somme à emprunter pour acheter une maison – donc de diminuer les mensualités hypothécaires – sans obligation de fournir une mise de fonds plus importante.

Les personnes admissibles

Les citoyens canadiens, résidents permanents ou non permanents autorisés à travailler au Canada, peuvent réclamer l’IAPP.

L’acheteur d’une première propriété doit répondre à l’un des critères suivants : n’avoir jamais acquis de propriété avant, ou être divorcé ou séparé de son conjoint de fait, ou ne pas avoir habité, dans les quatre dernières années, dans un logement dont il (ou son conjoint actuel) était propriétaire.

Cette période de quatre ans commence le 1er janvier de la 4e année précédant le financement de l’IAPP et se termine 31 jours avant la date où il est versé. Par exemple, si l’IAPP est payé le 1er novembre 2019, la période visée s’étale du 1er janvier 2015 au 30 septembre 2019.

Ceci signifie qu’un emprunteur, marié ou conjoint de fait, peut être admissible à l’IAPP selon le critère relatif aux quatre dernières années, même s’il a déjà été propriétaire d’un logement.

Les revenus admissibles

Le revenu admissible total ne doit pas dépasser 120 000 $ par année. Si la demande est faite avec un conjoint, un parent ou un ami, le revenu admissible combiné indiqué dans la demande ne doit pas s’élever à plus de 120 000 $ par année.

Les propriétés admissibles

Les propriétés résidentielles admissibles doivent être situées au Canada, habitables et accessibles à l’année. Ce sont des maisons neuves et existantes, incluant celles qui sont usinées ou mobiles (installées sur un terrain acheté ou loué), et de tous types (individuelles, jumelées, duplex, triplex, quadruplex, en rangée, en copropriété). Elles peuvent comprendre jusqu’à quatre logements.

Comme les emprunteurs doivent acheter leur première propriété avec l’intention de l’occuper, les immeubles acquis aux fins de placement ne sont pas admissibles.

L’incitatif

L’IAPP permet d’obtenir un prêt hypothécaire avec participation de la SCHL qui finance sans intérêt 5 % du prix d’acquisition d’une première propriété admissible existante, et 10 % si elle est neuve. Ce prêt, d’une durée maximale de 25 ans, n’est pas assorti de versements réguliers de capital.

Le montant du prêt hypothécaire et de l’IAPP ne peut pas excéder plus de quatre fois le revenu admissible total dont le calcul exclut le montant de la prime d’assurance prêt hypothécaire.

L’IAPP constitue un prêt hypothécaire de second rang sur le titre de propriété. Celui de premier rang doit représenter plus de 80 % de la valeur de la propriété et être assuré.

La mise de fonds

La mise de fonds minimale s’élève à 5 % de la première tranche de 500 000 $ de la valeur d’emprunt et à 10 % de la valeur d’emprunt supérieure à 500 000 $. Pour les immeubles de trois ou quatre logements, ce montant doit être de 10 %.

La mise de fonds doit également provenir de sources traditionnelles, c’est-à-dire des ressources propres de l’emprunteur (ex. : ses économies, un retrait ou la liquidation d’un régime enregistré d’épargne-retraite [REER], un don non remboursable d’un proche parent). Les prêts personnels et les marges de crédit non garantis ne sont pas considérés comme des sources admissibles.

Le remboursement

Le remboursement de l’IAPP doit être effectué dans un délai de 25 ans ou à la vente de la propriété (assujettie à l’approbation de l’administrateur du programme), selon la première éventualité. Il peut être aussi l’objet en tout temps d’un remboursement complet anticipé, et ce, sans pénalité.

Le montant du remboursement sera calculé selon la juste valeur marchande de la propriété au moment où il sera effectué : si l’IAPP était de 5 %, l’acheteur remboursera 5 % de la valeur de l’habitation; si l’IAPP s’élevait à 10 % au moment de l’acquisition, le remboursement représentera 10 %.

Exemple

En vue d’acheter une maison neuve de 400 000 $, Jean a économisé la mise de fonds minimale requise de 20 000 $ (5 % du prix d’achat). Aux fins de l’IAPP, il peut demander un montant de 40 000 $ sous forme de prêt hypothécaire avec participation (10 % du coût d’une habitation neuve). Le montant de son hypothèque passe donc de 380 000 $ à 340 000 $.

La part ainsi financée par la SCHL plutôt que par un prêteur hypothécaire fait en sorte que le remboursement mensuel de l’hypothèque de Jean sera de 1 745 $ au lieu de 1 973 $, soit une différence de 228 $ par mois ou 2 736 $ par année. Comme mentionné précédemment, ce calcul fait fi des coûts de l’assurance hypothécaire (4 % de l’hypothèque).

Si Jean vend sa maison 10 ans plus tard moyennant un prix de 420 000 $, il devra rembourser 42 000 $, soit l’Incitatif calculé en pourcentage (10 %) de la valeur courante de la propriété.

Bonification du Régime d’accès à la propriété

Le gouvernement fédéral a également bonifié le Régime d’accès à la propriété (RAP) qui permet dorénavant de retirer la somme maximale de 35 000 $ (au lieu de 25 000 $), sans pénalité fiscale, d’un REER pour bonifier la mise de fonds en vue d’acheter ou de faire construire une maison. L’augmentation de ce plafond s’applique uniquement aux retraits effectués après le 19 mars 2019.

L’an prochain, l’accès au RAP sera également élargi aux personnes divorcées ou séparées qui souhaiteront acquérir une nouvelle propriété même si elles ne sont plus considérées comme de premiers acheteurs.

Le RAP comporte une obligation de remboursement dans la deuxième année du retrait du REER et de réinjection totale des fonds retirés dans un délai maximal de 15 ans, et ce, sans intérêt.

Outre l’IAPP, l’acheteur d’une première habitation admissible peut bénéficier de crédits d’impôt prévus à cette fin.

La combinaison des crédits d’impôt fédéral (depuis 2009) et québécois (depuis 2018) permet à un acheteur québécois d’obtenir jusqu’à 1 376 $ d’allègement fiscal à la suite de l’achat de sa première habitation, soit 750 $ du Québec et 626 $ du Canada, compte tenu de l’abattement du Québec.

Le montant du crédit est fixe en ce sens qu’il ne dépend aucunement du montant payé pour la maison ni de celui des frais afférents à son achat. Dès qu’un particulier est admissible au crédit, le calcul s’effectue en multipliant le montant du crédit (5 000 $) par le taux applicable à la première tranche de revenu imposable de la table d’impôt des particuliers pour l’année (15 %).

Comme il s’agit non pas d’une déduction fiscale, mais d’un crédit qui réduit le montant des impôts dus, si un acheteur n’a pas à payer d’impôt sur le revenu pour l’année où il acquiert sa première maison, il n’a aucun avantage à réclamer le crédit.

Finalement, il faut noter qu’il est possible d’obtenir un remboursement d’une partie de la TPS/TVH payée à l’achat ou à la construction d’une habitation neuve.

En conclusion : consultez!

Bien que ces mesures gouvernementales soient très attrayantes à première vue, tout particulier doit bien analyser sa situation et ses options avant de s’en prévaloir, car elles peuvent parfois réserver des surprises. Le fait que l’IAPP constitue un prêt hypothécaire de second rang sur le titre de propriété en est un exemple, car il est susceptible de limiter les possibilités de refinancement.

L’équipe des Fonds FMOQ met à votre disposition l’expertise et les ressources les plus appropriées pour que vous puissiez prendre une décision réfléchie.

Une personne devient inapte lorsque son état de santé la rend incapable de s’occuper d’elle-même ou de gérer ses biens. L’inaptitude résulte généralement d’un accident, d’une maladie ou simplement de la vieillesse.

Si la personne devenue inapte n’a pas de mandat de protection, un tuteur ou un curateur devra être désigné pour la représenter, assurer sa protection et son bien-être, administrer ses biens et exercer ses droits.

L’ouverture d’un régime de protection et la nomination d’un tuteur ou d’un curateur constituent un processus long et rigoureux, qui nécessite l’obtention d’une évaluation médicale et psychosociale, la constitution d’un conseil de tutelle composé de trois membres de la famille, le dépôt d’un avis auprès du Curateur public et d’une requête auprès de la Cour supérieure.

Durant ce processus, pouvant s’échelonner sur plusieurs mois, l’administration des biens de la personne inapte (ex. : transactions dans son compte bancaire) demeure complexe.

Mandat de protection

Afin d’éviter les méandres administratifs liés à l’ouverture d’un régime de protection, il est fortement recommandé de préparer un document spécial que vos proches pourront utiliser en cas de votre inaptitude. Appelé le « mandat de protection », il désigne généralement une ou des personnes de confiance pour prendre soin de vous et administrer vos biens si vous devenez inapte.

Selon la loi, le mandat de protection peut être notarié ou fait devant deux témoins. L’existence d’un mandat notarié sera inscrite dans le Registre des mandats de protection de la Chambre des notaires du Québec. Si votre mandat devant témoins est préparé par un avocat, il sera inscrit au Registre du Barreau du Québec.

Le ou les mandataires désignés (souvent le conjoint et les enfants majeurs) auront généralement les pouvoirs suivants :

- consentir ou non aux soins requis par votre état de santé, incluant le recours aux soins palliatifs, en tenant compte de vos volontés écrites;

- exercer et protéger vos droits;

- permettre votre hébergement dans un établissement de santé ou de soins de longue durée, selon vos directives;

- répondre à vos besoins quotidiens (logement, nourriture, hygiène et habillement).

- subvenir aux besoins financiers des personnes à votre charge (conjoint marié, conjoint de fait et enfants);

- payer vos dépenses courantes;

- administrer vos biens et rembourser vos emprunts.

Il est possible de désigner un mandataire distinct pour la gestion de certains actifs plus complexes (un immeuble locatif ou votre société par actions ou non).

Si l’un de vos biens est situé à l’étranger, il se peut que votre mandat soit inapplicable à son égard. Vous pourriez devoir préparer un autre mandat conformément à la loi étrangère.

Votre mandat de protection devrait toujours prévoir des mandataires de remplacement au cas où votre mandataire principal est incapable ou refuse d’exercer la charge. De plus, vous pouvez prévoir des mécanismes de surveillance de votre mandataire, comme l’obligation de rendre périodiquement des comptes à une autre personne.

La charge de mandataire étant exigeante et pouvant durer plusieurs années, vous pourriez prévoir une rémunération associée à cette tâche, surtout si votre mandataire n’est pas votre conjoint. À noter que cette rémunération constitue généralement un revenu imposable.

Pour prendre force, tout mandat de protection doit obligatoirement être homologué par un tribunal. À cet égard, il faut préalablement obtenir une évaluation médicale et psychosociale de la personne inapte. Selon la loi, votre notaire peut jouer un rôle important dans ce processus judiciaire. Après l’homologation, votre mandataire sera autorisé à vous représenter et à agir en votre nom.

Étant donné la complexité des démarches en cas d’inaptitude, le gouvernement du Québec a déposé, le 10 avril dernier, un projet de loi visant à améliorer les régimes actuels de protection des personnes en situation de vulnérabilité et à mieux encadrer l’homologation et l’exécution des mandats de protection.

Procuration

Le processus d’homologation du mandat de protection pouvant s’étaler sur quelques mois, vous pouvez prévoir une procuration qui autorise une personne de confiance (ex. : votre conjoint) à gérer vos biens pendant cette période.

À la différence du mandat de protection, la procuration entre en vigueur immédiatement et n’a pas à être homologuée. Vous pouvez la révoquer en tout temps à votre entière discrétion. Généralement, elle cesse d’être valide une fois l’inaptitude reconnue par le tribunal.

En pratique toutefois, l’utilisation de la procuration peut être limitée en cas d’inaptitude. En effet, la tierce personne auprès de laquelle votre mandataire voudra agir en votre nom (ex. : votre institution financière ou un acheteur potentiel d’un bien immeuble) pourrait exiger de vous rencontrer avant de reconnaître la validité d’une telle procuration.

Outre la procuration, d’autres solutions permettent d’accéder rapidement à des liquidités durant le processus d’homologation : un compte bancaire conjoint ou encore une marge ou une carte de crédit conjointes.

Consentement aux soins médicaux

Lorsque la personne inapte n’est pas représentée par un tuteur, un curateur ou un mandataire, la loi prévoit que le conjoint (marié, de fait ou uni civilement) donne un consentement aux soins médicaux en votre nom. À défaut de conjoint ou en cas d’empêchement, un proche parent ou quiconque démontrant un intérêt particulier pour la personne pourrait le faire.

Si la personne inapte a exprimé, dans un mandat de protection ou tout autre document, ses volontés en matière de soins de santé ou de fin de vie, son tuteur, son curateur, son mandataire, son conjoint ou son proche devra en tenir compte, dans la mesure du possible, lorsqu’il donnera un consentement à des soins en son nom. Il est à noter que le médecin traitant n’est pas obligé de les respecter, surtout si elles sont contraires au Code de déontologie des médecins.

Directives médicales anticipées (DMA)

Vous pouvez également exprimer certaines de vos volontés en matière de soins de fin de vie dans un acte notarié ou encore dans un document intitulé « Directives médicales anticipées en cas d’inaptitude à consentir à des soins ». Elles seront ensuite déposées dans le Registre des directives médicales anticipées de la RAMQ et pourront être consultées par votre médecin traitant, lequel sera obligé de les respecter.

Selon la loi, les DMA vous permettent d’accepter ou de refuser d’avance certains soins médicaux dans des situations de fin de vie ou d’atteinte sévère et irréversible des fonctions cognitives, qui vous rendront incapable d’exprimer vos volontés.

Il existe également un autre formulaire médical intitulé « Niveaux de soins et réanimation cardiorespiratoire », qui doit être complété avec le médecin traitant, et ce, uniquement à la suite d’une maladie grave. En cas d’urgence, ce formulaire sera utile si l’équipe médicale doit prendre des décisions rapidement sans pouvoir vous consulter.

Consentement au don d’organes et de tissus

Le consentement au don de vos organes et tissus peut être inscrit à l’endos de votre carte d’assurance maladie. Il est également possible de compléter le formulaire gouvernemental « Consentement au don d’organes et de tissus », qui peut ensuite être déposé au Registre de la RAMQ prévu à cet effet.

Il est possible d’ajouter une clause relative au don d’organes ou de tissus dans votre testament ou votre mandat de protection notariés. Ainsi, votre notaire pourra inscrire cette information au Registre des consentements au don d’organes et de tissus de la Chambre des notaires du Québec.

Si vous le souhaitez, vous pouvez aussi donner votre corps à la science dans le but d’enseignement ou de recherche.

Aide médicale à mourir

La loi interdit de demander l’aide médicale à mourir d’avance. Par ailleurs, ni votre curateur, ni votre tuteur, ni votre mandataire ne pourront le faire en votre nom.

Assurances et testament

Une assurance invalidité ou maladies graves pourrait également vous être utile en cas d’inaptitude, d’invalidité, d’incapacité, de maladie ou d’accident.

En ce qui concerne l’assurance vie, la disposition de son produit fait plutôt partie de vos considérations successorales. Il va de soi qu’il est important de rédiger votre testament lorsque vous êtes encore en santé afin d’y désigner vos héritiers et le liquidateur de votre succession. Vous pourriez aussi y exprimer vos volontés en matière de funérailles, de disposition du corps et de sépulture. Afin de simplifier la tâche à vos héritiers, vous pourriez conclure un contrat d’arrangements funéraires préalables. Un registre provincial pour de tels contrats sera par ailleurs mis en place prochainement.

Conclusion

Même si pour plusieurs, le mot « inaptitude » évoque la sénilité, le fait de devenir inapte peut survenir à tout âge à la suite d’un accident ou d’une maladie. L’essentiel est de se rendre prêt à cette éventualité : rédiger son mandat de protection, préparer son testament et aborder ce sujet avec ses proches pourraient grandement faciliter la gestion des biens et de la personne advenant l’inaptitude.

Des millions de Canadiens ont été touchés par le piratage de données personnelles au courant de l’année qui s’achève. Parmi les informations volées figure le numéro d’assurance sociale (NAS). Quels sont les dangers potentiels qu’implique l’utilisation frauduleuse d’un NAS?

Un peu d’histoire…

Le NAS a été mis en place en 1964 dans la foulée du rapport que la Commission royale d’enquête sur l’organisation du gouvernement (Commission Glassco) a produit en 1962. Son but premier était de recenser les personnes aux fins de l’assurance-chômage (aujourd’hui l’assurance-emploi). À compter de 1965, il a été utilisé comme numéro d’identification pour le régime de pensions du Canada (RPC) et le régime des rentes du Québec (RRQ) et, en 1967, pour l’impôt sur le revenu. Aujourd’hui, il sert à identifier les personnes qui sont rémunérées pour leur travail, paient des impôts, cotisent au régime des rentes et se prévalent de divers programmes ou services gouvernementaux.

Tout citoyen et résident (permanent ou temporaire) canadien qui souhaite travailler au Canada, ou y recevoir des prestations et des services gouvernementaux, doit posséder un NAS. Celui-ci comprend neuf chiffres et n’est attribué qu’à un seul individu (le détenteur) afin de pouvoir l’identifier aux fins de son emploi, de programmes du gouvernement et de l’impôt. Il n’est pas pour autant une pièce d’identité et il ne doit pas être utilisé à cette fin.

Comme il contient des renseignements personnels et confidentiels (le nom du détenteur et de ses parents ainsi que la date et le lieu de sa naissance), il faut impérativement protéger la sécurité et l’intégrité du NAS afin de contrer le vol d’identité et les utilisations frauduleuses.

À qui et pourquoi le divulguer?

Le NAS est une information d’ordre personnel selon la Loi sur la protection des renseignements personnels et documents électroniques qui régit sa collecte, son utilisation, sa divulgation et sa protection.

Un Code de bonnes pratiques du numéro d’assurance sociale (NAS) (le Code) décrit d’ailleurs les rôles et responsabilités de tous ses utilisateurs. Il contient non seulement des principes de gestion et d’utilisation relatifs à la protection des renseignements personnels, à sa sécurité et à son intégrité, mais également des normes et des conseils pour permettre de comprendre et d’assumer les responsabilités à son égard.

Ainsi, tout détenteur d’un NAS se doit de :

- ne jamais le fournir à moins d’être certain de la nécessité légale de le faire;

- prendre des mesures afin de le protéger de même que sa carte d’assurance sociale et d’autres renseignements personnels contre le vol;

- informer Service Canada et les autres autorités compétentes s’il croit que son NAS est utilisé frauduleusement;

- s’assurer que ses renseignements personnels figurant sur le Registre de l’assurance sociale sont exacts, complets et à jour.

De son côté, un employeur doit :

- demander le NAS de tout nouvel employé dans les trois jours suivant le début de son emploi et le conserver dans ses archives;

- s’assurer que toute personne ayant un NAS temporaire (c.-à-d. qui commence par un « 9 ») est autorisée à travailler au Canada et que son document d’immigration n’est pas échu;

- protéger les informations personnelles de ses employés, tout particulièrement leur NAS, contre le vol et la fraude;

- informer Service Canada s’il soupçonne une fraude relative à un NAS.

Quant aux organismes privés, ils sont tenus de :

- ne jamais utiliser un NAS comme pièce d’identité ou numéro d’identification client;

- informer leurs clients des raisons qui justifient de demander le NAS, et de l’utiliser uniquement à ces fins;

- ne pas demander à leurs clients de donner leur NAS comme condition préalable à l’obtention d’un produit ou d’un service, à moins que la loi ne l’exige;

- protéger les renseignements personnels de leurs clients, y compris les NAS, du vol et d’une utilisation (ou divulgation) frauduleuse.

Ces organismes doivent demander un NAS seulement si la loi les y oblige (déclaration de revenus, versement de prestations gouvernementales, etc.).

Quant aux organismes à but non lucratif, même s’ils ne sont pas assujettis à la Loi sur la protection des renseignements personnels et documents électroniques, il leur est recommandé de respecter les mêmes exigences que celles auxquelles les organismes commerciaux sont tenus.

De plus amples renseignements sur le Code sont disponibles dans le site web du gouvernement du Canada (www.canada.ca/fr/emploi-developpement-social/services/numero-assurance-sociale/rapports/code-pratiques.html).

Dépassé, le NAS?

Unique et universel, le NAS s’avère particulièrement propice pour comparer, échanger, recouper ou assurer la concordance de données entre diverses bases. Aussi, comme il n’existe aucune restriction réglementaire quant à sa délivrance et à son utilisation, celle-ci s’est propagée, au fil des décennies, au sein des administrations publiques (fédérale, provinciales, municipales) ainsi que dans le secteur privé où le NAS sert effectivement de code d’identification dans une multitude de transactions (bancaires, financières, commerciales, etc.).

Malheureusement, bon nombre de citoyens ignorent qu’ils n’ont pas à fournir leur NAS pour :

- prouver leur identité (à l’exception de programmes gouvernementaux particuliers);

- effectuer des transactions bancaires (hypothèques, marges de crédit, prêts);

- remplir des demandes pour des éléments de crédit (carte de crédit, prêt ou hypothèque) dans une institution financière sous prétexte de faciliter la vérification d’une cote de crédit;

- encaisser un chèque;

- rédiger un testament;

- présenter une demande d’admission dans une université, un cégep ou une école;

- remplir une demande d’emploi;

- remplir une demande de location de logement ni pour négocier un bail avec un propriétaire;

- remplir des questionnaires médicaux ou pour s’inscrire à un régime de services médicaux supplémentaires offert par un employeur;

- se procurer des biens ou des services (abonnement à un service téléphonique ou à un club vidéo ou sportif, achat de préarrangements funéraires, location de voiture, etc.).

Par contre, un NAS doit être fourni dans les cas suivants :

- embauche par un nouvel employeur;

- production d’une déclaration de revenus;

- ouverture d’un compte générant des intérêts dans une institution financière (banque, caisse populaire);

- programmes et prestations du gouvernement :

- régime de pensions du Canada (RPC);

- régime de rentes du Québec (RRQ);

- sécurité de la vieillesse (PSV);

- assurance-emploi;

- régime enregistré d’épargne études (REEE);

- régime enregistré d’épargne invalidité (REEI);

- allocation canadienne pour enfants;

- prêts d’études canadiens;

- demandes de remboursement de la taxe sur les produits et services (TPS) ou de la taxe de vente harmonisée (TVH);

- aide sociale;

- anciens combattants;

- accidents du travail;

- pensions alimentaires pour enfants.

Il y a 20 ans maintenant, le Comité permanent du développement des ressources humaines et de la condition des personnes handicapées a signalé, dans un rapport intitulé Au-delà des chiffres : L’avenir du numéro d’assurance sociale au Canada, que la plupart des Canadiens ignoraient quand ils étaient tenus de fournir leur NAS et pouvaient refuser de le divulguer sans encourir de conséquences. De son côté, le Bureau du vérificateur général du Canada a mis au jour à plusieurs reprises des problèmes relativement à la gestion du NAS et qualifié d’insatisfaisants les progrès réalisés à la suite de ses interventions.

Pour prévenir le vol d’identité et les conséquences graves de son utilisation frauduleuse (contracter un emprunt, obtenir une carte de crédit, vendre une maison, etc.), un minimum de précautions élémentaires est de mise. Ainsi, il ne faut jamais :

- porter une carte d’assurance sociale sur soi ni l’utiliser comme pièce d’identité;

- laisser des documents contenant des renseignements personnels, en particulier un NAS, dans un endroit facilement accessible;

- divulguer un NAS à qui que ce soit, à moins d’avoir la certitude que la personne concernée a légalement le droit de connaître cette information;

- communiquer un NAS par téléphone, à moins d’avoir composé le numéro soi-même et de n’entretenir aucun doute sur l’identité de l’interlocuteur;

- répondre aux courriels demandant de fournir des renseignements personnels;

- communiquer des informations sensibles, y compris un NAS, en utilisant un téléphone cellulaire ou tout autre appareil sans fil, à moins d’être parfaitement sûr que la transmission est sécurisée.

En résumé, moins on partage son NAS, mieux on le protège.

En ce qui concerne la « solution » maintes fois évoquée de changer de NAS, il a été démontré qu’elle est non seulement complexe et ardue, mais qu’un nouveau numéro ne protégerait aucunement un particulier contre la fraude, car l’ancien demeurerait toujours lié à sa personne.

Créé il y a plus d’un demi-siècle maintenant, le NAS est aux yeux de plusieurs spécialistes un outil d’authentification dépassé compte tenu des moyens technologiques disponibles. Il n’en demeure pas moins que le protéger est une responsabilité qui n’incombe pas uniquement au gouvernement. Tout comme la charité bien ordonnée, l’identité sécurisée commence par soi-même.

Au fil des ans, l’environnement est devenu un enjeu écologique certes, mais aussi économique. Comment nos modes de production et de consommation se répercutent-ils sur l’environnement? Comment pouvons-nous atténuer cet impact et migrer vers des modèles économiques plus responsables?

Économie linéaire, un modèle insoutenable à long terme

Le modèle économique linéaire consiste essentiellement à extraire ou à récolter des matières premières et à les utiliser comme ressources dans la fabrication de produits qui sont ensuite commercialisés à grande échelle par l’intermédiaire de réseaux de distribution. Une fois achetés par les acheteurs, ces produits sont jetés après avoir été consommés ou lorsqu’ils ne remplissent plus leur fonction ou ne sont tout simplement plus au goût du jour. Tout au long de ce cycle, d’importantes quantités de ressources naturelles et d’énergie deviennent ultimement des déchets.

La formule lapidaire « extraire, fabriquer, consommer, jeter » pour décrire l’économie linéaire sert aussi à la décrier, car elle est basée sur l’accessibilité à des matières premières et des énergies fossiles qui foisonnaient au début de la première révolution industrielle, mais dont l’extraction massive a exacerbé la métamorphose de la société agraire et artisanale en société industrielle.

Cette mutation s’est accélérée comme en témoigne, par exemple, la consommation des minerais et des ressources énergétiques qui s’est multipliée respectivement par 37 et par 17 entre 1892 et 1992, alors que la population mondiale, elle, quadruplait pour atteindre 5,5 milliards d’êtres humains. Il est à noter que l’humanité a franchi le cap des 7,4 milliards l’an dernier et que des démographes prévoient que ce nombre pourrait dépasser 9 milliards en 2050 et se situer entre 11 et 12 milliards en 2100.

Si plus de matières premières ont été extraites depuis la Seconde Guerre mondiale que durant toute l’histoire de l’humanité, le rythme d’extraction de ces ressources destinées au cycle de l’économie linéaire ne ralentit point : de 53 milliards de tonnes en 2002, la quantité de ressources consommées mondialement est passée à 65 milliards de tonnes en 2012, et des spécialistes estiment qu’elle s’élèvera à 82 milliards de tonnes l’an prochain.

À l’échelle planétaire, moins de 10 % des ressources extraites sont remises en circulation dans l’économie au terme de leur utilisation. La situation paraît encore plus préoccupante lorsqu’on examine de plus près celles qui sont renouvelables. Le 1er août dernier, l’humanité avait consommé en sept mois toutes celles que la Terre peut produire en une seule année, ce qui signifie que notre espèce a vécu à crédit d’août à décembre 2018. Et cette date recule année après année même s’il appert que bon nombre de ressources essentielles ont déjà atteint un seuil critique quant à leur disponibilité et que nous en sommes à un point où il faudrait l’équivalent de 1,7 planète Terre pour retrouver l’équilibre.

Selon l’Organisation de coopération et de développement économiques (OCDE), trois milliards de consommateurs de la classe moyenne viendront s’ajouter aux deux milliards actuels d’ici 2030. Quant à l’utilisation mondiale des ressources matérielles, elle aura doublé entre 2015 et 2050, si la tendance persiste. En exigeant d’extraire de plus en plus de ressources pour satisfaire les besoins d’une population grandissante dont le niveau de consommation global s’accroît, le modèle d’économie linéaire menace de plomber gravement, voire de compromettre la capacité des générations futures à répondre à leurs propres besoins.

Non seulement cette spirale de surconsommation dure-t-elle depuis un bon moment déjà, mais elle ne semble pas en voie de s’arrêter, générant des quantités de déchets et des dépenses énergétiques qui augmentent phénoménalement, conduisant à un énorme gaspillage amplifié par l’obsolescence programmée de nombreux produits. L’aggravation de notre empreinte écologique (c.-à-d. la quantité de surface terrestre bioproductive nécessaire pour produire les biens et services que nous consommons et absorber les déchets que nous produisons), de même que les dégradations environnementales et climatiques dont nous sommes témoins quotidiennement, en est une preuve irréfutable.

Pour refréner, voire juguler cette économie fortement consommatrice de ressources et génératrice de nombreux gaspillages, il faut revoir les modes de production, de consommation et de distribution de façon à moins extraire en amont, à moins jeter en aval et à réduire ou éviter les rejets tout au long de la chaîne de valeur, c’est-à-dire à chaque étape franchie pour produire un produit et le livrer au client, depuis la conception jusqu’à l’utilisation finale et même au-delà.

Les nouvelles technologies et les changements démographiques ont commencé à influer sur ces modes. Les premières, par la multiplication des plateformes numériques qui facilitent la mise en relation de l’offre et de la demande et contribuent au développement fulgurant de la consommation collaborative qui fait prédominer l’usage des biens sur leur propriété. En pratique, les acteurs de cette nouvelle économie du partage sont à la fois des consommateurs et des producteurs. Quant aux changements démographiques, ils consacrent l’émergence d’une nouvelle génération de consommateurs alors que celles des Y (millénariaux) et des Z (ou génération C pour communication, collaboration, connexion et créativité) sont moins axées sur la possession de biens.

Économie circulaire, une alternative à la surconsommation

Dans le but de concilier la minimisation des impacts des activités humaines sur la planète et la création de valeur indispensable au développement, le modèle de l’économie circulaire est apparu afin de pousser plus loin le principe des 3R conçu au cours des années 1970 dans le but de promouvoir la réduction de la consommation des ressources, la réutilisation des produits et le recyclage des déchets.

En octobre 2016, le Pôle québécois de concertation sur l’économie circulaire a défini ce nouveau modèle comme « un système de production, d’échange et de consommation visant à optimiser l’utilisation des ressources à toutes les étapes du cycle de vie d’un bien ou d’un service, dans une logique circulaire, tout en réduisant l’empreinte environnementale et en contribuant au bien-être des individus et des collectivités ».

Cette logique, qui prolonge la durée de vie des produits et améliore le recyclage des déchets, a pour corollaire une préoccupation constante pour l’efficience et la responsabilité de nos décisions et de nos gestes tout au long de la chaîne de valeurs et du processus de consommation.

Certains y voient à tort une rétrogression annoncée de l’activité économique, voire la fin de la croissance. Dans l’étude conjointe Économie circulaire au Québec. Opportunités et impacts économiques qu’ils ont publiée en mars 2018, le Conseil du patronat du Québec, le Conseil patronal de l’environnement du Québec et Éco entreprises Québec ont signalé que « la transition vers l’économie circulaire n’est pas synonyme de recul de l’activité économique. Au contraire, les études recensées démontrent qu’en plus de réduire l’impact environnemental, l’économe circulaire a le potentiel d’accroître le nombre d’emplois, de pousser à la hausse le PIB et de favoriser le développement de nouveaux marchés ». Les conclusions de l’étude permettent même d’affirmer qu’elle « dispose d’un fort potentiel entrepreneurial, autant qu’elle peut concourir à des gains de productivité, d’efficacité et de rentabilité, en plus de stimuler la recherche d’innovation ».

Contrairement à l’économie linéaire où un peu plus de valeur se perd durant chacune des étapes, des valeurs s’y ajoutent dans l’économie circulaire qui revêt la forme de plusieurs séries de boucles dont la finalité principale consiste à combattre le gaspillage ou la perte de ressources et d’énergie.

La Fondation Ellen MacArthur, l’une des plus ardentes promotrices du concept, estime qu’il faudra de 15 à 20 ans pour que le modèle prévale. Aussi, alors que les technologies ne permettent toujours pas d’assurer un recyclage à 100 % et qu’une concertation pleine et entière d’un large éventail d’acteurs (socioéconomiques, financiers, environnementaux et gouvernementaux) s’avère indispensable, il est compréhensible que l’économie circulaire soit considérée par certains comme une utopie.

Il n’empêche que les gouvernements ainsi qu’un très grand nombre d’organisations et d’entreprises de secteurs d’activité variés sont résolument engagés dans plus de 300 initiatives axées sur la transition vers ce modèle qualifié d’« écologiquement, socialement et économiquement durable », compte tenu des perspectives de croissance qu’il allie à une prise en compte intelligente et à une utilisation responsable de l’environnement et des ressources.

Au Québec comme à l’échelle internationale, l’économie circulaire demeure encore embryonnaire, mais elle irradie à vive allure. Ce n’est guère surprenant alors que des experts estiment que chaque dollar (1 $) investi dans l’économie linéaire en rapporte deux (2 $), comparativement à trois (3 $) pour l’économie circulaire, et ce, sans compter son apport en termes d’innovation et d’emplois.

Aussi est-elle considérée à juste titre comme une opportunité d’investissement par ceux qui, dans l’écosystème financier et ailleurs, ont compris qu’il n’y a pas de grande réalisation ni de progrès marquants qui n’aient été d’abord une utopie.

Les définitions de l’intelligence artificielle (IA) sont innombrables, car elle revêt plusieurs sens et englobe des réalités différentes au fur et à mesure de l’accélération technologique. Selon sa plus simple acception, elle réside dans la recherche de moyens susceptibles de doter les systèmes informatiques de capacités intellectuelles comparables à celles des êtres humains.

Retour aux sources

Proclamée discipline scientifique à la suite du Dartmouth Summer Research Project on Artificial Intelligence (ou conférence de Dartmouth), en 1956, l’IA fait l’objet d’une multitude de travaux de recherche et d’expérimentation durant les décennies subséquentes. Ils ont presque tous une finalité commune : rendre les machines intelligentes en leur permettant d’imiter les différentes fonctions cognitives de l’être humain (perception, mémoire, raisonnement, apprentissage) ou de reproduire des compétences (organisation, description, traitement de l’information). Autrement dit, agir et réagir de la même façon que lui.

L’histoire de l’IA n’est pas un long fleuve tranquille : elle est marquée par des périodes d’hyperactivité et d’autres de dormance qui fluctuent selon les découvertes et les progrès technologiques, les disponibilités budgétaires ou les dispositions des acteurs financiers et politiques.

À la fin des années 1960 s’amorce une troisième révolution industrielle (informatique). C’est celle de l’électronique, du microprocesseur et des premières technologies de l’information. Au fil des décennies qui suivent, l’augmentation exponentielle de la puissance calculatoire et de la capacité de stockage des ordinateurs, les nombreuses ruptures technologiques ainsi que la naissance du Web concourent à une quatrième révolution (numérique) dont le rythme infernal bouscule les lignes de démarcation entre les disciplines et les secteurs.

Cette révolution provoque une métamorphose de systèmes entiers (production, gestion, gouvernance). Ses vagues technologiques (téléphone intelligent, Web 2.0, 3.0 et 4.0, infonuagique, Internet des objets, etc.) et leurs corollaires, l’hyperconnectivité et l’émergence incessante de fonctions et d’applications (messagerie texto [SMS], signaux GPS, transactions en ligne, etc.), s’avèrent autant de catalyseurs du développement de l’IA.

Le rythme s’accélère

La multiplication des données numériques, c’est-à-dire les actions réelles ou virtuelles d’utilisateurs sur Internet, est à ce point phénoménale qu’elles ne se mesurent plus en mégaoctets (106 octets), en gigaoctets (109), en téraoctets (1012), en pétaoctets (1015) ni même en exaoctets (1018), mais en zettaoctets (1021 octets).

Chaque seconde, 29 000 gigaoctets (Go) d’informations sont produits dans le monde, soit 912,5 exaoctets (Eo) par an. Nous générons maintenant autant d’informations en deux jours que l’humanité depuis son origine jusqu’au début du XXIe siècle. Ce n’est rien, car le volume de ces données, qui double tous les 18 mois, explosera d’ici 2020, alors que l’humanité devrait en produire 40 zettaoctets (40 Zo) par an. Des spécialistes estiment que la taille de l’univers numérique devrait doubler tous les deux ans.

Le rapport publié en 2015 par le Club informatique des grandes entreprises françaises (CIGREF) signalait que l’humanité produisait alors toutes les minutes 350 000 tweets, 15 millions de SMS et 200 millions de courriels, et que 1,01 milliard d’objets étaient connectés sur la planète, un nombre insignifiant en regard de celui de près de 100 milliards estimés en 2020. De plus, 90 % des données existantes en 2016 avaient été produites au cours des deux années précédentes.

Structurées ou non (c’est-à-dire représentées ou stockées sans format prédéfini), les données champignonnent. Les non structurées (celles émanant de textes, photos, vidéos, médias sociaux, téléphones intelligents, relevés de transactions électroniques, systèmes de localisation GPS, signaux de technologies médicales, etc.) enregistrent une croissance annuelle de 80 %.

En plus de rendre obsolètes les outils classiques de recherche et d’extraction de données, l’explosion de ces quantités produites en temps réel et en continu oblitère ceux, traditionnels, de gestion de bases de données. La valeur inestimable de ces informations stockées dans des gisements ou puits (wealths of data) ou dans des entrepôts de données (data warehouses) précipite, au début des années 1990, l’exploration (ou fouille, forage, prospection) de données (data mining). Cette technique de recherche et d’analyse permet, à l’aide d’algorithmes sophistiqués, de déceler des tendances, de faire des corrélations, de détecter des informations stratégiques, de développer un savoir ou d’accroître des connaissances. C’est au cours de cette décennie qu’apparaît le terme de « métadonnées » (metadata), c’est-à-dire des données sur les données.

Les données : l’or noir des temps modernes

La disponibilité de quantités astronomiques de données produites par les nouvelles technologies met en évidence l’inutilité de les posséder et de les emmagasiner à défaut de disposer d’un moyen adéquat et performant pour les analyser. L’écosystème technologique des mégadonnées (big data), permettant de les transférer, de les stocker et de les manipuler massivement, se révèle vite indispensable pour l’IA qui a un besoin insatiable de données pour alimenter des algorithmes de plus en plus pointus basés sur les apprentissages profond (deep learning) et automatique (machine learning). Dans ce dernier cas, les ordinateurs apprennent par eux-mêmes en développant des connaissances et des aptitudes nouvelles et en améliorant leur efficacité à partir des résultats obtenus lors d’opérations précédentes.

Les données ne représentent pas qu’une valeur stratégique. Le Boston Consulting Group a déjà évalué à 315 milliards de dollars (315 G$) la valeur marchande annuelle des données personnelles laissées gratuitement par les internautes européens et estime qu’elle devrait atteindre mille milliards de dollars (1 000 G$) l’an prochain.

Les géants du Web que sont les GAFAM (Google, Amazon, Facebook, Apple, Microsoft) ont compris l’importance primordiale du cercle vertueux que constitue la convergence de l’IA (l’arme) et des mégadonnées (les munitions). Ils s’emploient donc à créer de plus en plus de services qui génèrent eux-mêmes de plus en plus de données et gagnent par le fait même en intelligence.

Les secteurs de l’assurance, des banques et des finances emboîtent le pas, conscients des bénéfices tangibles que constituent la création continue de valeur, des processus améliorés ainsi qu’une compétitivité et une agilité accrues. Aussi accélèrent-ils leurs efforts de recherche et développement en technologie financière (fintech) aux fins d’une utilisation optimale des technologies numériques les plus évoluées et les plus contemporaines.

Les développements de l’IA dans le secteur financier mettent l’accent sur l’augmentation de la productivité, la réduction des coûts, la minimisation des risques, la prévention de la fraude et l’expérience client, de même que sur l’analyse comportementale des investisseurs et de mégadonnées dans le but d’améliorer, par exemple, les stratégies de placement.

L’IA et la gestion de portefeuille

Il est vrai qu’un algorithme d’IA peut intégrer une quantité titanesque d’informations plus rapidement que l’humain, mais il n’en demeure pas moins que l’IA ne constitue pas un outil prévisionnel des marchés financiers et encore moins de gestion de portefeuille pour les investisseurs ayant un horizon de placement à long terme. Pourquoi ? Parce que les modèles ne résistent pas à des événements de marché extraordinaires et difficilement prévisibles comme les crises financières ou les dévaluations monétaires. Et parce que l’intelligence émotionnelle est proprement humaine. Quant au risque lié au portefeuille, le grand nombre de balises existant encore pour le limiter confirme l’incapacité des algorithmes à cet égard et l’immaturité technologique de l’IA en matière de gestion.

Une bonne diversification et un rééquilibrage efficace demeurent les éléments clés d’un portefeuille performant à long terme. Une bonne connaissance des entreprises et un bon jugement seront toujours préférables aux décisions basées principalement sur des rendements passés.

Un expert de l’IA de renommée internationale, M. Yoshua Bengio, déclarait récemment que le plus intelligent des ordinateurs possède à peine la même intelligence qu’une grenouille ou un chat à qui l’on aurait passé sa vie à apprendre une seule chose. Il rappelait que la recherche ne reproduit que de toutes petites parties de tout ce que le cerveau peut accomplir (La Presse +, 23 juin 2019). L’humain n’est donc pas près de créer une IA égale ou supérieure à la sienne, et l’IA n’est pas près de remplacer l’humain.

Dans le domaine financier, il existe un fossé énorme entre le battage médiatique autour de l’IA et la réalité. Il faut donc éviter le piège de croire que l’IA est plus sophistiquée qu’elle ne l’est vraiment. Les progrès notables de l’IA ne doivent pas faire oublier l’importance d’une approche pragmatique en la matière qui consiste à s’ouvrir aux innovations technologiques en faisant preuve de rationalité, de jugement et de vigilance. C’est encore et toujours le plus sûr.

Avec une espérance de vie qui ne cesse de s’allonger, vos enfants pourraient recevoir votre héritage à l’âge de la retraite. En donnant de votre vivant, vous pourriez donc leur offrir un sacré coup de pouce pour poursuivre leurs études, acheter une maison ou une voiture, ou encore financer un projet qui leur tient à cœur.

Beaucoup de mythes circulent au sujet de ce que l’on peut ou non donner à nos enfants avant notre mort. Pourtant, au Canada, il n’y a pas d’impôt sur les dons ni sur les successions. Les autorités fiscales considèrent toutefois que le don d’un bien constitue une disposition présumée soumise, pour la personne qui donne, aux mêmes impôts que si le bien avait été vendu.

Don d’un immeuble

Lorsqu’une personne vend sa résidence principale et qu’elle n’a désigné aucun autre immeuble à ce titre pendant toutes les années où elle était propriétaire, la vente profitera d’une exonération sur le gain en capital et le vendeur ne subira aucune répercussion fiscale.

Dans le cas d’une donation d’une résidence secondaire, le donateur sera considéré l’avoir vendue à sa valeur marchande aux fins fiscales. Un impôt sera donc calculé sur la moitié de l’augmentation, soit entre la valeur du bien lors de la donation et le coût d’acquisition.

La notion de résidence principale ne se limite toutefois pas à la maison où vous résidez habituellement. Votre résidence secondaire pourrait donc se qualifier de résidence principale.

Prenons le cas d’un médecin qui décide de donner le chalet familial d’une valeur de 250 000 $ à son enfant. Comme il l’a payé 150 000 $ lors de l’achat, le donateur devra inclure la moitié du gain en capital (100 000 $) qu’il a réalisé dans sa déclaration de revenus pour l’année du don, soit 50 000 $. En supposant un taux d’imposition de 50 %, le médecin devra donc payer 25 000 $ d’impôts. Le récipiendaire du don n’écopera quant à lui d’aucune imposition. De même, lorsque cet enfant vendra le chalet, son coût d’acquisition aux fins du calcul du gain en capital qu’il pourrait alors réaliser s’élèvera à 250 000 $, soit la JVM du bien lors du don.

Les problématiques associées au transfert de biens du vivant par des parents en faveur de leurs enfants surviennent principalement lorsque les parents ne souhaitent pas faire un vrai don, mais plutôt avantager un enfant en lui transférant un bien à un « prix de faveur ».

Reprenons l’exemple du médecin qui veut transférer, toujours à son enfant, le chalet familial d’une valeur de 250 000 $. Supposons cette fois-ci qu’il reste un solde d’hypothèque impayé sur le chalet d’un montant de 100 000 $ et que le médecin veut « vendre » la propriété à son enfant, à condition que ce dernier en assume le solde. Dans ce cas, les règles fiscales créeront une surimposition.

Les conséquences pour le médecin demeureront alors les mêmes que précédemment, soit payer 25 000 $ d’impôts. Du côté de l’enfant, le coût d’acquisition du chalet s’élèvera à 100 000 $, soit le solde de l’hypothèque, et non 250 000 $. Ainsi, si ce dernier devait revendre le chalet à un tiers dans la même année, il pourrait lui aussi réaliser un gain en capital calculé sur la différence entre le prix de vente du chalet à sa JVM (250 000 $) et son coût d’acquisition (100 000 $). Il inclura alors la moitié de son gain en capital (75 000 $) dans sa déclaration de revenus. En supposant un taux d’imposition de 40 %, l’enfant payera un impôt de 30 000 $ (soit 40 % de 75 000 $).

La donation d’un bien qui ne génère pas de plus-value, comme la donation d’une somme d’argent, n’entraîne pas d’imposition sur le gain en capital.

Don à des enfants mineurs

L’autre bête noire des autorités fiscales réside dans les transferts de biens ayant pour objectif le fractionnement de revenus générés par le bien transféré. Même s’il n’existe aucune limite à la valeur des biens que l’on peut transférer à nos enfants, le fisc refusera de reconnaître les effets de certains transferts de biens effectués dans le seul but de réduire les revenus du parent et d’augmenter ceux des enfants.

Les transactions les plus durement pénalisées demeurent les transferts de biens à des enfants mineurs, ainsi que les prêts sans intérêt ou à faible taux d’intérêt consentis aux enfants mineurs et majeurs.

Le principe est simple. Supposons qu’une professionnelle gagne des revenus d’emploi de plus de 150 000 $ et a accumulé des placements garantis d’une valeur de 500 000 $. Les revenus d’intérêts générés par ses placements s’ajoutent annuellement à ses revenus d’emploi de sorte qu’ils sont taxés à un taux d’imposition d’environ 50 %. Elle souhaite donner 250 000 $ à chacun de ses deux enfants mineurs qui ne gagnent aucun autre revenu, de façon à ce que les revenus d’intérêts générés par ce capital soient imposés dans leurs déclarations de revenus. En tant que tutrice, elle conserverait la gestion de ces sommes et elle pourrait utiliser les revenus après impôts pour acquitter les dépenses d’éducation, d’entretien et de loisir des enfants. Hélas, les autorités fiscales ne verront pas cette transaction du même œil et c’est plutôt la mère qui continuera d’être imposée sur les revenus produits par le capital donné aux enfants. C’est ce que les lois fiscales appellent les « règles d’attribution », qui ont pour but d’empêcher le transfert du fardeau fiscal à un enfant mineur.

Heureusement, il existe des façons tout à fait légales de fractionner certains revenus avec des enfants, même mineurs. Cette règle d’attribution ne s’applique pas au gain sur capital généré par des biens donnés à l’enfant mineur ou majeur (par exemple, certaines actions ou certains fonds communs de placement) ou encore lorsque le parent ouvre un régime enregistré d’épargne-études au bénéfice de l’enfant.

Concernant les dons de valeurs supérieures à 25 000 $, les lois en vigueur au Québec imposent d’importantes obligations aux deux parents de l’enfant mineur.

Don à des enfants majeurs

Vous pourriez aussi avoir envie de donner un coup de main financier à vos enfants majeurs lorsqu’ils quittent le nid familial, ou encore s’ils projettent d’acheter une propriété. Dans ce cas, sachez que les dons en argent n’entraînent aucune incidence fiscale s’ils ne sont pas utilisés pour générer un revenu, comme l’achat d’une résidence dans le but d’y vivre et non à des fins locatives.

Si vous devez vendre des actions ou des unités de fonds communs de placement en vue de rassembler les liquidités nécessaires pour faire le don, attendez-vous à être imposé sur le gain en capital qui en découlera. Ce concept s’applique toutefois quand ces placements sont détenus à titre personnel, et non dans un régime enregistré d’épargne-retraite (REER) ou un compte d’épargne libre d’impôt (CELI).

C’est le même principe quand vous faites un don d’actions ou de fonds communs de placement à votre enfant (qu’il soit mineur ou majeur), pour la simple et bonne raison que vous serez réputé en avoir disposé à leur juste valeur marchande, comme si c’était une vente.

Prêt d’argent aux enfants

Il existe d’autres façons d’avantager ses enfants, par exemple avec un prêt sans intérêt ou à un faible taux d’intérêt, sans terme et sans modalités précises de remboursement.

Dans certains cas, il peut y avoir des incidences fiscales pénalisantes comme les règles d’attribution à l’égard des placements des enfants, dépendamment si l’enfant est mineur ou majeur.

Si le prêteur perçoit des intérêts, ceux-ci doivent être déclarés au fisc puisqu’ils demeurent imposables. Ils ne sont toutefois pas déductibles par l’enfant, sauf si la somme prêtée est utilisée pour générer des revenus.

Dans le cas où l’on souhaiterait faire un prêt à l’un de ses enfants, il est fortement recommandé de consigner la transaction par écrit pour éviter les malentendus et se protéger en cas de conflit, de décès, d’insolvabilité, de séparation ou de divorce. On y établira notamment les modalités de remboursement dans certains cas bien précis.

Conclusion

Avant d’effectuer un don ou de consentir un prêt à l’un de vos enfants de votre vivant, vous devriez, entre autres, tenir compte de votre état matrimonial et de celui de votre enfant, et surtout des incidences juridiques en cas de décès ou d’insolvabilité.

Par ailleurs, pour éviter de léser les enfants qui n’ont pas été avantagés, il convient d’ajouter une clause à votre testament qui entraînera un rééquilibrage avant que votre patrimoine ne soit divisé.

N’hésitez donc pas à consulter un professionnel pour prendre une décision éclairée.

Les stéréotypes sont tenaces et les préjugés ont la vie dure : par exemple, la prudence excessive dont feraient preuve les femmes en matière de placements ou encore la défiance que leur inspirerait le risque. Ce genre de généralisation est malheureuse parce qu’elle renforce un vieux cliché, celui du manque de confiance des femmes quant à leurs compétences face à la complexité des produits financiers ou encore d’une posture à considérer leur avoir sous l’angle de la sécurité plutôt que des possibilités.

Il y a indéniablement des gens qui font preuve de prudence et qui sont réticents à prendre des risques lorsqu’il s’agit d’investir ou de gérer leur argent. Cette réalité n’est pas exclusive aux femmes. C’est précisément pour cette raison qu’en matière de placements, le profil d’investisseur, la tolérance au risque et l’horizon de placement figurent parmi les éléments essentiels pour bien connaître une personne et l’aider à déterminer les types de placements qui pourraient lui convenir le mieux, compte tenu de ses objectifs.

Perpétuer des poncifs sur les rapports des femmes avec l’argent, c’est aussi faire fi d’une réalité indéniable, celle du parcours parsemé d’écueils que doivent emprunter nombre d’entre elles vers la retraite, car ce sont elles qui arrêtent le plus souvent de travailler au cours de leur vie active.

Une égalité difficile à atteindre

Outre la maternité et l’éducation des enfants, le rôle d’aidantes naturelles, par exemple, les place très majoritairement (75 %) au sein de la « génération sandwich », celle des adultes de 45 à 64 ans qui se sentent pris en étau entre, d’une part, les exigences des soins à prodiguer aux enfants et, d’autre part, à des parents ou à des personnes apparentées (beaux-parents, autres membres de la famille, etc.), vieillissantes ou malades.

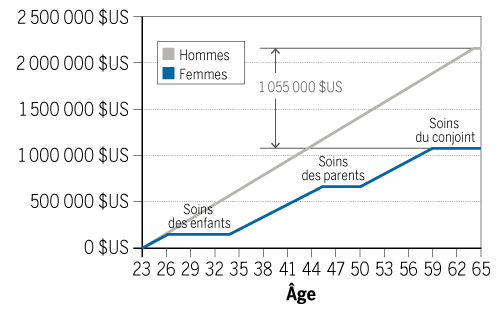

Merrill Lynch et Age Wave évaluent qu’aux États-Unis, en moyenne, l’écart cumulatif entre les revenus des femmes (se retirant du marché du travail pour des raisons familiales) et des hommes (continuant leur carrière) se chiffre à 1 055 000 $US (figure).

FIGURE Revenu cumulatif de retraite

Il ne faut pas oublier non plus les disparités qui persistent sur le plan de la rémunération en dépit de l’amélioration de la situation économique et des conditions de vie des femmes au cours des dernières décennies. Il est vrai que nous sommes loin du milieu des années 1960, alors qu’elles ne pouvaient pas conclure de contrats, gérer leurs propres biens, ni posséder un compte de banque. Certes, les mentalités ont changé au cours des 55 dernières années et les choses évoluent très rapidement, mais il y a encore beaucoup de distance à parcourir sur la longue route vers l’égalité.

À cet égard, il convient de rappeler ici l’article Gender equality. Who is minding the gap? paru sous la plume de Travia Grant dans l’édition du Globe and Mail qui signalait que l’économie canadienne réaliserait des gains annuels de 105 milliards de dollars si les femmes parvenaient à combler tout leur retard sur les hommes en matière de rémunération et de participation au marché du travail.

Malheureusement, le Portrait des Québécoises 2018 du Conseil du statut de la femme confirme que les femmes ont beau être plus nombreuses à aller à l’université, elles gagnent toujours en moyenne un salaire inférieur à celui des hommes lorsqu’elles en sortent, quel que soit leur niveau d’études. En 2017, 57,4 % des personnes qui détenaient un baccalauréat et 56,5 % de celles qui possédaient une maîtrise étaient des femmes, et elles gagnaient en moyenne moins de 90 % du salaire de leurs homologues masculins.

De fait, les arrêts qui surviennent au cours de la vie active des femmes ont pour conséquence de mettre en veilleuse la progression de leur carrière et d’affecter directement leur capacité à épargner. Leurs cotisations au régime des rentes du Québec (RRQ) ou à un régime enregistré d’épargne-retraite (REER) étant moindres, la période au cours de laquelle elles peuvent accumuler de la richesse pour se constituer un capital-retraite est généralement plus courte que celle des hommes.

Alors qu’une épargne insuffisante ou une retraite mal planifiée amplifient le risque d’épuiser rapidement les économies et de se retrouver en précarité financière, l’espérance de vie des femmes est supérieure à celle des hommes. Non seulement leur retraite risque-t-elle d’être plus longue, mais elles vivent en moyenne sept (7) ans de plus que leurs conjoints.

L‘augmentation de l‘espérance de vie a pour corollaire des défis financiers majeurs dont il faut impérativement tenir compte, en particulier en ce qui concerne la retraite. En clair, les femmes qui épargnent moins et moins longtemps doivent consacrer un pourcentage plus élevé de leur rémunération pour atteindre le même niveau d’épargne que les hommes.

Une affaire de personnalité, pas de sexe

Si personne ne nie qu’il y existe une multitude de façons d’aborder les finances personnelles ou d’investir, les résultats préliminaires d’une récente étude de Comptables professionnels agréés du Canada tendent à démontrer que le sexe revêt beaucoup moins d’importance que la personnalité en matière de littératie et de capacités financières.

Ainsi, les hommes et les femmes manifestent un comportement très semblable dans les aspects relatifs au suivi de l’argent et à la planification financière lorsque les autres caractéristiques sont prises en considération (âge, revenu, niveau de scolarité et traits de personnalité).

Le tempérament de la personne semble jouer un rôle plus important dès qu’il s’agit de choisir des produits financiers ou de subir un test de connaissances financières objectives.

Aussi bien pour les femmes que pour les hommes, le problème ne réside pas tant dans la prudence, le profil d’investisseur, la tolérance au risque ou l’horizon de placement, mais plutôt dans l’absence de planification et de considération de ces éléments de même que dans l’inutilisation des stratégies et des outils existants pour maximiser l’épargne-retraite.

Le meilleur moyen de maximiser le rendement de son patrimoine, c’est encore de se connaître soi-même, de miser sur ses forces et de travailler sur ses lacunes.

Épargner le plus tôt possible dans la vie active, en particulier en versant un montant mensuel fixe dans un REER par exemple, demeure toujours la règle d’or. C’est ce qu’on appelle la magie de l’intérêt composé qui consiste à investir et à laisser travailler ses économies afin de pouvoir récolter de l’intérêt sur les intérêts.

Dans le respect de son profil d’investisseur et de son seuil de tolérance au risque, il faut examiner avec un conseiller les produits susceptibles de générer les rendements les plus intéressants en regard des objectifs fixés. Un plan d’épargne et une diversification du portefeuille s’avèrent aussi des incontournables.

Par-dessus tout, le plus important consiste encore à se renseigner pour avoir une bonne compréhension de ses décisions financières. Autrement dit, éviter de déléguer systématiquement à quelqu’un d’autre les questions d’argent et se familiariser avec les notions financières de base.

C’est d’autant plus important que la plupart de nos projets de vie (accession à la propriété, éducation postsecondaire, retraite et autres) se basent sur le bon choix de véhicules de placement, de produits d’investissement et d’assurance. Savoir tirer profit de ces outils permet de réaliser ses objectifs plus rapidement et à moindre coût.

Le plus récent UBS Investor Watch, intitulé Votre patrimoine est entre vos mains, aborde l’implication des femmes du monde entier dans leurs finances. Il en ressort que celles qui participent aux décisions financières à long terme augmentent leurs chances d’assurer leur sécurité financière et sont plus optimistes face à l’avenir. De fait, ce sont elles qui ont sans doute le mieux saisi l’à-propos de cette remarque judicieuse du philosophe Maurice Blondel : « L’avenir ne se prévoit pas, il se prépare ».

À la suite du vif succès qu’a remporté, en mars dernier, la conférence sur le modèle scandinave auprès de vos collègues, nous publions ici son résumé et vous invitons à visionner le contenu au complet sur le portail en ligne CyberStudio.

Le « miracle » suédois