Combien faudra-t-il pour votre retraite ?

Si vous avez un plan financier en vue de la retraite, vous faites partie de la minorité des plus prévoyants. Bravo ! Mais, même si c’est le cas, êtes-vous sûr que vos prévisions sont réalistes ? Car maintenir son niveau de vie durant des décennies requiert, pour les mieux nantis, l’accumulation d’un capital considérable.

Avec l’espérance de vie qui s’allonge sans cesse, la retraite devient désormais, pour bien des gens, presque aussi longue que la vie active. Elle dure 25, 30 ans, parfois jusqu’à 40 ans ! Si ce constat est de nature à réjouir le bon vivant qui sommeille en chacun de nous, heureux à l’idée de profiter de tout ce temps pour se consacrer à ce qui lui tient à cœur, la perspective peut aussi susciter son lot d’inquiétudes : comment maintenir un niveau de vie plus que confortable et assumer des soins de santé coûteux quand on ne travaille plus ? Lorsqu’on est habitué à vivre sans se priver, on n’a certainement aucune envie de commencer à le faire à l’âge où, au contraire, on devrait pouvoir se la couler douce.

Pour éviter les lendemains qui déchantent, il n’y pas de secret : il faut bien évaluer le capital-retraite requis et ajuster au besoin les montants d’épargne dès maintenant. Voici les grandes lignes de la démarche.

De combien aurez-vous besoin ?

S’il est vrai que, lorsqu’on cesse de travailler, l’hypothèque est souvent payée et que les dépenses liées au volet professionnel diminuent, d’autres postes budgétaires prennent beaucoup de poids : voyages, santé, loisirs, prise en charge d’un proche, etc. Le fardeau financier reste donc relativement important. C’est pourquoi, en règle générale, on dit qu’une personne retraitée doit pouvoir compter sur un revenu représentant environ 70 % du revenu brut moyen qu’elle obtenait durant ses trois dernières années de vie active. Pour un travailleur gagnant 200 000 $ par an, on parle donc d’un revenu à la retraite de 140 000 $ annuellement.

Évidemment, cette cible de 70 % est une approximation ; on ne saurait trop insister sur la nécessité de faire un vrai budget de retraite tenant compte de vos besoins, de vos attentes et de votre mode de vie pour fixer le ratio qui

vous convient.

D’où proviendra l’argent ?

En principe, le revenu de retraite émane de trois sources principales :

• Les régimes publics. Le programme fédéral de la Sécurité de la vieillesse (PSV) et le Régime des rentes du Québec (RRQ) ont été conçus pour assurer une sécurité financière de base à la retraite. De fait, combinés, ils couvrent environ 70 % d’un salaire de fin de carrière de 25 000 $, mais à peine 5 % d’un salaire de 200 000 $1. Ainsi, plus le revenu d’un individu est élevé, moins il peut compter sur les régimes publics.

• Les régimes de retraite privés. Dans cette catégorie se trouvent les régimes gérés par l’employeur, par exemple un fonds de pension ou un REER collectif, ainsi que les régimes individuels (REER, FERR, CRI, FRV, etc.).

• Les économies et placements personnels. On y inclut les autres épargnes et placements.

Comme on le voit, les régimes publics ont beau garantir un revenu minimal, celui-ci constitue une maigre portion dans l’assiette des personnes touchant des revenus élevés. Pour maintenir leur niveau de vie, elles doivent compter sur les régimes privés ou, à défaut, sur leurs propres placements.

Vivre vieux : un risque sous-estimé

Une fois le revenu annuel fixé, il faut établir pendant combien de temps on en aura besoin. Beaucoup de gens sous-estiment grandement le nombre d’années qu’ils vivront. Résultat ? Ils planifient mal le capital à engranger, et l’argent viendra à manquer en fin de parcours.

Pour établir la durée de la retraite, l’espérance de vie est une donnée à prendre en considération. Il serait cependant risqué de la placer comme cible d’épuisement des actifs, puisque 50 % des gens dépasseront ce cap. Ils survivraient donc à leur capital. Ce qu’il faut connaître, c’est la durée « raisonnable » de décaissement, c’est-à-dire l’âge qu’on peut raisonnablement espérer atteindre, compte tenu de divers facteurs (état de santé, statut matrimonial, etc.). Le tableau ci-dessous résume les projections élaborées à cet égard par l’Institut québécois de planification financière (IQPF).

Durée raisonnable de décaissement en fonction de l’âge et du sexe

|

Âge atteint |

Espérance de vie |

Durée raisonnable de décaissement |

||

|

Hommes |

Femmes |

Hommes |

Femmes |

|

| 50 ans | 84 ans | 89 ans | 90 ans | 94 ans |

| 55 ans | 84 ans | 89 ans | 90 ans | 94 ans |

| 60 ans | 84 ans | 89 ans | 91 ans | 95 ans |

| 65 ans | 85 ans | 89 ans | 92 ans | 95 ans |

| 70 ans | 86 ans | 90 ans | 92 ans | 95 ans |

Grâce à ce tableau, on constate qu’un homme qui atteint l’âge de 65 ans a 50 % de chances de vivre jusqu’à 85 ans (espérance de vie), et 25 %, jusqu’à 92 ans (durée « raisonnable » de décaissement). Il devrait donc viser un revenu au moins jusqu’à 92 ans.

Et alors, ce capital-retraite ?

On a maintenant en main le revenu annuel nécessaire et la durée « raisonnable » de décaissement. Prochaine mission : évaluer le montant d’épargne requis. Le tableau suivant présente, selon l’âge atteint et le sexe, l’épargne requise au moment de la retraite pour financer chaque tranche de 10 000 $ de revenus annuels bruts2.

Épargne requise pour financer chaque tranche de 10 000 $ de revenus annuels bruts

|

Épargne requise |

|||

|

Âge atteint |

Durée de décaissement |

Revenus non indexés |

Revenus indexés |

| Homme | |||

| 60 | 31 | 155 328 $ | 208 504 $ |

| 65 | 27 | 146 430 $ | 190 213 $ |

| 70 | 22 | 131 630 $ | 164 442 $ |

| Femme | |||

| 60 | 35 | 163 742 $ | 224 352 $ |

| 65 | 30 | 153 725 $ | 204 111 $ |

| 70 | 25 | 140 939 $ | 180 313 $ |

Prenons le cas d’une femme qui prévoit prendre sa retraite à 60 ans. Elle veut tirer un revenu annuel brut indexé de 100 000 $. Puisque les rentes publiques (PSV et RRQ) totaliseraient dans ce cas environ 20 000 $, elle devrait tirer de ses propres économies un revenu annuel de 80 000 $ (8 tranches de 10 000 $). Grâce au tableau, on calcule que, pour y arriver, elle doit détenir, au moment de la retraite, 8 x 224 352 $, soit environ 1,8 million de dollars.

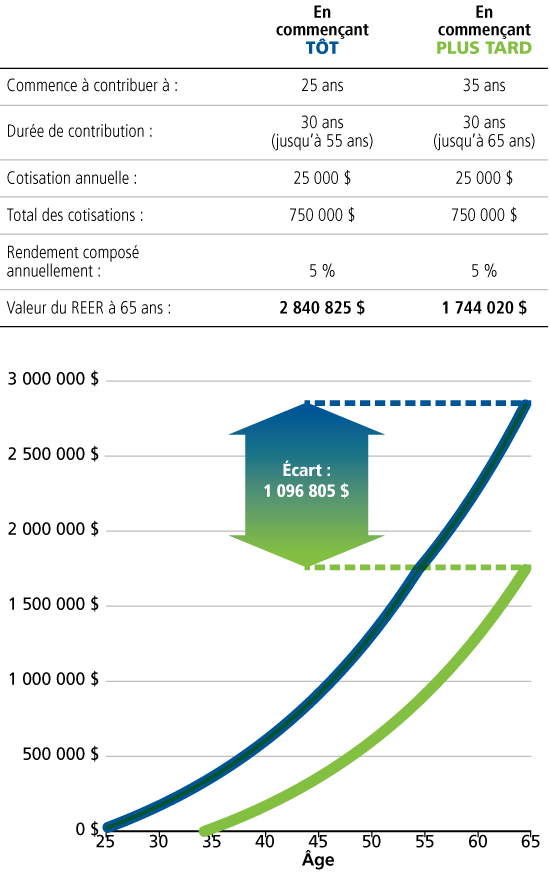

Accumuler un tel montant n’est pas une mince tâche, même quand on bénéficie de revenus supérieurs. La clé : faire un plan réaliste et adopter l’attitude de la fourmi le plus tôt possible dans la vie. Car plus on commence à cotiser jeune à un REER, plus l’argent fructifie à l’abri de l’impôt. Plus on profite de cet effet boule de neige, plus le capital à la retraite sera intéressant.

Voyez la différence d’accumulation pour deux individus ayant chacun cotisé 25 000 $ annuellement durant 30 ans. Le premier a commencé à cotiser à 25 ans et a cessé à 55 ans en laissant son épargne fructifier jusqu’à 65 ans sans ajouter de contribution. Le deuxième a commencé à 35 ans et a cessé à 65 ans.

Différence d’accumulation à durée égale de contribution

Il est saisissant de constater que, pour le même effort d’épargne, un travailleur a accumulé 2,8 millions de dollars alors que l’autre a amassé 1,7 million. De quoi faire une grande différence sur le degré de confort à la retraite.

Notons que si vous avez contribué pleinement à votre REER, il existe d’autres instruments qui vous permettent de continuer d’accroître votre pécule. Pensez au CELI, aux placements non enregistrés ainsi que, dans certains cas, à la constitution d’une société par actions.

Agir dès maintenant

Que vous ayez encore une longue carrière devant vous ou que vous soyez à quelques années de la retraite, vous avez tout à gagner à mettre des chiffres réalistes sur votre avenir financier. Un bon moyen d’avoir l’heure juste est de faire appel à votre conseiller, qui peut préparer des projections à l’aide de vos données les plus à jour. Agir dès maintenant peut s’avérer payant.

Des trucs pour épargner davantage sans plus d’effort

1. Cotisez à votre REER en début d’année. Si vous cotisez en début d’année plutôt qu’à la fin, votre argent reste une année de plus dans votre REER. Sur une longue période, cette simple habitude, qui n’exige pas de déboursés supplémentaires, pourrait vous faire bénéficier d’un

montant substantiel.

2. Automatisez les versements. Pour le REER ou pour le CELI, voilà une bonne manière d’éviter le stress imposé par l’injection d’une somme importante à l’approche de la

date limite.

3. Payez moins d’impôt. Comme beaucoup de contribuables, peut-être ignorez-vous certaines déductions fiscales ou crédits auxquels vous avez droit. Pas étonnant : en raison de la diversité de leurs applications, bien souvent, seul un expert aguerri est en mesure de les déceler. Demandez à

un professionnel de se pencher sur votre situation.

————-

1 L’entente fédérale-provinciale intervenue récemment, malgré l’abstention du Québec, ferait augmenter ces pourcentages à partir de 2019. Pour les travailleurs à revenu élevé, l’impact resterait toutefois négligeable.

2 Les hypothèses utilisées sont les suivantes : rendement net sur les actifs : 5,00 %, inflation : 2,25 %. Le capital est épuisé après la durée raisonnable de décaissement.