La volatilité des marchés boursiers : une perspective historique

Le 5 août, nous avons assisté à une importante correction des marchés boursiers aux États-Unis, entraînée par une baisse des actions technologiques, observée la veille au Japon. Selon les médias, la raison de cette dégringolade serait la crainte des investisseurs quant au changement de taux directeurs des banques centrales entre les États-Unis et le Japon, impactant les coûts d’emprunt.

Heureux hasard, car lorsque les marchés ont ouvert le 5 août, le marché canadien était fermé en raison du « congé civique »; un moment qui s’est avéré idéal pour atténuer l’impact de la correction pour nos investisseurs. Le NASDAQ a baissé de 13 %, alors que le S&P 500 a reculé de 8,5 % depuis leur sommet respectif en juillet. L’indice Nikkei du Japon a chuté de 12,4 %, son pire jour depuis le lundi noir de 1987. Par la suite, les marchés ont rebondi de manière significative et avoisinent actuellement leurs sommets précédents.

La volatilité est chose courante pour tous les marchés. Lorsque vous investissez, il est important d’avoir un plan à long terme avec une répartition stratégique de l’actif, en lien avec votre tolérance au risque et votre horizon de placement.

La politique et la géopolitique ont toujours alimenté la volatilité des marchés boursiers et obligataires. Des événements actuels, tels que les élections américaines de novembre, le conflit entre Israël et le Hamas ainsi que la guerre entre la Russie et l’Ukraine, apportent leur lot d’incertitudes. Bien que ces éléments se répercutent à court terme sur les marchés, l’histoire nous montre qu’à moyen et à long terme, ce sont, entre autres, les bénéfices sous-jacents des entreprises qui génèrent des rendements sur le marché.

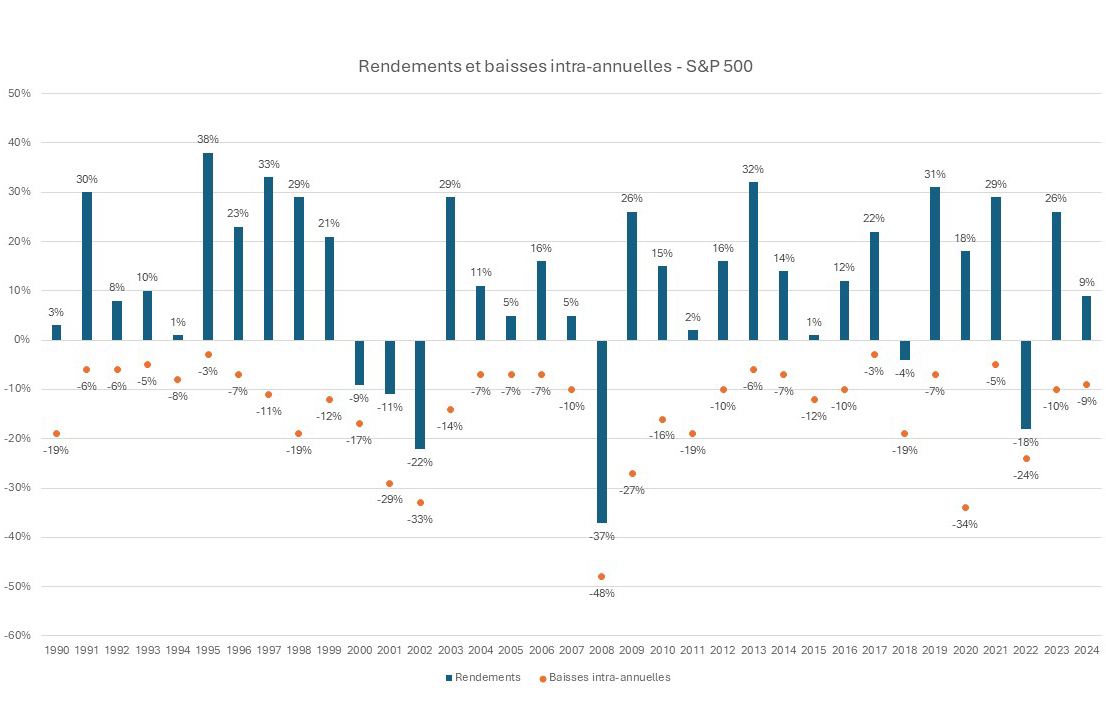

Le graphique ci-dessous affiche les rendements annuels du S&P 500 en dollars américains de 1990 au début d’août 2024. Comme vous pouvez le constater, les périodes des baissent sont moins fréquentes que celles des hausses et que les marchés récupèrent les pertes subies au cours de l’année dans la majorité des cas. Ainsi, depuis 2009, l’indice a généré des rendements positifs quatorze années sur seize, malgré des baisses importantes observées au courant de certaines années.

Source : Indices S&P Dow Jones, du 31 décembre 1989 au 5 août 2024, US$, à titre indicatif seulement.

Les marchés boursiers au Canada et aux États-Unis se portent plutôt bien en 2024, l’inflation est sous contrôle, le marché du travail reste assez solide et les dépenses de consommation demeurent robustes avec une croissance économique globale assez saine. Les bénéfices des actions américaines ont progressé de 11 % au 2e trimestre par rapport à la même période de l’année dernière, les actions technologiques ayant grandement contribué à cette performance.

La perspective de réduction progressive des taux d’intérêt au Canada est de bon augure pour les actions et les obligations d’un point de vue canadien. On s’attend à la réduction des taux d’intérêt de la part de Réserve fédérale américaine en septembre, la plupart des prévisions des économistes plaçant cette probabilité à environ 90 %. Alors que le marché anticipe des baisses de taux d’intérêt, cela envoie un excellent signal à court et à long terme pour les actions et les obligations. Dans ce contexte, des occasions devraient se présenter pour réaliser davantage de gains avec les actions et les obligations d’ici fin 2024.

En résumé, le fait d’avoir un portefeuille diversifié en actions mondiales, combiné à un portefeuille diversifié en obligations d’État et de sociétés avec, potentiellement, une exposition aux placements alternatifs (immobilier, infrastructure, terres agricoles et capital-investissement) vous aidera à surmonter la volatilité des marchés boursiers à court terme, tout en maintenant vos objectifs de rendement à long terme.