Le Fonds omnibus FMOQ fête son 40e anniversaire – L’heure est au bilan

Alors que s’amorce l’année 2020 et que les investisseurs craignent un regain de volatilité, l’exemple du Fonds omnibus FMOQ nous rappelle les principes éprouvés en investissement. Lancé il y a 40 ans, le Fonds a su traverser différents types d’environnement : corrections, marchés boursiers haussiers ou baissiers, taux d’intérêt très élevés ou proches de 0 %, ainsi que des périodes d’inflation préoccupante.

Son parcours a été couronné de succès : en témoigne son rendement annuel composé qui se chiffre à 8,9 % sur 40 ans. La clé de cette réussite réside avant tout dans la saine diversification, outil de prédilection pour faire face à la turbulence ; l’analyse des résultats à long terme du Fonds omnibus FMOQ permet en plus de faire d’autres constatations :

- Il n’est pas nécessaire de se compliquer la vie et d’investir dans une multitude de produits financiers sophistiqués pour obtenir de bons résultats à long terme. Le Fonds omnibus FMOQ, composé de 55 % d’actions et 45 % d’obligations, a dégagé de bons rendements à long terme avec une volatilité acceptable.

- Dans la même veine, il n’est pas nécessaire (ni même recommandé !) de transiger régulièrement au gré des fluctuations de marché pour bonifier la performance de ses placements. Les rendements à long terme du Fonds ont été obtenus à travers les hauts et les bas de marchés. Aucun market timing, les actifs sont rebalancés de façon à conserver la même répartition au fil du temps.

- Malgré des périodes de faiblesse à court terme, la discipline de maintenir sa position dans le Fonds aurait grandement été payante. On calcule d’ailleurs qu’un investisseur malchanceux qui aurait placé 100 000 $ juste avant l’importante baisse de 2008, aurait tout de même eu un portefeuille d’une valeur de 108 413 $ trois ans plus tard.

- La détention d’un fonds équilibré, comme le Fonds omnibus FMOQ, demeure un excellent moyen de battre l’inflation et d’obtenir un rendement réel positif. Dans l’exemple du point précédent, ce même investisseur aurait malgré tout dégagé un rendement supérieur à l’inflation sur 5 ans (2,77 % par rapport à 1,64 % pour l’inflation).

Rendements annuels composés du Fonds omnibus FMOQ au 31 décembre 2019 (%)

| 1 an | 13,9 | 15 ans | 5,4 | 30 ans | 7,2 | ||

| 5 ans | 5,0 | 20 ans | 5,0 | 35 ans | 7,9 | ||

| 10 ans | 6,0 | 25 ans | 6,8 | 40 ans | 8,9 |

Rendements annuels composés (%)

|

1980-1989

|

1990-1999

|

2000-2009

|

2010-2019

|

|

| Actions canadiennes (S&P TSX)* |

12,2

|

10,6

|

5,6

|

6,9

|

| Actions étrangères(MSCI Monde)* |

19,2

|

13,9

|

-3,4

|

11,8

|

| Obligations canadiennes (FTSE TMX)* |

13,1

|

10,1

|

6,7

|

4,3

|

| Fonds omnibus FMOQ |

14,2

|

11,6

|

4,0

|

6,0

|

| Inflation (IPC) |

6,3

|

2,0

|

2,1

|

1,7

|

* Rendement de l’indice, avant frais de gestion, en dollars canadiens, incluant le réinvestissement des dividendes.

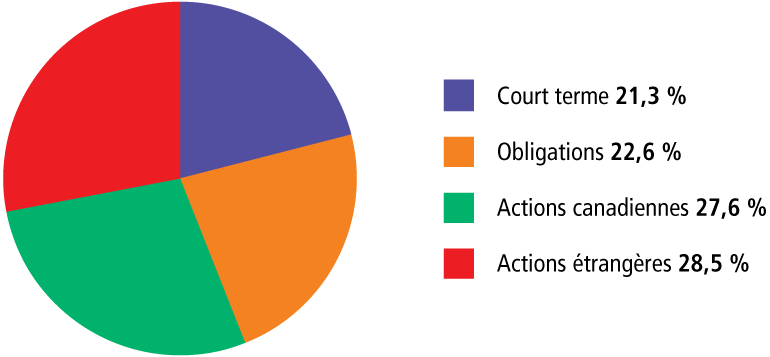

Répartition de l’actif du Fonds omnibus FMOQ au 31 décembre 2019

Évolution d’un investissement de 100 000 $ dans le Fonds omnibus FMOQ selon la période de détention

| Date d’investissement |

Valeur au 31 décembre 2019 ($)

|

| 1er janvier 2015 |

127 446

|

| 1er janvier 2010 |

179 592

|

| 1er janvier 2005 |

219 469

|

| 1er janvier 2000 |

265 836

|

| 1er janvier 1995 |

518 035

|

| 1er janvier 1990 |

797 009

|

| 1er janvier 1985 |

1 444 703

|

| 1er janvier 1980 |

2 997 975

|

- Un horizon de placement à moyen terme (plus de 5 ans) et une certaine tolérance au risque constituent des prérequis afin que le Fonds puisse vous convenir. Nous pouvons le constater en comparant les moyennes mobiles des rendements pour différentes périodes. Sur un an, l’écart entre la meilleure année (29 %) et la pire (-15,6 %) demeure élevé, soit 44,6 %. Toutefois, si vous considérez toutes les périodes de détention de cinq ans, la différence entre la meilleure (16,73 %) et la pire (1,89 %) se chiffre à 14,84 %.

- En moyenne, il aurait été plus avantageux d’investir dans le Fonds le plus tôt possible dans l’année : il n’y a eu effectivement que quatre années négatives sur quarante.

- Sans rien enlever au commentaire précédent, cotiser par prélèvements périodiques fixes demeure aussi recommandé. Vous achetez ainsi plus de parts au moment où les prix baissent et moins lorsque la valeur du Fonds monte, sans vous soucier des aléas des marchés.

- Le Fonds a le mieux performé durant les années lorsque l’incertitude dominait et faisait craindre le pire (ex. : 2009 ou 2019).

- Les périodes de baisse ne devaient pas être interprétées comme de bons moments pour fuir, mais plutôt comme l’occasion d’investir à bon prix et ainsi profiter du rebond qui n’a jamais tardé à se matérialiser.

- Les frais de gestion bas du Fonds omnibus FMOQ ont toujours présenté un atout considérable, mais cet avantage prend toute son importance en période de faibles rendements.

Souhaitons beaucoup d’autres bonnes années de rendement au Fonds omnibus FMOQ et bravo et à ses fidèles détenteurs qui en profitent depuis longtemps !

rendements année après année du fonds omnibus fmoq et taux d’inflation (%)

| Année |

Rendement

|

Taux d’inflation

|

| 2019 |

13,9

|

2,2

|

| 2018 |

-4,0

|

1,7

|

| 2017 |

7,3

|

2,1

|

| 2016 |

6,8

|

1,2

|

| 2015 |

1,7

|

1,4

|

| 2014 |

7,4

|

1,5

|

| 2013 |

12,5

|

1,2

|

| 2012 |

6,6

|

0,5

|

| 2011 |

-0,8

|

2,5

|

| 2010 |

10,3

|

2,3

|

| 2009 |

16,5

|

1,9

|

| 2008 |

-15,6

|

1,1

|

| 2007 |

2,1

|

2,2

|

| 2006 |

10,6

|

1,1

|

| 2005 |

10,1

|

2,8

|

| 2004 |

8,3

|

2,0

|

| 2003 |

15,2

|

1,3

|

| 2002 |

-8,6

|

4,5

|

| 2001 |

2,0

|

1,4

|

| 2000 |

4,1

|

3,0

|

| 1999 |

12,0

|

2,2

|

| 1998 |

9,8

|

0,7

|

| 1997 |

16,1

|

1,1

|

| 1996 |

16,4

|

2,2

|

| 1995 |

17,3

|

1,6

|

| 1994 |

0,0

|

0,6

|

| 1993 |

19,1

|

1,3

|

| 1992 |

4,2

|

2,0

|

| 1991 |

21,9

|

1,6

|

| 1990 |

1,7

|

6,9

|

| 1989 |

13,7

|

5,5

|

| 1988 |

10,3

|

4,3

|

| 1987 |

6,5

|

4,0

|

| 1986 |

11,7

|

4,0

|

| 1985 |

21,5

|

4,4

|

| 1984 |

8,0

|

3,5

|

| 1983 |

14,6

|

5,5

|

| 1982 |

29,0

|

8,2

|

| 1981 |

6,1

|

11,3

|

| 1980 |

22,5

|

12,2

|