Le régime de retraite individuel (RRI) : est-ce pour moi ?

Parmi les nombreuses options et stratégies d’épargne qui s’offrent à vous, comme le Régime enregistré d’épargne-retraite (REER), le Régime enregistré d’épargne-études (REEE) et le Compte d’épargne libre d’impôt (CELI), pour ne nommer que celles -là, il en est au moins une qui demeure encore méconnue : le Régime de retraite individuel (mieux connu sous son acronyme RRI). Le RRI est un régime de pension à prestations déterminées, destiné habituellement à un seul participant, un haut salarié. Il est mis en place par une entreprise et vise à payer une rente viagère généralement pour son seul participant. Cet article a pour but de faire la lumière sur la pertinence de mettre sur pied un Régime de retraite individuel (RRI) pour un médecin qui exerce en société.

LIMITES DE L’ÉPARGNE-RETRAITE ENREGISTRÉE

Au Canada, un particulier peut cotiser annuellement 18 % de ses revenus gagnés de l’année précédente à un REER. Le revenu gagné inclut notamment le revenu d’emploi, le revenu net d’entreprise et de location et exclut notamment les dividendes. Ce seuil est établi de façon à permettre l’accumulation, au fil d’une carrière, d’un capital suffisant pour financer un revenu de retraite adéquat. Il existe toutefois un plafond annuel de cotisations qui est fixé à 29 210 $ en 2022. Un particulier dont le revenu gagné dépasse 162 277 $ ne pourra généralement rien verser dans un REER pour la portion au-delà de ce seuil.

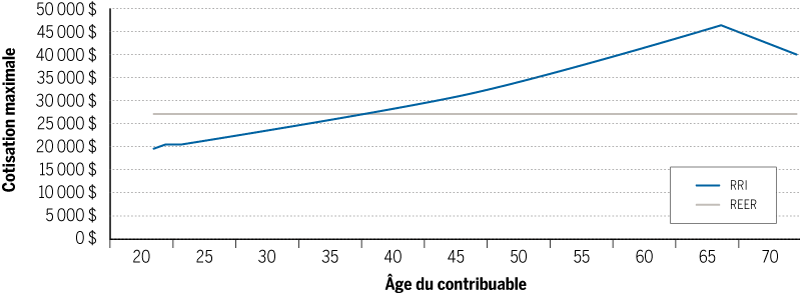

Le RRI, comme le REER, procure un report d’impôts. Il permettra une cotisation maximale établie selon l’âge du contribuable. Habituellement, un contribuable de plus de 40 ans pourra verser à son RRI une cotisation annuelle supérieure à la cotisation maximale admissible au REER. Le graphique ci-dessous illustre sommairement, selon l’âge d’un contribuable dont les revenus sont élevés, le montant maximal qui pourrait être versé à un REER ou à un RRI (figure).

figure | Comparaison entre un RRI et un REER

Par exemple, en supposant la mise en place d’un RRI à l’âge de 40 ans, cette épargne annuelle supplémentaire peut se traduire, à 65 ans, par un capital-retraite plus important. On remarque toutefois que ces sommes proviennent essentiellement d’un transfert d’actifs de l’entreprise au RRI. Enfin, on peut aussi conclure que si des sommes supérieures à la marge REER peuvent être injectées dans le RRI après l’âge de 40 ans, c’est l’inverse qui se produit avant cet âge. Il n’est donc habituellement pas pertinent de mettre en place un RRI avant l’âge de 40 ans.

LES POUR ET LES CONTRE

Le RRI peut donc offrir un plus grand potentiel d’épargne enregistrée (à l’abri de l’impôt) que le REER. Toutefois, il ne constitue pas pour autant une panacée. Le tableau ci-dessus brosse un portrait des principaux arguments pour et contre la mise en place d’une telle structure (tableau).

Tableau | Avantages et inconvénients d’un RRI

| Avantages | Inconvénients |

|

|

DÉCAISSEMENT

Au moment de la retraite, il existe quelques options de décaissement du RRI. Chacun de ces choix présente ses particularités et doit faire l’objet d’une analyse poussée.

- Transfert vers un CRI ou un REER : L’option du transfert, peut-être celle que le participant préférerait, comporte au moins deux lacunes importantes. D’une part, un tel transfert sera soumis aux plafonds permis par le Règlement de l’impôt sur le revenu et une partie du transfert serait probablement imposable. D’autre part, si les retraits subséquents du REER étaient effectués avant 65 ans, le particulier perdrait la possibilité de partager ceux-ci avec son conjoint.

- Souscription (achat) d’une rente viagère : Tout comme pour le REER, il sera possible d’utiliser le capital du RRI pour faire l’acquisition d’une rente viagère. Sans faire la promotion ou le procès de ce produit par ailleurs très souvent pertinent, nous pouvons toutefois affirmer que le particulier perd la maîtrise de sommes possiblement importantes.

- Paiement d’une prestation à même le régime : Cette option nécessite le maintien du régime et le paiement des prestations selon la conception dudit régime. Le participant conserve alors la maîtrise de ses actifs et ne risque pas de voir une partie importante de son capital soumise à une imposition immédiate. Il devra toutefois maintenir le régime en vigueur avec les frais annuels que cela comporte.

CONCLUSION

En terminant, il faut rappeler que la mise en place d’un RRI doit être précédée d’une évaluation quant à sa faisabilité et à sa pertinence considérant notamment les frais en cause, les objectifs de retraite, la situation familiale et les autres options d’investissement offertes par la société.