Sociétés par actions : 6 points chauds de votre planification fiscale

Vous détenez une société par actions ? Votre planification fiscale risque de subir les contrecoups des nouvelles mesures applicables. Gros plan sur quelques éléments qui devraient attirer votre attention et orienter vos discussions avec votre conseiller en fiscalité.

1. De nouvelles mesures pour le transfert d’une police d’assurance vie

Jusqu’à tout récemment, il était en général très avantageux de transférer sa police d’assurance vie permanente en faveur de sa société par actions (SPA) privée. Ce transfert permettait notamment d’encaisser une somme importante de la SPA, sans imposition personnelle ou avec peu d’imposition. Le budget fédéral du printemps dernier a toutefois changé la donne : de telles transactions, effectuées après le 21 mars 2016, sont dorénavant pleinement imposables.

Si vous avez réalisé un tel transfert avant le 22 mars 2016, vous n’êtes pas à l’abri : selon les nouvelles règles, l’un des avantages fiscaux qui découlera de l’encaissement du produit d’assurance vie à votre décès sera généralement réduit de l’avantage fiscal dont vous avez bénéficié au moment du transfert de la police.

Nous vous recommandons… de consulter un professionnel sans tarder si vous avez effectué un tel transfert ou si vous envisagez de le faire.

2. Un minimum d’heures travaillées pour profiter du taux réduit au Québec

De façon générale, la première tranche de 500 000 $ du revenu net annuel de profession de votre SPA est imposée à un taux réduit. Pour les exercices financiers débutant en 2016, ce taux est de 10,5 % au fédéral et de 8 % au Québec.

Pour les exercices financiers débutant après le 31 décembre 2016, un nouveau critère est ajouté pour qu’une SPA bénéficie du taux réduit de 8 % au Québec : les employés devront cumuler un minimum de 5 500 heures de travail durant l’exercice (avec un maximum de 40 heures par semaine pour chacun). Ces heures travaillées comprennent celles des actionnaires, même si ces derniers ne reçoivent aucun salaire.

Si les heures travaillées atteignent de 5 000 à 5 500 heures, le taux réduit sera ajusté progressivement. Si les heures travaillées sont inférieures à 5 000 heures, le taux réduit sera de 11,8 %. Dans cette dernière situation, pour chaque tranche de 100 000 $ de revenu net, la nouvelle mesure représente donc une augmentation d’impôt de 3 800 $ par année.

Nous vous recommandons… de revoir la planification de votre rémunération globale si votre SPA ne répond pas au critère des 5 500 heures travaillées. Un conseil doublement utile avec la nouvelle structure fédérale des taux d’imposition à l’égard des individus, en vigueur dès 2016.

3. La fin des plafonds distincts pour les groupes de médecins

Quand les médecins se regroupent pour exercer leur profession, c’est souvent par l’entremise d’une société en nom collectif (SENC) ou d’une société en nom collectif à responsabilité limitée (SENCRL).

En général, dans ces deux cas, il est avantageux pour chaque associé de constituer une société par actions (SPA), laquelle détient sa participation dans la SENC ou SENCRL. Chaque médecin peut ainsi bénéficier des taux d’impôt réduits de la SPA sur la part du revenu fiscal lui étant attribuée annuellement par la SENC ou SENCRL, sous réserve du plafond global de 500 000 $ de revenus nets à être réparti entre les associés.

Jusqu’ici, on pouvait, en réaménageant la structure juridique du regroupement, faire en sorte que chaque société par actions ait droit à un plafond distinct de 500 000 $. Or, de nouvelles règles fiscales ont été introduites pour les exercices financiers débutant après le 21 mars 2016 : ce type de structure ne permet plus à chaque SPA de bénéficier d’un plafond distinct de 500 000 $. Les associés doivent désormais partager ce plafond.

Nous vous recommandons… de revoir rapidement la structure de votre pratique médicale si vous croyez que votre regroupement professionnel est visé par cette nouvelle mesure fiscale.

4. Hausse des taux d’imposition sur les revenus de placements

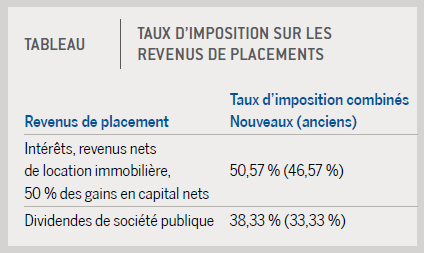

Depuis le 1er janvier 2016, les taux sur les revenus de placement de la SPA ont été augmentés. Le tableau ci-dessous détaille ce que sont les revenus de placement visés et indique les taux combinés applicables.

Pour les revenus imposés au taux de 50,57 %, une portion des impôts payés pourra éventuellement être remboursée à la SPA lorsque celle-ci versera des dividendes imposables à ses actionnaires. Il s’agit de l’« impôt fédéral en main remboursable au titre de dividendes » (IMRTD). Cet impôt remboursable représente 30,67 % des revenus imposés. Pour les dividendes de sociétés publiques, le montant total de l’impôt (38,33 %) est remboursable de la même façon, et se qualifie donc également d’IMRTD.

Chaque dividende versé donnera le droit à la SPA de recevoir un remboursement d’impôt égal à 38,33 % du dividende, sans toutefois excéder le solde de l’IMRTD. Avant le 1er janvier 2016, ce taux de remboursement était de 33,33 %.

Ce nouveau taux de remboursement de 38,33 % vise tous les dividendes imposables versés à compter du 1er janvier 2016, même si l’IMRTD est constitué d’impôts qui ont été payés par la SPA avant 2016.

Nous vous recommandons… de revoir votre planification financière, fiscale ou successorale si votre SPA a un solde d’IMRTD important, afin d’évaluer la pertinence d’anticiper ou non le remboursement de cet impôt.

5. L’intérêt de retarder une vente pour verser un dividende

(mesure applicable depuis un certain temps)

Vous vous apprêtez à vendre un placement ou un bien immeuble qui se traduira par une perte en capital admissible pour votre société par actions ? Peut-être auriez-vous avantage à retarder un peu la vente. C’est le cas si votre SPA est en mesure de verser au préalable un dividende libre d’impôt à ses actionnaires (« dividende en capital »).

En effet, une SPA peut verser un tel dividende si le solde de son compte de dividende en capital (CDC) est positif. De façon générale, le CDC est augmenté de la portion non imposable de tout gain en capital réalisé, et réduit de la portion non déductible de toute perte en capital réalisée. Depuis 2000, ces portions non imposables et non déductibles représentent 50 % du gain ou de la perte. Le CDC est évidemment réduit par les dividendes en capital que la SPA verse à ses actionnaires.

Par conséquent, il est toujours recommandé de vider ce compte fiscal avant de réaliser une perte en capital ; autrement, celle-ci pourrait réduire ce compte à zéro, empêchant du coup tout versement d’un dividende en capital.

La réalisation subséquente de la perte en capital permettra ensuite à la SPA de déduire cette perte à l’encontre de tout gain en capital réalisé dans le même exercice financier, sinon dans les trois exercices financiers précédents ou indéfiniment dans le futur.

Nous vous recommandons… de vérifier régulièrement avec votre conseiller fiscal quel est le solde du CDC de votre SPA, afin d’évaluer la pertinence qu’un dividende en capital soit versé.

6. Les dividendes intersociétés en proie à l’impôt sur le gain en capital

Il arrive qu’une SPA destinée à la pratique médicale soit détenue par une société de gestion privée, qui est à son tour détenue ou contrôlée par le médecin. Ce type de structure est mis en place principalement dans le cadre d’une planification fiscale, ou quand on veut protéger certains actifs en cas de difficultés financières.

Avec cette structure, les surplus de la SPA sont transférés annuellement à la société de gestion sous forme de « dividendes intersociétés ». Ces dividendes sont généralement non imposables, étant donné qu’ils proviennent de revenus qui ont déjà été imposés dans la SPA.

Depuis le 21 avril 2015, certains dividendes intersociétés peuvent dorénavant être imposés comme un gain en capital réalisé par la société de gestion. Pour qu’ils demeurent non imposables, ces dividendes intersociétés doivent avoir été entièrement versés à même les revenus fiscaux après impôt qui se sont accumulés dans la SPA au fil des années (le « revenu protégé »).

Nous vous recommandons… de retenir une seule chose de cette nouvelle législation complexe : en cas de versement de dividendes intersociétés après le 20 avril 2015, vous devriez vérifier avec votre comptable si ces dividendes risquent d’être assujettis à cette mesure fiscale, auquel cas il pourra vous suggérer des solutions.